| Число акций ао | 474 млн |

| Номинал ао | — |

| Капит-я | 241,6 млрд |

| Выручка | 248,8 млрд |

| EBITDA | 83,8 млрд |

| Прибыль | 43,4 млрд |

| P/E | 5,6 |

| P/S | 1,0 |

| P/BV | 1,2 |

| EV/EBITDA | 5,4 |

| Полиметалл | Solidcore Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полиметалл | Solidcore акции

-

Сравнение операционных показателей золотодобытчиков

Сравнение операционных показателей золотодобытчиков

Золото — традиционно один из «защитных» активов, который за прошедший год неслабо так подрос. А вслед и капитализация золотодобытчиков.

Закономерный вопрос: если брать, то кого? Пока начнем с двух крупнейших на мосбирже: Полюс и Полиметалл.

Что известно:

- производственный план (тут особенно важно, что обе компании в принципе достигли оптимальных показателей и существенного изменения добычи не будет)

- себестоимость

Авто-репост. Читать в блоге >>>

Лидер падения.

Полиметалл сегодня дешевеет из-за падения цен на золото и серебро.

Greeeeezly, ну и чтобы я откупил проданное по 1860)))только не знаю где пока… Лидер падения.

Лидер падения.

Полиметалл сегодня дешевеет из-за падения цен на золото и серебро.

пишет

t.me/broker_rshb/7238

Полиметалл: в интервью финансовый директор сообщил, что объём производства в 2020 году может немного превысить прогноз, что позитивно для акции

Роман Ранний, оч неплохо

Я вот прикидывал что в 21м ждет smart-lab.ru/forum/POLY/page57/#comment11765924

И ведь повышение НДПИ золото то не затронуло. Так что ярд прибыли в 21м весьма реален

zzznth, хороший прогноз, будем надеяться что сбудится

пишет

t.me/broker_rshb/7238

Полиметалл: в интервью финансовый директор сообщил, что объём производства в 2020 году может немного превысить прогноз, что позитивно для акции

Роман Ранний, оч неплохо

Я вот прикидывал что в 21м ждет smart-lab.ru/forum/POLY/page57/#comment11765924

И ведь повышение НДПИ золото то не затронуло. Так что ярд прибыли в 21м весьма реален

Господа, за ноябрьские дивиденды POLY на нужно будет полностью заплатить 13% налог на доход?

Specrep, зачем полностью? половину заплати и хватит им

Идея Финама отличная. Продам половину Полиметалла от 1590 покупки.25 ноября. Не люблю, когда тайное становится явным)

Идея Финама отличная. Продам половину Полиметалла от 1590 покупки.25 ноября. Не люблю, когда тайное становится явным) ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции Polymetal с целью 1949 руб

ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции Polymetal с целью 1949 руб пишет

пишет

t.me/broker_rshb/7238

Полиметалл: в интервью финансовый директор сообщил, что объём производства в 2020 году может немного превысить прогноз, что позитивно для акции

Причина роста — нефть падает на сведениях о появлении нового штамба вируса. Все вспомнили про защитный сектор. Необычно начинается предрождественское ралли. Золотодобытчики претендуют на победу.

Владимир Граф,

Люди понимают, что впереди второе дно.а ещё много дешёвых денег

Полиметалл купил 22,94% долю в компании Chesterfield Resources

Полиметалл купил 22,94% долю в компании Chesterfield ResourcesПолиметалл купил 22,94% в компании по добыче меди и золота Chesterfield Resources, активы которой расположены на Кипре.

Таким образом, Полиметалл купил около 23,33 млн акций Chesterfield.

Ранее сообщалось, что Полиметалл за 2,1 млн фунтов приобретет долю в 22,5% в Chesterfield Resources и станет крупнейшим акционером компании.

источник

Авто-репост. Читать в блоге >>>

Причина роста — нефть падает на сведениях о появлении нового штамба вируса. Все вспомнили про защитный сектор. Необычно начинается предрождественское ралли. Золотодобытчики претендуют на победу.

Причина роста — нефть падает на сведениях о появлении нового штамба вируса. Все вспомнили про защитный сектор. Необычно начинается предрождественское ралли. Золотодобытчики претендуют на победу. «Полиметалл» вложит два миллиарда рублей в строительство дороги в Томпонском районе. В 2021 году в указанном районе ожидается ввод фабрики.

«Полиметалл» вложит два миллиарда рублей в строительство дороги в Томпонском районе. В 2021 году в указанном районе ожидается ввод фабрики.

news.ykt.ru/mobile/article/113027

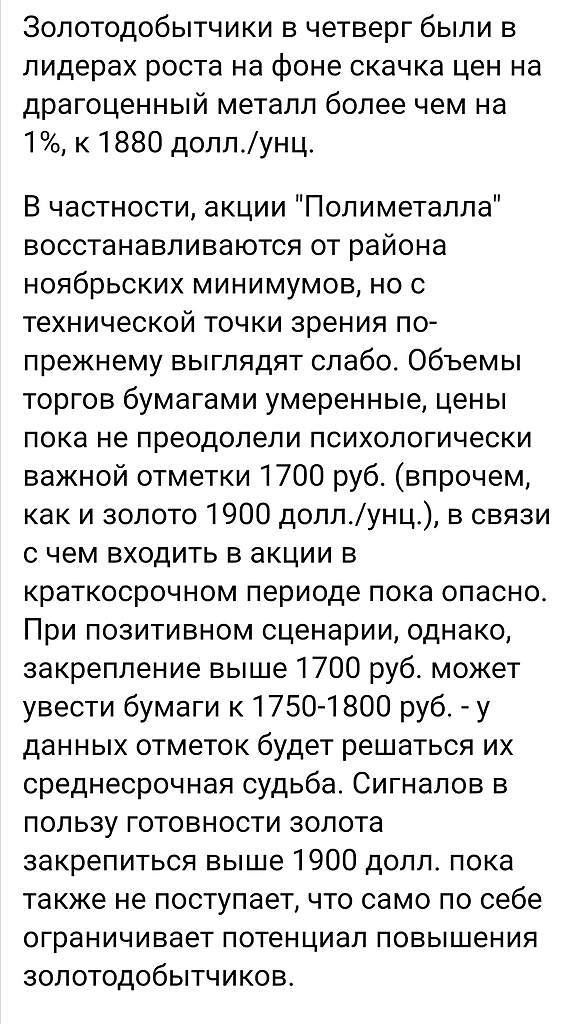

Акции Полиметалла сегодня ожидаемо в лидерах роста, поскольку на мы наблюдаем ралли на рынке драгоценных металлов.

Акции Полиметалла сегодня ожидаемо в лидерах роста, поскольку на мы наблюдаем ралли на рынке драгоценных металлов.

Золото сегодня дорожает на 1,4%, серебро 3,8%. Полиметалл, в отличие от остальных представителей цветной металлургии, добывает оба металла.

Почему сегодня дорожают драгоценные металлы? На мой взгляд, все дело в отрицательной реальной процентной ставке в США. ФРС накануне пообещала в течение длительного времени сохранять ставку неизменной, а также продолжить выкупать активы на сумму $120 млрд в месяц.

Поскольку ФРС ожидает роста инфляции в будущем году, то отрицательная реальная ставка в США будет увеличиваться, что вынуждает инвесторов покупать драгоценные металлы.

IMHO: с переходом цивилизации на электро транспорт — спрос на драг металлы будет только расти!

IMHO: с переходом цивилизации на электро транспорт — спрос на драг металлы будет только расти! «Я считаю, что в масштабах мира пиковое производство золота уже достигнуто, поэтому рассчитывать на дальнейший рост мировой отрасли не приходится. Ожидаю в ближайшее десятилетие сокращения производства в Китае, Австралии, Северной Америке. Точками роста станут Евразия и Западная Африка. Ключевым драйвером роста будет сравнительная недоразведанность и потенциал наращивания ресурсной базы. По этому показателю Россия и Казахстан опережают практически все регионы мира», — отметил Несис.

«Я считаю, что в масштабах мира пиковое производство золота уже достигнуто, поэтому рассчитывать на дальнейший рост мировой отрасли не приходится. Ожидаю в ближайшее десятилетие сокращения производства в Китае, Австралии, Северной Америке. Точками роста станут Евразия и Западная Африка. Ключевым драйвером роста будет сравнительная недоразведанность и потенциал наращивания ресурсной базы. По этому показателю Россия и Казахстан опережают практически все регионы мира», — отметил Несис.

Котировки акций Polymetal (MOEX: POLY) будут в большей мере обусловлены производственными и финансовыми результатами компании, нежели ценами на золото, считает глава Polymetal Виталий Несис.

Котировки акций Polymetal (MOEX: POLY) будут в большей мере обусловлены производственными и финансовыми результатами компании, нежели ценами на золото, считает глава Polymetal Виталий Несис.

Причина роста — представители защитного актива сегодня восстребованы, на панике о российских хакерских атаках в адрес США.

Причина роста — представители защитного актива сегодня восстребованы, на панике о российских хакерских атаках в адрес США. Полиметалл потратит 2,5 млрд рублей на свои юниорные проекты в ближайшие три года

Полиметалл потратит 2,5 млрд рублей на свои юниорные проекты в ближайшие три годаСовокупный планируемый объем инвестиций по всем юниорным проектам со стороны Polymetal в ближайшие три года составит 2,5 млрд рублей. Помимо финансирования, предполагается экспертная, транспортная, бытовая и логистическая поддержка

По результатам конкурса для геологоразведочных юниорных компаний было отобрано 3 потенциально интересных для проекта: золотые в Пермском крае и Свердловской области и золотомедный на Таймыре.

В настоящее время Полиметалл ведет переговоры о форме сотрудничества с компаниями-юниорами.

Заместитель руководителя Polymetal по минерально-сырьевым ресурсам Сергей Трушин:Мы не только традиционно заинтересованы в восполнении минерально-сырьевой базы действующих предприятий, но также готовы к экспансии в новые для нас регионы, нужны лишь подходящие крупные объекты

Ранее компания сообщала, что может инвестировать до $60 млн в юниорные проекты в 2020-2025 гг. До конца текущего года вложения в них могут составить $8,5 млн.

источник

Авто-репост. Читать в блоге >>>

Полиметалл | Solidcore - факторы роста и падения акций

- Рост цен на драгметаллы; Возможное ослабление рубля (01.02.2017)

- FREE FLOAT 75% - самый высокий на российской рынке (13.05.2021)

- Качественные месторождения: содержание металла в руде выше, чем у конкурентов. (13.05.2021)

- Возможный переезд в Казахстан 17.07.23 позволит выплатить дивиденды за 23 год (Несис держит акции в НРД) (12.05.2023)

- Должны продать российский бизнес больше, чем у него долгов на балансе (20.10.2023)

- Есть риск повышения налоговой нагрузки в РФ и Казахстане (но не ранее 22 года) (13.05.2021)

- Компания может разделиться на казахскую и российскую, а российская теоретически может быть продана на сторону с большим дисконтом. (08.07.2022)

- Дивиденды акционерам с Мосбиржи пока не могут дойти (20.10.2023)

Полиметалл | Solidcore - описание компании

Полиметалл — компания, которая добывает золото и серебро в России и Казахстане.Доля продаж золота в 2020 году составила 86% в структуре выручки.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций