| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 820,0 млрд |

| Выручка | 10 139,0 млрд |

| EBITDA | 3 029,0 млрд |

| Прибыль | 1 084,0 млрд |

| Дивиденд ао | 51,15 |

| P/E | 4,4 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,6 |

| Див.доход ао | 11,2% |

| Роснефть Календарь Акционеров | |

| 30/06 ГОСА по дивидендам за 2024 год в размере 14,68 руб/акция | |

| 17/07 ROSN: последний день с дивидендом 14.68 руб | |

| 20/07 ROSN: закрытие реестра по дивидендам 14.68 руб | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Аналитики Merrill Lynch и Morgan Stanley повысили прогноз по стоимости акций «Роснефти» после публикации компанией финансовых результатов за январь-сентябрь 2018 года, говорится в отчетах банков.

Аналитики Merrill Lynch и Morgan Stanley повысили прогноз по стоимости акций «Роснефти» после публикации компанией финансовых результатов за январь-сентябрь 2018 года, говорится в отчетах банков.

В частности, Merrill Lynch ожидает роста цены на акции нефтяной компании до $8,5 за бумагу, что на 16% выше, чем цена закрытия на Московской бирже 6 ноября.

Инвестбанк объясняет улучшение прогноза высокими финансовыми показателями компании.

««Роснефть» сообщила о получении свободного денежного потока в третьем квартале в размере $7,8 млрд по сравнению с нашими ожиданиями в $6,1 млрд. (...) «Роснефть» сократила чистый долг на $6 млрд до $70 млрд, а отношение чистый долг/EBITDA снизилось до 2x с примерно 4x в начале года. Мы считаем, что «Роснефть» хорошо справляется с выполнением целевых показателей, установленных в стратегии компании до 2022 года. В целом чистый долг «Роснефти» снизился на $12 млрд с начала 2018 года», — отмечают аналитики.

Банк также подтвердил рекомендацию «Покупать», повысив прогноз по цене акций компании до 561 рубля за бумагу.

Morgan Stanley повысил целевую стоимость акций «Роснефти» до $7,6 за ценную бумагу против цены закрытия $7,3 по итогам торгов 6 ноября.

Аналитики также объяснили повышение целевой цены акций высокими финансовыми показателями нефтяной компании. В частности, Morgan Stanley отмечает рост свободного денежного потока компании и сокращение обязательств по долгосрочным контрактам с предоплатой.

rns.online/energy/Merrill-Lynch-i-Morgan-Stanley-povisili-prognoz-po-stoimosti-aktsii-Rosnefti--2018-11-06/

Завтра увидим откат на фоне снижения нефти. +5% неприлично много.

Завтра увидим откат на фоне снижения нефти. +5% неприлично много.

как думаете, ещё не поздно входить?

Kasidicave, в чем идея-то?:)

входить просто потому что растет? Роснефть усилила основные финансовые показатели - Велес Капитал

Роснефть усилила основные финансовые показатели - Велес Капитал

Чистая прибыль «Роснефти» за 9 месяцев 2018 года по МСФО выросла в 3,4 раза — до 451 млрд руб. Об этом сообщила компания.

Финансовые результаты «Роснефти» превзошли ожидания рынка по EBITDA и оказались близкими по выручке и чистой прибыли. В отчетном периоде компания увеличила EBITDA (включая эффект от зачета предоплат) на 14% к/к относительно II квартала до 643 млрд руб. благодаря росту цен на нефть, слабому рублю и росту добычи жидких углеводородов после ослабления ограничений в рамках соглашения ОПЕК+ (+2,6% к/к).

Чистая прибыль компании снизилась на 38% к/к до 142 млрд руб. из-за обесценения активов на 132 млрд руб. Это, на наш взгляд, является наиболее негативным моментом, так как компания выплачивает дивиденды исходя из ненормализованной чистой прибыли по МСФО, и это, по нашим оценкам, негативно повлияет на величину дивидендов за II полугодие 2018 г.

Сидоров Александр

Капитальные затраты «Роснефти» по итогам 9 месяцев выросли на 8% г/г до 679 млрд руб., свободный денежный поток вырос более чем в 4 раза до 872 млрд руб. из-за роста операционного дохода и запланированного снижения оборотного капитала на сумму более 200 млрд руб. Прогноз компании по капитальным затратам был повыше с 800 до 900 млрд руб. из-за роста объема добычи.

«Роснефть» не раскрывает размер чистого долга; по нашим расчетам, без предоплат его показатель снизился за 9 месяцев на 6% до 3,2 трлн руб., с учетом предоплат – так же, на 6%, до 4,7 трлн руб. Сама же компания отмечает снижение размера предоплат за этот период на 5,2 млрд долл. до 26,8 млрд долл.

Резюмируя, мы считаем отчетность «Роснефти» хорошей: компания превзошла ожидания рынка, усилила основные финансовые показатели, повысила финансовую устойчивость и кратно увеличила свободный денежный поток.

ИК «Велес Капитал»

читать дальше на смартлабе

Роснефть - планирует в 2018 г добыть 230 млн тонн жидких углеводородов, в 2019 - 241 млн

Роснефть - планирует в 2018 г добыть 230 млн тонн жидких углеводородов, в 2019 - 241 млн

"Роснефть" планирует в 2018 году увеличить добычу жидких углеводородов до 230 миллионов тонн, в 2019 году — до 241 миллиона тонн.

В 2017 году добыча жидких углеводородов «Роснефти» составила 225,5 миллиона тонн.

Первый вице-президент «Роснефти» Эрик Лирон, в ходе телефонной конференции:

«Мы закончим 2018 год (с добычей на уровне — ред.) чуть выше 230 миллионов тонн жидких углеводородов. Уже в 2019 году, если ничего не поменяется, мы добудем 241 или может быть чуть более 241 миллиона тонн»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={8AE1B397-9709-45BC-8AD3-45167EF33531}

читать дальше на смартлабе Роснефть - капвложения в 2018 году составят около 900 млрд руб

Роснефть - капвложения в 2018 году составят около 900 млрд руб

Объем капитальных вложений Роснефти в 2018 году составит около 900 миллиардов рублей, в следующем году ожидается их рост на 20-25%.

первый вице-президент компании Павел Федоров, в ходе телефонной конференции:

«Мы выходим на показатель порядка 900 миллиардов рублей капитальных вложений за весь (2018 — ред.) год… рост происходит прежде всего за счет увеличения инвестиций в добычу. И здесь мы с прицелом на следующий год видим рост около 20-25% с точки зрения капитальных вложений за счет запуска новых добычных проектов»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={7BC580E5-79AE-4D5B-B749-B62312FA89A8}

читать дальше на смартлабе

Да что тут такое происходит?

Тимофей Мартынов, Рося к газику подтягивается: операционка почти триллион за 9 мес., выручка 6 трлн. за 9 мес. Отчёт сильный.

Роснефть – мсфо

Роснефть – мсфо

10 598 177 817 акций http://moex.com/s909

Free-float 11%

Капитализация на 06.11.2018г: 4,991.74 трлн руб

Общий долг на 31.12.2015г: 6,650 трлн руб

Общий долг на 31.12.2016г: 7,335 трлн руб

Общий долг на 31.12.2017г: 8,044 трлн руб

Общий долг на 31.03.2018г: 7,952 трлн руб

Общий долг на 30.06.2018г: 8,273 трлн руб

Общий долг на 30.09.2018г: 8,364 трлн руб

Выручка 2015г: 5,150 трлн руб

Выручка 1 кв 2016г: 1,048 трлн руб

Выручка 6 мес 2016г: 2,280 трлн руб

Выручка 9 мес 2016г: 3,503 трлн руб

Выручка 2016г: 4,988 трлн руб

Выручка 1 кв 2017г: 1,410 трлн руб

Выручка 6 мес 2017г: 2,809 трлн руб

Выручка 9 мес 2017г: 4,305 трлн руб

Выручка 2017г: 6,014 трлн руб

Выручка 1 кв 2018г: 1,722 трлн руб

Выручка 6 мес 2018г: 3,787 трлн руб (+34,8% г/г)

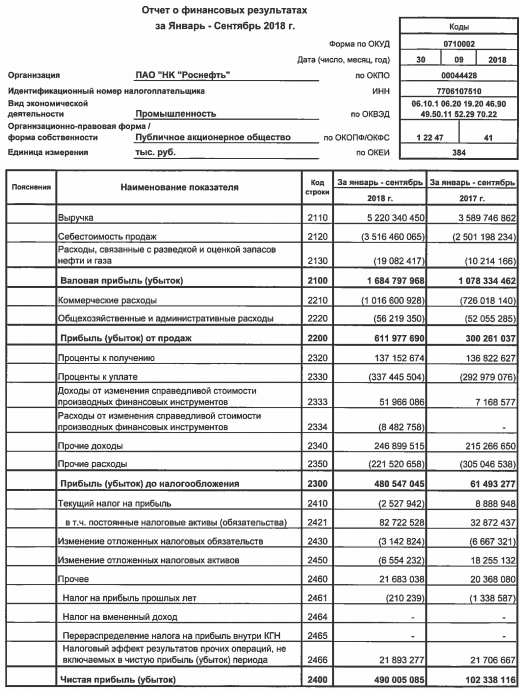

Выручка 9 мес 2018г: 6,073 трлн руб (+41% г/г)

Операционная прибыль 2015г: 708 млрд руб

Операционная прибыль 9 мес 2016г: 469 млрд руб

Операционная прибыль 2016г: 655 млрд руб

Операционная прибыль 9 мес 2017г: 425 млрд руб

Операционная прибыль 2017г: 624 млрд руб

Операционная прибыль 9 мес 2018г: 995 млрд руб

Прибыль 2015г: 356 млрд руб

Прибыль 1 кв 2016г: 12 млрд руб

Прибыль 6 мес 2016г: 103 млрд руб

Прибыль 9 мес 2016г: 135 млрд руб

Прибыль 2016г: 192 млрд руб

Прибыль 1 кв 2017г: 17 млрд руб

Прибыль 6 мес 2017г: 92 млрд руб

Прибыль 9 мес 2017г: 161 млрд руб

Прибыль 2017г: 297 млрд руб

Прибыль 1 кв 2018г: 95 млрд руб

Прибыль 6 мес 2018г: 351 млрд руб (+281,5% г/г)

Прибыль 9 мес 2018г: 528 млрд руб (+228% г/г)

Прибыль 2018г: 810 млрд руб – Р/Е 6,2 – Прогноз

https://www.rosneft.ru/Investors/statements_and_presentations/Statements/ Роснефть - рост чистой прибыли за 9 мес. 2018 Г. В 3,4 раза до 451 млрд руб.

Роснефть - рост чистой прибыли за 9 мес. 2018 Г. В 3,4 раза до 451 млрд руб.

финансовые результаты Роснефти по МСФО за 3 кв. и 9 мес 2018 г

- рост EBITDA: 643 млрд руб. за iii кв. и 1 593 млрд руб. за 9 мес. 2018 г. — рост на 13,8% квартал к кварталу и в 1,6 раза год к году с увеличением уровней маржи по показателю

- рост чистой прибыли за 9 мес. 2018 Г. В 3,4 раза до 451 млрд руб.

- увеличение свободного денежного потока: рост более чем в 2 раза квартал к кварталу — до 509 млрд руб. и более чем в 4 раза год к году — до 872 млрд руб.

- досрочное выполнение годовых целей по снижению долговой нагрузки и оптимизации оборотного капитала:

- — снижение торговых обязательств и долговой нагрузки в долл. эквиваленте на 12 млрд с начала года

- — сокращение оборотного капитала с начала года составило более 3,2 млрд долл.

Выручка от реализации и

читать дальше на смартлабе Роснефть - китайская CITIC опровергла информацию о переговорах по поставкам нефти из РФ

Роснефть - китайская CITIC опровергла информацию о переговорах по поставкам нефти из РФ

CITIC Resources (дочерняя компания госфонда CITIC, Китай) опровергла появившуюся в конце октября информацию о том, что "Роснефть" может начать поставлять ей нефть:

«Совет желает уведомить акционеров компании и потенциальных инвесторов в ценные бумаги компании о том, что на момент этого объявления ни компания, ни какое-либо из ее подразделений не проводили никаких переговоров и не заключали никаких соглашений с „Роснефтью“ относительно закупок у нее нефти, о чем сообщалось в прессе»

Газета «Ведомости» со ссылкой на источники, близкие к разным сторонам переговоров, сообщила 30 октября, что «Роснефть» может начать поставлять нефть CITIC Resources, которой достанется контракт на покупку до 100 миллионов тонн нефти, заключенный с обанкротившейся частной компанией CEFC.

Согласно контракту, заключенному в сентябре прошлого года между «Роснефтью» и CEFC China, российская компания обязалась поставлять по 10 миллионов тонн в год на протяжении пяти лет. Предусматривался также механизм автоматического продления еще на пять лет без снижения объемов поставок, если у сторон не будет взаимных претензий.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B2B50092-75C4-4150-BC6C-89F6646A67B2}

читать дальше на смартлабе

Роснефть - среднесуточная добыча жидких углеводородов выросла на 2,6% квартал к кварталу

Роснефть - среднесуточная добыча жидких углеводородов выросла на 2,6% квартал к кварталу

производственные результаты Роснефти за 3 кв. и 9 мес. 2018 г.

- эффективное восстановление добычи в результате смягчения ограничений в рамках соглашения опек+

- среднесуточная добыча углеводородов в 3 кв. 2018 г. составила 5,83 млн б.н.э., что на 2,1% выше уровня 2 кв. 2018 г.

- среднесуточная добыча жидких углеводородов выросла на 2,6% квартал к кварталу

- рост добычи газа на 1,0% к уровню 2 кв. 2018 г.

- объем переработки сырья на нпз рф за 9 мес. 2018 г. вырос на 1,8% год к году до 76,6 млн т

Добыча углеводородов в 3 кв. 2018 г. составила 72,4 млн т.н.э. (5,83 млн б.н.э. в сутки) и 211,8 млн т.н.э. (5,75 млн б.н.э. в сутки) за 9 мес. 2018 г., превысив уровень 2 кв. 2018 г. и 9 мес. 2017 г. на 3,3% и 0,5% соответственно.

За 9 мес. 2018 г. среднесуточная добыча жидких углеводородов Компании выросла год к году на 48 тыс. барр. в сутки или на 1,0% в результате достижения рекордных показателей производства на крупнейшем активе Компании РН-Юганскнефтегаз и активной разработки новых проектов.

читать дальше на смартлабе

Высокий свободный денежный поток Роснефти поддержит сокращение долговой нагрузки в 3 квартале - Атон

Высокий свободный денежный поток Роснефти поддержит сокращение долговой нагрузки в 3 квартале - Атон

Аналитики Атона ожидают, что выручка достигнет 2 230 млрд руб.:

«Роснефть» на следующей неделе должна опубликовать финансовые результаты за 3 квартал 2018 года. Принимая во внимание финансовые результаты BP за 3 квартал, опубликованные вчера, мы ожидаем, что «Роснефть» продемонстрирует снижение чистой прибыли кв/кв до 148 млрд руб (-35% кв/кв, +215% г/г) — почти в два раза ниже по сравнению с показателем, раскрытым в отчетности BP ($835 млн или 277 млрд руб, по среднему курсу рубля, по нашим оценкам), в основном из-за различий в признании обесценения гудвила в сегменте переработки по стандартам МСФО.

Мы ожидаем, что выручка достигнет 2 230 млрд руб. (+8% кв/кв, +49% г/г) на фоне роста добычи после смягчения ограничений ОПЕК+ в июне 2018, а также благоприятной макроэкономической конъюнктуры. Это, наряду с ростом доли добычи на месторождениях с льготным налоговым режимом, должно найти отражение в EBITDA, которая должна укрепиться до 635 млрд руб. (+12% кв/кв, +71% г/г). FCF также должен оказаться высоким — на уровне 492 млрд руб. благодаря высвобождению оборотного капитала, в соответствии со стратегическими планами «Роснефти». Последнее должно поддержать сокращение долговой нагрузки в 3К18, которое является одним из наиболее важным катализатором для инвестиционного профиля «Роснефти», и поэтому мы ожидаем ПОЗИТИВНОЙ реакции рынка на результаты — подтверждаем рекомендацию ПОКУПАТЬ.

На телеконференции мы сфокусируемся на новой информации в отношении проектов с зарубежными партнерами, планах по добыче на 2018-19 (особенно на балансе между зрелыми месторождениями и новыми гринфилдами в Восточной Сибири), точке зрения компании относительно заградительных экспортных пошлин, недавно предложенных правительством, а также сроках выкупа акций и дальнейших планах по снижению долговой нагрузки.

читать дальше на смартлабе Акции Роснефти могут просесть перед публикацией финотчетности - Велес Капитал

Акции Роснефти могут просесть перед публикацией финотчетности - Велес Капитал

Аналитики Велес Капитал прогнозируют чистую прибыль на уровне 237 млрд руб.:

Во вторник, 6 ноября, «Роснефть» представит финансовую отчетность по МСФО за 3 квартал 2018 года. Согласно нашим прогнозам, выручка «Роснефти» вырастет на 8% к/к до 2 221 млрд руб., EBITDA (c эффектом от зачета предоплат) снизится на 2% к/к до 551 млрд руб., чистая прибыль увеличится на 4% до 237 млрд руб.

Согласно нашим прогнозам, положительное влияние на выручку компании оказали рост средней цены Urals на 2% к/к до 74,2 долл./баррель, рост добычи нефти после ослабления ограничений ОПЕК+ и снижение среднего курса рубля на 6%. Мы прогнозируем, что на уровне EBITDA эти позитивные эффекты будут нивелированы ростом экспортной пошлины на нефть на 12% к/к и отставанием цен на внутреннем рынке нефтепродуктов от экспортных цен, что ослабило сегмент нефтепереработки.

Положительное влияние на чистую прибыль окажет эффект от курсовых разниц из-за снижения курса рубля к доллару с 62,8 руб./$ на начало периода до 65,6 на конец сентября. Мы также отмечаем, что «Роснефть», вероятно, отразит разовые списания в сегменте нефтепереработки, что повлияет на чистую прибыль, которая используется компанией в качестве базы для расчета дивидендов. Из-за этого, в случае больших списаний, акции компании могут просесть, поэтому мы рекомендуем воздержаться от покупки акций «Роснефти» перед выходом отчетности из-за высокой неопределенности в отношении ее главного показателя.

читать дальше на смартлабе Роснефть - начала геологоразведку на шельфе Кубы

Роснефть - начала геологоразведку на шельфе Кубы«Роснефть» приступила к геологической разведке на шельфе Кубы, следует из материалов пресс-службы Кремля ко встрече российского президента Владимира Путина и председателя Госсовета Кубы Мигеля Диас-Канеля Бермудеса.

Роснефть также занимается модернизацией нефтеперерабатывающего завода «Сьенфуэгос», а также совместно с кубинской «Купет» увеличивает добычу нефти на Варадеро-Центральном блоке.

https://rns.online/energy/Rosneft-nachala-geologorazvedku-na-shelfe-Kubi-2018-11-02/

читать дальше на смартлабе «Роснефть» отказалась от иска к партнерам по «Сахалину-1»

«Роснефть» отказалась от иска к партнерам по «Сахалину-1»

«Роснефть» в пятницу на предварительном заседании в арбитражном суде Сахалинской области заявила об отказе от иска к консорциуму «Сахалин-1», сообщил «Интерфакс». «Роснефть» подала ходатайство об отказе от иска, заявила судья. После этого она прекратила производство по делу. Представитель индийской ONGC Videsh (20% в «Сахалин-1») подтвердил урегулирование спора «Роснефти» и «Сахалин-1» в досудебном порядке.

www.vedomosti.ru/business/news/2018/11/02/785460-rosneft-sahalinu-1

www.kommersant.ru/doc/3787728

«Роснефть» может позвать ExxonMobil в проект на 1,3 трлн рублей

«Роснефть» может позвать ExxonMobil в проект на 1,3 трлн рублей

«Роснефть» намерена в течение 1–2 лет определиться с партнером по реализации проекта Восточной нефтехимической компании на Дальнем Востоке», – говорил первый вице-президент госкомпании Павел Федоров в декабре 2017 г. «ВНХК будет строиться, там закончен проект, в ближайшее время он должен пройти экспертизу. Мы тоже будем разрабатывать план государственного участия в поддержке этого проекта», – говорил в сентябре вице-премьер Юрий Трутнев, но подробностей не раскрывал. Партнером может стать американская ExxonMobil. «Ведомости» выяснили, что «Роснефть» рассматривает в том числе возможность в партнерстве с ExxonMobil построить ВНХК на Дальнем Востоке.

www.vedomosti.ru/business/articles/2018/11/01/785442-rosneft-exxonmobil

«Роснефть» подписала соглашение по стабилизации ситуации на рынке топлива

«Роснефть» подписала соглашение по стабилизации ситуации на рынке топлива

«Роснефть» подписала соглашение по стабилизации ситуации на рынке топлива и направила его в правительство России, сообщили журналистам в компании. «Роснефть» поддерживает действия правительства по стабилизации рынка нефтепродуктов. По итогам совещания, проведенного вице-премьером Дмитрием Козаком, состоявшегося конструктивного диалога, направленного на преодоление временной нестабильности, сложившейся на рынке нефтепродуктов, Роснефть поддержала предложенное правительством решение", — сообщили в компании.

1prime.ru/state_regulation/20181101/829391662.html

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций