| Число акций ао | 15 193 млн |

| Номинал ао | 0.656517 руб |

| Тикер ао |

|

| Капит-я | 535,6 млрд |

| Выручка | 1 041,2 млрд |

| EBITDA | 67,0 млрд |

| Прибыль | 6,2 млрд |

| Дивиденд ао | – |

| P/E | 86,4 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 15,7 |

| Див.доход ао | 0,0% |

| Русал Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Русал акции

-

Норникель – Русал -2, конфликт Дерипаска – Потанин возвращается.

Норникель – Русал -2, конфликт Дерипаска – Потанин возвращается.

Здесь должна быть какая-то хайповая картинка с Дерипаской, Потаниным и Рыбкой – коллаж на троих, но её не будет – и вообще, как будет понятно далее — этот текст лишь пиар бумаг Русала.

1. Действие соглашения закончилось. Теперь вся ситуация подталкивает к выводу, что в Норникеле в итоге должен остаться только один горец, и Потанин и Дерипаска явно не могут ужиться вместе – жить спокойно обоим мешают амбиции Дерипаски на контроль всего Норникеля и понимание этого Потаниным.

2. Вариант «Дерипаска наступает». В прошлый раз он отступил только из-за того, что у него была ситуация ну совсем аховая. Но, если правильно помню его предисторию, до этого он никогда не уходил с пустыми руками от объекта, на который нацелился, даже если его вынуждали. Сейчас он ждал много лет, хотя возможность выйти из проблем с долгами и сложным положением Русала была всё это время, даже в дрызг переругался с более прагматичными партнерами по Русалу. Всё кричит о том, что ожидание было явно не для того, чтобы остаться в итоге ни с чем. Пока без ответа остаётся вопрос — сможет ли он/хватит ли сил/остатков влияния, проглотить Норникель сейчас — ответ зависит не только от него (ВТБ, Сбер?), т.к. своих финансов явно не хватает.

3. «Потанин наступает?» Для Потанина всё это время идеальной была ситуация выкупить пакет, самому, либо с финансовым инвестором, в том числе задорого. Ничего не изменилось и сейчас.

Все его недавние действия — объявление о работе Норникеля «на будущее», снижение привлекательности Норникеля на ближайшие годы за счет объявления большой программы инвестиций, потенциальное снижение дивов, а теперь и выкуп (на опережение) доли Абрамовича — все направлено лишь на достижение одной цели — не дать Дерипаске получить возможность собраться с силами (финансами) и начать атаку на получение контроля первым и во всеоружии. Инфоатаку на Дерипаску, вероятно, тоже правильно записать в плюс Потанину и в какую-то «бес-в-ребро» тупость Дерипаски (нет, серьёзно, Рыбка?).

4. «Ни войны, ни мира». Повторюсь: статус-кво крайне не интересен Дерипаске, и безусловно нервирует Потанина. Вероятно оба последний год только об этом и думали (Потанин упоминал о встрече с Дерипаской летом, но там Дерипаска ушел от ответа) и уже начинают реализовываться домашние заготовки. Дальше, скорее всего, будет ещё интересней — Дерипаска должен начать отвечать.

Выводы: Норникелю все эти игры вокруг будут добавлять волатильности. Выход Дерипаски (если всё же будет) правильно ожидать с 20+% премией, не меньше, для Норникеля это будет означать новый долг и прекращение золотого потока дивов, а значит, казалось бы, в ближайшей перспективе, снижение стоимости акций. Однако, более вероятно, что компания только выиграет — не нужно будет «играть в не совсем очевидные капвложения» и прочие «игры против Дерипаски», акции будут выкупать на компанию и, наиболее вероятно, в итоге гаситься, т.е. работать в конечном итоге на повышение акционерной стоимости. Единственный плохой вариант для акций Норникеля — выкуп пакета на себя совсем задорого, в премией выше 40-50% к текущим, но это маловероятно.

Чем меньше премия по выкупу, тем больший плюс в итоге Норникелю.

Для Русала раскрытие части его стоимости через продажу пакета Норникеля, как минумум, означает удвоение котировок. Аналогичная ситуация будет и при покупке Русалом доли Потанина: пакет, сейчас никак не учитываемый в котировках, наконец получит оценку.

Для Русала и Дерипаски долговое бремя будет максимальным, так что без финан.инвестора не обойтись, скорее всего это будет какой-то из госбанков с иностранцем, которому российская тематика была последние годы близка (Ближний Восток, Китай?).

Более сложной будет конфигурация с выкупом вместе с фининвесторами доли Потанина на EN+, но она же наиболее просто реализуемая из-за ограничений по долгу Русала. В таком случае Русал также в выигрыше.

Вариант – «Норникель забивает болт на Дерипаску» и тот продаёт всепокупающему ВТБ свой пакет «а-ля Галицкий» или кидает его свечкой в рынок (цивил.вариант — акции Норникеля отгружают вагонами фонду Катара по Шелковому пути и/или через других денежных мешков) – маловероятен, но и он хорош для Русала и Норникеля.

Вывод: во многих исходах Русал выигрывает и котировки штурмуют 55-60, Норникель ожидают времена волатильности, с итогом – где-то в плюс по рынку, на уровень выше роста/снижения цен на его металлы.

Ну и как всегда – возможная мировая опа с американского рынка вносит непредсказуемые коррективы.

"Интеррос" опять идет на конфликт с "Русалом"

"Интеррос" опять идет на конфликт с "Русалом"

Компания «Интеррос» подтвердила информацию о намерении выкупить у Crispian Романа Абрамовича и Александра Абрамова долю акций «Норникеля».

К 10:50 мск бумаги «Норникеля» снижаются на 2,52% и торгуются на уровне 11 482 рублей, испытывая давление со стороны новостей о том, что «Интеррос» Владимира Потанина предложил выкупить у Crispian Романа Абрамовича 6,3% акций «Норникеля». В ответ на это поступило встречное предложение «Интерросу» о продаже акции «Норникеля» Crispian и еще одному акционеру «Норникеля» — «РУСАЛу» Олега Дерипаски.

Не известно, зачем «Интеррос» опять идет на акционерный конфликт. Как мы знаем, акционерный конфликт в 2012 г. между «Норникелем» и «РУСАЛом» был решен вхождением Crispian Р. Абрамовича.

Ализаровская Ирина

Возможно, компания хочет пересмотреть или снизить высокие дивидендные выплаты, так как у нее масштабная инвестиционная программа. Пакет акций Crispian 6,3%, согласно капитализации «Норникеля», сейчас стоит около 2 млрд долл. При этом отметим, что у «Норникеля» достаточно накопленных денежных средств на балансе – свыше 2,6 млрд долл., и его долговая нагрузка после покупки останется на приемлемом уровне около 2,0х.

У «РУСАЛа» денежных средств на балансе на конец 3 квартала 2017 г. 1,1 млрд долл., но долговая нагрузка Чистый долг/EBITDA на высоком уровне (если не считать ковенантные показатели).

Новость была воспринята рынком негативно, акции «Норникеля» на Московской бирже с начала торгов снизились на 2,6%, акции «РУСАЛа» на Московской бирже — на 2%.

«Райффайзенбанк»

ФАС одобрила ходатайство РусАла о приобретении доли РусГидро в ИЭСК

ФАС одобрила ходатайство РусАла о приобретении доли РусГидро в ИЭСК

ФАС одобрила ходатайство РусАла о приобретении доли "РусГидро" в Иркутской электросетевой компании (ИЭСК).

Замглавы ФАС Виталий Королев в кулуарах Российского инвестиционного форума.«РусАл» приобретает у «РусГидро» принадлежащий ей пакет акций Иркутской электросетевой компании. Мы согласовали сделку", — сказал он. При этом чиновник уточнил, что ходатайство одобрено «с предписанием». «Потому что у них совмещение с генерацией, со всем остальным, мы им предписали осуществить мероприятия, направленные на то, чтобы они соблюдали запрет на совмещение видов деятельности. Но „РусГидро“ мы очистили от сетевой части»

Параллельно ФАС официально сообщила, что удовлетворила ходатайство «РусАла» о приобретении 42,75% акций ИЭСК. Компании предписано уведомить ФАС о сделке в течение 10 дней, а главное, в течение года с момента совершения сделки не совмещать деятельность по передаче электроэнергии и оперативно-диспетчерскому управлению в электроэнергетике с деятельностью по производству и купле-продаже электроэнергии в границах одной ценовой зоны оптового рынка.

Предполагалось, что «РусГидро» заплатит долей в ИЭСК $88 млн, а также будущими дивидендами от завода на сумму $150 млн за долю в Тайшете. Проект завода ОК «РусАл» предложила «РусГидро» реализовать совместно. Совет директоров энергокомпании 30 августа уже одобрил предварительные условия участия в проекте, окончательное решение было перенесено.

Интерфакс Выкуп гмк у русала сильно может изменить всю компанию и её оценку...

Выкуп гмк у русала сильно может изменить всю компанию и её оценку...

Москва. 16 февраля. ИНТЕРФАКС — Акции «Норникеля» (MOEX: GMKN) снижаются в

начале торгов на «Московской бирже» (MOEX: MOEX) на 2,7% (до 11465 рублей за

штуку) на корпоративных новостях.

«Интеррос» Владимира Потанина сделал предложение компании Crispian Романа

Абрамовича и его партнеров по Evraz по выкупу доли в «Норильском никеле» (всего

им принадлежит 6,3% акций), сообщил «Интерфаксу» представитель «Интерроса».

Crispian в ответ предложила выкупить пакет как «Интерросу», так и другому

партнеру по соглашению акционеров «Норникеля» — «РусАлу» Олега Дерипаски,

заявили в «Интерросе».

Дочерняя структура «РусАла» (MOEX: RUALR) обратилась с иском в Лондонский

суд с иском против сделки по продаже пакета «Интерросу», сообщил Bloomberg со

ссылкой на свои источники. Заявление будет рассмотрено в пятницу. Ответчики по

иску — структура «Интерроса» Whiteleave Holdings Ltd. и Crispian.

«Считаем иск „РусАла“ необоснованным, мы действовали в соответствии с

соглашением акционеров, интересы „РусАла“ не ущемлены», — заявил представитель

«Интерроса».

Представители «РусАла» и «Норникеля» не комментируют ситуацию. Накануне

отказался от комментария представитель Р.Абрамовича.

Соглашение акционеров «Норникеля», заключенное в декабре 2012 года, вводило

5-летний lock up на выкуп доли Р.Абрамовича. Эта норма прекратила свое действие

в декабре 2017 года.

Стоимость 6%-ного пакета в «Норникеле» по актуальной цене близка к $2 млрд.

В январе прошлого года совладельцы Evraz перераспределили акции ГМК, которые

ранее находились на балансе кипрской Crispian. Последняя информация о доле

Crispian — 4,95%.

«Интеррос» Владимира Потанина владеет 30,3% акций «Норникеля», «РусАл» — 27,8%.

Доля совладельцев Evraz — 6,3% акций.

Кв аш

MOEX$#&: GMKN, MOEX, RUALR

> Sual Partners не стала конвертировать долю в UC Rusal в акции En+

Sual Partners не стала конвертировать долю в UC Rusal в акции En+

Владельцы En+ (контролирует производителя алюминия UC Rusal и энергохолдинг «Евросибэнерго») предлагали Sual Partners Виктора Вексельберга и его партнеров конвертировать 20,5% UC Rusal в акции En+. Но компания отказалась это делать в связи с отсутствием интереса, рассказал «Ведомостям» Вексельберг. На каких условиях было сделано предложение, он не сказал. Версия — пока не совершена анонсированная еще осенью сделка – Glencore меняет 8,75% UC Rusal на акции En+. Поэтому говорить о конвертации других миноритариев UC Rusal в En+ преждевременно, указывает собеседник «Ведомостей». (Ведомости) «Русал» бросил якорь в виртуальности. Компания вложится в инвестфонд Alcinous

«Русал» бросил якорь в виртуальности. Компания вложится в инвестфонд Alcinous

Как стало известно “Ъ”, «Русал» станет якорным инвестором инвестфонда Alcinous на $100 млн, который будет искать проекты «Индустрии 4.0» с прицелом на металлургию и добывающую промышленность. Возглавит фонд бывший топ-менеджер Cisco, ВТБ и «ВЭБ Инноваций» Андрей Зюзин. Участники рынка отмечают, что обычно металлурги сами вкладываются в такие проекты, но участие «Русала» в фонде может быть хорошим знаком для других инвесторов и стартапов. (Коммерсант)

Почти всё утром отскочило и пошло в рост. Кроме Русала.

Только я не могу понять, причем тут разоблачения Олега Дерипаски, Насти Рыбки и Приходько. Какое отношение этот скандал имеет к способности заводов Русала генерировать прибыль и дивиденды? Почему акции могут упасть из-за этого скандала?

Лыжник, ну может всё-таки реноме гопника-Дерибаски и оказывает давление на акции? Русал - вывел активы по выпуску фольги, тары, порошков и дисков в отдельный дивизион

Русал - вывел активы по выпуску фольги, тары, порошков и дисков в отдельный дивизион

Русал объединил предприятия компании по производству фольги, тары, порошков и колесных дисков в отдельный дивизион. Его возглавил Андрей Донец, который ранее работал в корпорации Alcoa.

Компания планирует с помощью создания нового дивизиона развить выпуск продукции с добавленной стоимостью и вывести это направление на более высокий уровень.

Генеральный директор Русала Владислав Соловьев:

Реализуемая РУСАЛом стратегия по увеличению доли выпуска продукции с добавленной стоимостью, достигнутые результаты в этом направлении требуют от нас поиска новых точек роста. Укрепление управленческой команды РУСАЛа таким профессионалом, как Андрей Донец, его опыт работы в отрасли позволит усилить позиции компании на рынке Даунстрим как в России, так и за рубежом

пресс-релиз Почти всё утром отскочило и пошло в рост. Кроме Русала.

Почти всё утром отскочило и пошло в рост. Кроме Русала.

Только я не могу понять, причем тут разоблачения Олега Дерипаски, Насти Рыбки и Приходько. Какое отношение этот скандал имеет к способности заводов Русала генерировать прибыль и дивиденды? Почему акции могут упасть из-за этого скандала?

Дерипаски информационные атаки

Дерипаски информационные атаки

Вторая информационная атака на Дерипаски. Ми 16 в начале неделе, сегодня Настя Рыбка о груповом изнасилование, где замешаны Дерипаски и Приходько вице примьер. Смущает, вице примьер все таки репутация, и наверное очень зол на Дерипаски.

Есть ли риск в Русале? Динамика производства алюминия остается стабильной, что позитивно для Русала

Динамика производства алюминия остается стабильной, что позитивно для Русала

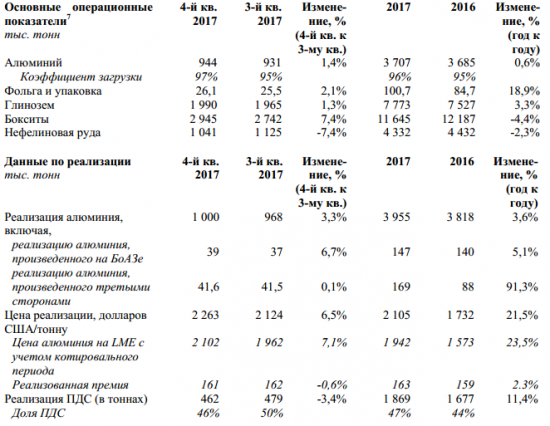

В 2017 году объем производства алюминия «РУСАЛом» составил 3 707 тыс. тонн, что на 0,6% выше аналогичного показателя предыдущего года, говорится в сообщении компании.

«РУСАЛ» представил операционные результаты за 4к17, которые, как и ожидалось, оказались сильными, главным образом благодаря росту средней цены реализации алюминия (цена на LME + премии) на 7% к/к, до 2 263 долл./т.

Представленные данные подкрепляют позитивные ожидания в отношении роста EBITDA в квартальном сопоставлении и дают основания полагать, что EBITDA может оказаться на 1% выше консенсус-прогноза и на 4% выше наших ожиданий. Мы сохраняем прогнозную цену на горизонте 12 месяцев на уровне 6,70 гонконгских долларов с ожидаемой полной доходностью на уровне 17%. Мы подтверждаем рекомендацию покупать.

Динамика производства алюминия остается стабильной. В 4к17 объем производства алюминия немного вырос, составив 944 тыс. т, что предполагает коэффициент загрузки мощностей на уровне 97%. Добыча бокситов повысилась на 7% к/к, до 2,9 млн т на фоне восстановления объемов добычи на предприятиях в Гвинее и Гайане. Объем реализации алюминия вырос до 1 млн т, что согласуется в увеличением добычи, если принять во внимание продажи алюминия, произведенного третьими сторонами.

Средняя цена реализации выросла наравне с ценой на LME. Как мы и ожидали, средняя цена реализации алюминия выросла на 6,5% к/к, до 2 263 долл./т, что связано с повышением цен на Лондонской бирже металлов (LME) в 4к17. Реализованная премия в квартальном сопоставлении почти не изменилась, составив 161 долл./т, поскольку снижение доли ПДС в общем объеме продаж до 46% (с 50% в 3к17) было полностью нивелировано повышением региональных спотовых премий (преимущественно в США).

Благоприятно для финансовых результатов за 4к17; наш прогноз на 2017 г. может быть превышен на 4%. Представленные операционные результаты дают основания полагать, что выручка в 4к17 может оказаться на 10% выше, чем в предыдущем квартале. Повышение средней цены реализации, вероятнее всего, будет нивелировано повышением расходов, в основном из-за роста спотовых цен на электроэнергию в Сибири на 9% к/к и повышения курса USDRUB на 2%, что, на наш взгляд, приведет к некоторому сокращению рентабельности EBITDA в квартальном сопоставлении. И все же благодаря результатам за 3к17, которые оказались выше наших ожиданий, финансовые результаты за 2017 г. могут превысить наши прогнозы, в частности, EBITDA по итогам 2017 г. может оказаться на 4% выше (на 1% выше консенсус-прогноза Bloomberg от 5 февраля).

ВТБ Капитал Выручка Русала может вырасти на 25-27% в долларовом эквиваленте

Выручка Русала может вырасти на 25-27% в долларовом эквиваленте

РусАл в IV квартале увеличил выпуск алюминия на 1%, продажи — на 3,3%

ОК РусАл в IV квартале 2017 года выпустила 944 тыс. тонн алюминия, что на 1% выше уровня предыдущего квартала, говорится в сообщении компании. В 2017 году РусАл произвел 3,707 млн тонн алюминия (рост на 0,6% в годовом выражении). Продажи алюминия в IV квартале выросли на 3,3% к уровню III квартала прошлого года, до 1 млн тонн. В целом за год продажи выросли на 3,6% (до 3,955 млн тонн). Средняя цена реализации алюминия в IV квартале — $2263 за тонну, что на 6,5% выше предыдущего периода, в том числе премия осталась в целом на уровне $161 на тонну.

В целом по году средняя цена реализации алюминия компании с учетом премии выросла на 21,5% до 2 105 $/т, с учетом увеличения продаж можно ожидать, что выручка РусАла покажет хорошую динамику (вырастет на 25-27% в долларовом эквиваленте). С учетом увеличения издержек EBITDA покажет более скромный рост, но год компания закончит с очень хорошими результатами. В 2018 году мы считаем, что средняя цена на алюминий будет на уровне 2017 г., что не приведет к росту выручки, но рентабельность может несколько сократиться из-за более крепкого рубля.

Промсвязьбанк Русал подтвердил оптимистичный прогноз по рынку на 2018 год

Русал подтвердил оптимистичный прогноз по рынку на 2018 год

Русал: продажи алюминия в 4К17 выросли на 3% кв/кв

В 4К17 производство алюминия составило 944 тыс т (+1% кв/кв ), в то время как загрузка мощностей достигла 97%. В 2017 производство алюминия осталось почти неизменным в годовом сопоставлении на уровне 3 707 тыс т. В 4К17 продажи алюминия выросли на 3% кв/кв до 1 000 тыс т, в то время как продажи продукции с добавленной стоимостью (ПДС) упали на 3% кв/кв до 462 тыс т в результате смещения ассортимента в сторону первичного алюминия по действующим контрактам. В 2017 продажи ПДС подскочили на 11% г/г до 1 869 тыс т, а доля ПДС в общем портфеле составила 47% — чуть ниже прогнозируемых на 2017 50%. РУСАЛ ожидает, что в 2018 доля ПДС вырастет до 50-52%, поскольку у компании уже есть солидный портфель заказов на ПДС. В 4К17 средняя цена реализации алюминия была на 7% выше кв/кв на уровне $2 263/т, в то время как реализованная премия почти не изменилась, составив $161/т. Закрытие нелегальных мощностей в Китае было успешно реализовано в 2017, что привело к снижению аннуализированного производства алюминия до 35 млн т к ноябрю 2017 (против максимального значения 38 млн т).

РУСАЛ увеличил продажи алюминия на 3% кв/кв 4К17, и на 4% г/г в 2017, в то время как доля продаж ПДС снизилась до 46% (-4 пп). Это нейтральные результаты, на наш взгляд, которые были поддержаны ростом цен реализации алюминия (+6.5% г/г до $2 263/т в 4К17). Мы предварительно оцениваем EBITDA за 4К17 в $600 млн и ожидаем, что рост цен на алюминий и продаж помогли РУСАЛу нейтрализовать эффект укрепления рубля, инфляцию затрат и несколько ухудшившийся ассортимент. В конце 2017 запасы алюминия упали до новых минимумов — 36 дней потребления (против стандартного уровня в 110 дней). РУСАЛ подтвердил свой оптимистичный прогноз по рынку на 2018, поскольку продолжающееся сокращение производства алюминия в Китае должно способствовать сохранению дефицита в мире.

АТОН Русал - в 2017 г увеличил производство алюминия на 0,6%

Русал - в 2017 г увеличил производство алюминия на 0,6%

В 2017 году объем производства алюминия в Русале составил 3 707 тыс. тонн, +0,6% г/г.

В 2017 году объем реализации алюминия +3,6% г/г, составив 3 955 тыс. тонн. Этот рост преимущественно обусловлен увеличением до 169 тыс. тонн, или +91,3% г/г продаж алюминия, произведенного третьими сторонами.

Объем производства алюминия в четвертом квартале 2017 года составил 944 тыс. тонн, +1,4% к/к. На заводы компании, расположенные в Сибири, пришлось 94% от общего объема выпуска алюминия. Динамика производства оставалась стабильной, при этом коэффициент загрузки мощностей составил 97%. Выпуск продукции с добавленной стоимостью (ПДС) в четвертом квартале 2017 года вырос на 9,1% по сравнению с четвертым кварталом прошлого года – до 469 тыс. тонн, что соответствует заявленным планам компании довести долю ПДС в общем объеме производства до порядка 50% в 2017 году.

Реализация алюминия в четвертом квартале 2017 года выросла на 3,3% к/к, составив 1 млн тонн. Реализация ПДС в четвертом квартале 2017 года составила 462 тыс. тонн, снизившись на 3,4% по сравнению с предыдущим кварталом, что объясняется в основном увеличением спроса на первичный алюминий в отчетном периоде.

Компания ожидает, что доля ПДС в общем объеме реализации в 2018 году составит 50-52%, чему способствуют уже сформированный портфель заказов на данную продукцию, а также введение в строй новых мощностей по производству ПДС.

Прогноз:

Серьезный контроль за загрязнением окружающей среды и реализация мер, направленных на улучшение экологической ситуации в Китае, продолжатся в 2018 году и будут преимущественно сконцентрированы на энергоемких отраслях с целью снижения выбросов парниковых газов. Начиная с этого года алюминиевые заводы Китая будут платить экологический налог, который потенциально увеличит себестоимость производства для крупных производителей на 70-100 юаней за тонну.

В дополнение к внутренним регулирующим мерам экспорт китайских полуфабрикатов останется под существенным давлением в связи с международными антидемпинговыми расследованиями, в частности расследованием в США по статье 232 о влиянии импорта алюминия на национальную безопасность, что может привести к введению новых пошлин на китайские алюминиевые полуфабрикаты. В результате экспорт китайских алюминиевых полуфабрикатов в США, которые являются вторым крупнейшим рынком для Китая по данной продукции, может

продолжить сокращаться.

пресс-релиз

РусАл — локальные акции могут быть включены в индекс MSCI Russia уже в мае — БКС

Локальные акции РусАла могут быть включены в расчетную базу индекса MSCI Russia в рамках майской полугодовой ребалансировки. В крайнем случае это произойдет в ноябре текущего года. Об этом говорится в обзоре главного стратега компании "БКС Глобал Маркетс" Вячеслава Смольянинова.

«Исторически включению локальных акций „РусАла“ в индекс мешали два фактора: низкая ликвидность и free float. Второй вопрос был решен посредством размещения 0,7%/2,3% акций „Онэксимом“/Виктором Вексельбергом в рамках процедуры ABB в Гонконге 10 октября 2017 года. В итоге free float повысился c 13% до более 16%. В результате коэффициент иностранного участия (FIF) по методологии MSCI составляет для „РусАла“ 0,2»

Если вышеуказанное размещение будет считаться индексным провайдером MSCI событием ликвидности, медианная дневная ликвидность в феврале и марте должна быть выше $1,3 млн, чтобы локальные акции «РусАла» были включены в расчетную базу индекса MSCI Russia в ходе майского пересмотра.

«При этом среднее значение за 6 месяцев составило $1,3 млн. Вероятность реализации этого сценария, на наш взгляд, 70%»

«Если же MSCI по какой-то причине не посчитает размещение событием, повышающим ликвидность, и применит фильтр ликвидности за последние 12 месяцев, необходимый уровень ликвидности в будущем должен быть в целом тем же, однако включение в индексы MSCI, скорее всего, произойдет лишь в ноябре. В период до размещения ликвидность акций „РусАла“ была невысокой. Мы считаем вероятность реализации этого сценария 15%, и вероятность недостаточной ликвидности для включения — еще 15%».

Вес акций РусАла в индексе MSCI Russia в случае включения составит 2,2%, что обеспечит $120 млн пассивного притока.

Финмаркет

редактор Боб, давайте уж, включайте. Может, рублей по 60 я и продам свои акции. ))) РусАл — локальные акции могут быть включены в индекс MSCI Russia уже в мае — БКС

РусАл — локальные акции могут быть включены в индекс MSCI Russia уже в мае — БКС

Локальные акции РусАла могут быть включены в расчетную базу индекса MSCI Russia в рамках майской полугодовой ребалансировки. В крайнем случае это произойдет в ноябре текущего года. Об этом говорится в обзоре главного стратега компании "БКС Глобал Маркетс" Вячеслава Смольянинова.

«Исторически включению локальных акций „РусАла“ в индекс мешали два фактора: низкая ликвидность и free float. Второй вопрос был решен посредством размещения 0,7%/2,3% акций „Онэксимом“/Виктором Вексельбергом в рамках процедуры ABB в Гонконге 10 октября 2017 года. В итоге free float повысился c 13% до более 16%. В результате коэффициент иностранного участия (FIF) по методологии MSCI составляет для „РусАла“ 0,2»

Если вышеуказанное размещение будет считаться индексным провайдером MSCI событием ликвидности, медианная дневная ликвидность в феврале и марте должна быть выше $1,3 млн, чтобы локальные акции «РусАла» были включены в расчетную базу индекса MSCI Russia в ходе майского пересмотра.

«При этом среднее значение за 6 месяцев составило $1,3 млн. Вероятность реализации этого сценария, на наш взгляд, 70%»

«Если же MSCI по какой-то причине не посчитает размещение событием, повышающим ликвидность, и применит фильтр ликвидности за последние 12 месяцев, необходимый уровень ликвидности в будущем должен быть в целом тем же, однако включение в индексы MSCI, скорее всего, произойдет лишь в ноябре. В период до размещения ликвидность акций „РусАла“ была невысокой. Мы считаем вероятность реализации этого сценария 15%, и вероятность недостаточной ликвидности для включения — еще 15%».

Вес акций РусАла в индексе MSCI Russia в случае включения составит 2,2%, что обеспечит $120 млн пассивного притока.

Финмаркет

На этой неделе многие спекулянты могут стать долгосрочными инвесторами. Это те, кому жалко будет терять деньги при фиксации убытков.

Лыжник, если бы в Русале было столько же шортистов сколько в Сбере, цена бы уже 50 была!

Дерипаска нашел алюминиевое сырье в России. Глинозем из глины обещает экономить сотни миллионов долларов в год

Дерипаска нашел алюминиевое сырье в России. Глинозем из глины обещает экономить сотни миллионов долларов в год

UC Rusal нашла новый способ производить глинозем – в России, из каолинита, основного составляющего белой глины. Огромные месторождения ее находятся в Сибири, недалеко от основных заводов UC Rusal. Компания Олега Дерипаски рассматривает возможность строительства рядом с Ачинским глиноземным комбинатом опытного производства мощностью 2000 т в год глинозема из российского каолинитового сырья, рассказал «Ведомостям» технический директор компании Виктор Манн. Он утверждает, что новая технология позволяет снизить себестоимость производства глинозема до $200 за 1 т – сейчас 1 т глинозема на условиях FOB (доставка на борт судна) стоит $390 и еще нужно заплатить за то, чтобы довезти его до завода. (Ведомости)

У Русала структура капитала 25% собственного на 75% заимствуемого. Сейчас цикл роста по ресурсам и есть потенциал стоимости акций, но в случае например смены цикла и падение цен закончиться плачевно для Русала? И например ТМК такая же история. Выручка выросла, а чистая прибыль упала. Важно ли компаниям иметь структуру капитала более эффективную и быть готовыми к разным ситуациям?

in.kos.vestments, РусАл дивидендами от НН обслуживает долг, потому особо и не напрягает его размер.А вообще долг планомерно снижается из года в год, компания планирует и дальше погашать У Русала структура капитала 25% собственного на 75% заимствуемого. Сейчас цикл роста по ресурсам и есть потенциал стоимости акций, но в случае например смены цикла и падение цен закончиться плачевно для Русала? И например ТМК такая же история. Выручка выросла, а чистая прибыль упала. Важно ли компаниям иметь структуру капитала более эффективную и быть готовыми к разным ситуациям?

У Русала структура капитала 25% собственного на 75% заимствуемого. Сейчас цикл роста по ресурсам и есть потенциал стоимости акций, но в случае например смены цикла и падение цен закончиться плачевно для Русала? И например ТМК такая же история. Выручка выросла, а чистая прибыль упала. Важно ли компаниям иметь структуру капитала более эффективную и быть готовыми к разным ситуациям? En+ планирует в I квартале закрыть сделку по конвертации доли Glencore в UC Rusal в акции компании

En+ планирует в I квартале закрыть сделку по конвертации доли Glencore в UC Rusal в акции компании

En+ планирует до конца I квартала закрыть сделку по конвертации доли Glencore в UC Rusal в акции En+.

Об этом в рамках Международного экономического форума в Давосе рассказал гендиректор En+ Максим Соков:

Мы намерены закрыть сделку по конвертации доли Glencore в Русале в акции En+ до конца первого квартала. Оценки аналитиков, что это будет доля в районе 10 процентов, в принципе верны

В октябре 2017 года En+ сообщила, что структура Glencore — Amokenga Holdings Ltd — конвертирует 8,75% акций UC Rusal в глобальные депозитарные расписки (GDR) En+. По итогам обмена пакет акций En+ в UC Rusal должен вырасти с 48,13% до 56,88%.

РНС

Русал - факторы роста и падения акций

- Если продать долю ГМК 27,8% про рынку и загасить долг, то EV/EBITDA Русала будет равен 0.1 (при цене акций Русала 40 руб и ГМК 24,000 руб) (14.12.2020)

- Самая низкая в мире себестоимость производства алюминия (25.12.2023)

- В 2021 году начали перестройку производственных корпусов всех комбинатов, которая закончится к 2030 году. Это приведет к росту капзатрат (30.08.2021)

- Мажоритарий (Дерипаска, Эн+) исторически не любит платить дивиденды (05.07.2022)

- Возможные проблемы с производством (глиноземные заводы в Украине, Ирландии) и сбытом (40% выручки в недружественных странах) (05.07.2022)

- Русал объявил на ПМЭФ-2023, что собирается построить глиноземный завод в Ленобласти за 400 млрд руб (18.06.2023)

- В 2023-2026 может быть слабый дивидендный поток от Норникеля (18.06.2023)

- Экспортная пошлина забирает съедает большую часть маржи, т.к. в процентах к выручке маржа невысокая (рентабельность на грани убытков) при текущих ценах на алюминий (18.10.2023)

Русал - описание компании

Русал — крупнейший в мире производитель алюминия и один из крупнейших производителей глинозема. На Московской бирже акции представлены в виде акций иностранного эмитента (код RUAL).Сайт: www.rusal.ru/

Инвесторам: www.rusal.ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций