Берем последнее движение, которое больше похоже на жижу г(вна. Момент разворота я описывал тут

P.S. Феерично! Уже начали троллить тех, кто шортил растущий рынок, значит скоро будут троллить тех, кто теперь лонгует )

| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 374,9 млрд |

| Опер.доход | 3 591,0 млрд |

| Прибыль | 1 584,2 млрд |

| Дивиденд ао | 33,3 |

| Дивиденд ап | 33,3 |

| P/E | 4,0 |

| P/B | 1,0 |

| ЧПМ | 6,0% |

| Див.доход ао | 11,8% |

| Див.доход ап | 11,8% |

| Сбербанк Календарь Акционеров | |

| 27/02 SBER: МСФО за 12 мес 2024 года | |

| Прошедшие события Добавить событие | |

Трейдеры плакали, кололись, но продолжали покупать Сбербанк!

Храмов Егор, ты хотел сказать «продавать»? ))

Трейдеры плакали, кололись, но продолжали покупать Сбербанк!

Храмов Егор, ты хотел сказать «продавать»? ))

Трейдеры плакали, кололись, но продолжали покупать Сбербанк!

Уже не в первый раз замечаю, что иногда перед резком скачком котировки по Сберу рвётся соединение с сервером, при том, что моим брокером он и является Сбербанк.

Не очень понимаю как это интерпритировать и в чём идея? Просто технически глюки или, чтобы не успели докупиться, продаться? Выгоды вроде не должно быть компании?

Вот буквально несколько минут назад опять такое наблюдалось.

Solomon, интересное эссе, кроме полит.части.

not iron яй-цы,

значит, у нас не сходятся мировоззренческие взгляды, цена акций Сбербанка точно определяется политическим курсом страны и количеством денег, вкаченных в него западных элитами. Без понимания этого Сбербанком с прибылью торговать невозможно.

Без понимания этого Сбербанком с прибылью торговать невозможно.

Sber-блог. «Вам ехать или шашечки?». Новости с собрания гаражного кооператива.

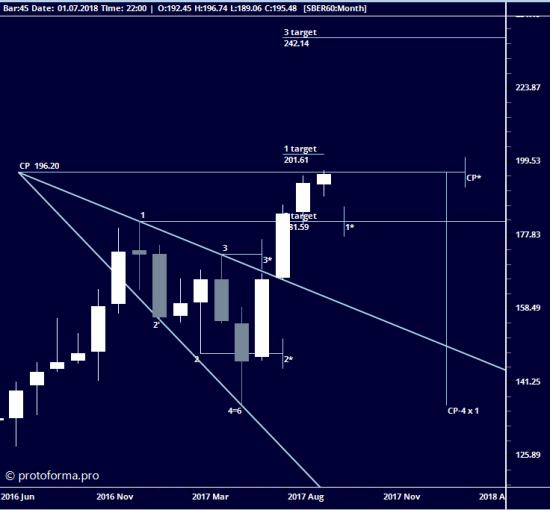

Нам, собственно, было ехать, поэтому Sber-блог с радостью извещает о досрочном выполнении лучшей торговой идеи 2017 г. в номинации Сбербанк, озвученной в декабре 2016 и марте 2017 г. Напомню для исключения голословности позиционные тезисы:

1. Solomon 15 декабря 2016, 13:33 Касательно 2017 года — я жду коррекцию до 145-155 руб. И далее снова рост. Если Вы планируете среднесрочные покупки/продажи с существенным лагом хода — лучше подождать следующего года.

2. 03 апреля 2017, 13:15 Solomon Для долгосрочников, мне кажется лучшей идеей по работе со Сбербанком на 17-й год были бы: шорт до 146 (155) (про коррекцию писалось в блоге в декабре) и далее лонг до 200 (228).

3.01 марта 2017, 11:13 Solomon Спрогнозировав уровни возможного падения, проведя линии с минимумов прошлого года, я предполагаю все же движение в рамках указанного первоначально канала, но при ухудшении ситуации с движением ближе к его низу. Здесь мои точки — 156, 151, 147. Не могу пока разделить мнения других снова Сбер по 100 руб. Не вижу этого графически. Собственно, в декабре 2016 я указывал вариант коррекции в январе-феврале на 145-155, что почти полностью уже и произошло, и что 2017 — год широких боковиков.

Изначально с января 2017 я рассматривал графическую картину Сбербанка как движение в рамках расширяющегося канала. Причем ориентир в 200 рублей и более были в начале года более видны, чем уровни коррекции. Тем не менее, широкие боковики были более чем в достатке, двухступенчатая коррекция вниз была выполнена. Даже с забегом на 137 рублей, что было откровенно черезчур и искусственно. Те, кто торговал в то страшное утро, должны были помнить непрерывные угрожающие красные свечи вниз. Вот реально было не по себе. По слухам, это был конечный выход крупного иностранного фонда. Искусственно потому — что все движения на рынке в основном имеют рукотворную спрограммированную заказную схему. Падение составило ровно 30% по основным фишкам (Сбербанк, Роснефть, Газпром) на фоне непринятого решения, кто будет «самовоздвиженцем». Судя по росту рынка акций и нефти (как основного пополнителя бюждета), необходимое решение принято. Партии довольных иностранных инвесторов спокойно стали покупать.

Чтобы не быть балаболом, я подумал, что неплохо было бы провести эксперимент и открыть еще один инвестиционный счет для проверки отработки своих предсказаний. Схема основного рабочего счета остается и по сей день неизменной с планом получить 2-3 рубля в неделю и с 1 плечом. Так вот, я открыл счет на 2000 штук акций покупкой по 145 и, раз уж, дали 140 рублей. Подожав покамест немного отрастет, я установил стоп в 10% от роста — на 156 рублей, чтобы, если что, инфляцию как-то оправдать. Так что план был прост — или выход по стопу или исполнение модели «200». Все честно. Собственно, погнали почти без остановок.

Сегодня сделка закрыта полностью по 196,50. Исторический максимум. Тягомотина. Предполагаю, что зона «конца 90-х» — вязкая, уже долго висим здесь, есть шанс дотянуть до 198,50-199,50, но в связи с ожидаемостью всеми момента 200+, больший риск представляет начало возможной коррекции рублей на 10-15. Тем более по фьючу достигнуто 20000, так что зачет, вкупе с дешевизной покупки.

Что же дальше? Дальше, товарищи, выборы на носу. И на мой взгляд, нам нужно готовиться к судьбе S&P. После пережития коррекции, не очень страшной, но необходимой для трудного утомительного пути дальше. Т.е. готовиться к прекрасной безмятежности роста, довыборного и послевыборного ралли. В это чудесное время демонстрируется все то лучшее, что может нарисовать громада политической эйфории и неуемной фантазии пропаганды. Рожь колосится, надои растут, трактора бороздят просторы полей, «Алисы» разговаривают. Де жа вю, я все это уже видел в программе Время в советское время в школьные годы. Только сейчас еще посвечено иллюзией цифровой экономики. А может, и действительно, все у нас хорошо и справедливо? Может, я и многие другие слишком критичны? Большинство же населения довольны. Где правда?

Господа, все, что нужно знать про выборы, давно сформулировано одним из американских президентов, Джеймсом Гарфилдом: «Кто держит под контролем деньги нации, тот контролирует и саму нацию».

Большинство всегда проголосует за решения, царей или президентов, какими бы они ни были. Так устроено общество, это путь к выживанию. Основной массе даже просто не хочется ни о чем думать, это слишком для них энергозатратно. Основная масса заняты узкосемейными проблемами, выплатой кредитов и выращиванием картошки на участке. У нас нет оппозиции в классическом понимании этого слова. В наличии только думские старцы или движения, расчитанные внести раскол в обществе, а на самом деле являющиеся финансируемыми либеральными или религиозными проектами.Возбудить они могут только малую часть электората или молодежь, гормоны бунтарства которых можно временно поиспользовать. Но им главное, чтобы интернет с соцсетями не повыключали. Для всех остальных прекрасно послужат репортажи с тракторами.В обществе нет запроса на революцию или перемены. У нас даже на собрания ТСЖ мало кто ходит, что уж говорить, про митинги, это малый процент, побухтят на кухнях и перестанут. Смена власти может происходить только на высших уровнях, внутри кремлевских стен. Чья олигархия победит, того и валенки. Мировые элиты назначают президентов. Даже в странах по сути оставшимися странным симбиозом монархии и феодализма. Народ и власть живут параллельно. И это не наша данность, а основа мироздания. 20% живут и правят, 80% обеспечивают их благосостояние. Соотношениие и принципы не меняются от первобытного строя, при всех религиях, какими бы опиумными для народа они ни были. Такой вот генный эксперимент. Следующие правления также будут нацелены только на свои интересы и выгоды. Ничего не поменяется. Вписанность России в краеугольные структуры мировых политических и олигархических элит, которые имеют сложно-разветветвленную и сложно-подчиненную структуру с немыслимыми целями, которым уже удалось за несколько сот лет выстроить единое контролируемое ими пространство — вот основа нашей современности.

И теперь все меньше народных достояний остаются истинно российскими. Деприватизация сейчас называется не «продажей Родины», а «интегрированием в мировую экономическую систему». Вспомним Роснефть, а вскоре и вожделенную прозападным руководством банка приватизация Сбербанка. Думаю, это вопрос скорый. Трудно представить до какой отметки они разгонят цену акций под это дело. А также жду на грядущем годовом собрании решение о слиянии также префов с обычкой. Может, и лучше, смысл двух бумаг сейчас никакой. Все, что тарится такими темпами западниками, просто так быть не может. Видя такую картину, я тоже покупаю префы Сбера.

«Да, я из большинства!» — с гордостью произносил герой Вячеслава Невинного в незабвенном фильме «Гараж» Эльдара Рязанова. Считаю, нужно пересмотреть фильм еще раз, собственно, происходящее и есть аналогия заседания гаражного кооператива.Я бы рекомендовал не следовать участи стать чьим-то пушечным мясом в реализации чужих идей и не способствовать еще большему их возвышению. Наше поле битвы — мы сами и наша семья. Если, конечно, вы не считаете участие в революционной деятельности своей миссией на земле. Собирая мозги в кучку, необходимо развивать стратегическое мышление и максимально вставать над ситуацией, быть «себе на уме». И, если нашим хобби или делом стал трейдерский путь, пытаться максимально «пользовать» этих олигархических мудрецов, постраиваясь под формируемые ими тренды.

Время трудное, потому как работать в непроторгованных высоких диапазонах рискованно, мины везде. Поэтому, как обычно, следуем за дяденьками с толстыми кошельками. Тем более они уже все знают и все сценарии нам написали. По Сбербанку мне видится время только локальных коррекций и не-широких боковиков в 5-7-10-15 рублей с повышательной тенденцией. График также позволяет расти. Позеленело с утра — покупаем, покраснело — продаем.

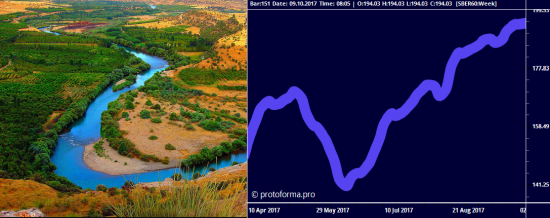

Многие из Вас скажут, да какое отношение это фото имеет к рынку и акциям Сбера. Не торопитесь с выводами.

На этом скрине красивая девушка и хороший авто ( в свои года хороший ). Так что же случилось то? Автомобиль и девушка, как участник процесса поездки попали в Среду ( не путать с днём недели ;)) в которой объект, — автомобиль (быстрый на хорошем покрытии ) испытывает сопротивление Среды, а то и во все останавливается.

Мы постоянно нечто подобное наблюдаем на графиках и пытаемся вычислить точки разворота\коррекции разнообразными методами, не рассматривая концепцию, что эти участки уже есть и являются частью Среды в которой есть объект, — цена. Само выражение поток цен нас подталкивает рассматривать выше обозначенную концепцию. А из чего состоит поток цен? Из тиковых значений. А из чего состоит поток реки? и чем концептуально они отличаются: поток цен от потока воды? Только средой в которой эти «потоки текут» (слева река, справа график сбера) :

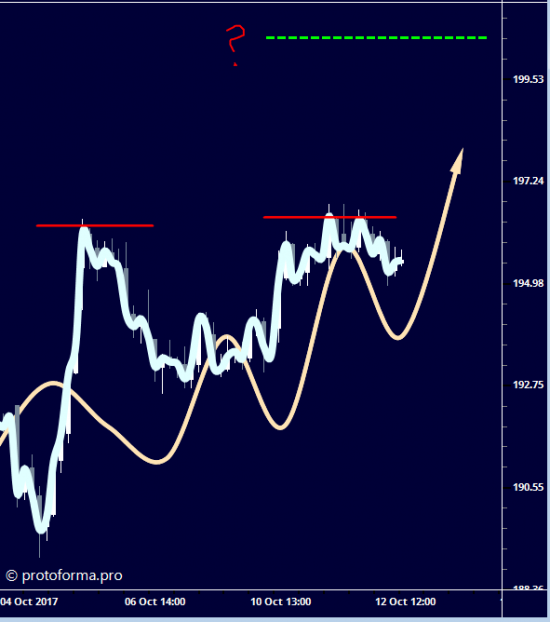

Поэтому всегда рассчитанный сценарий Эксперта ТА или любого другого компьютерного расчёта будет отличаться от реалий ( бросаем так сказать идеальный расчёт в агрессивную среду рынка: ) ), вопрос только в подсчете вероятностей отработки:

С позиций метода анализа Тактика Адверза Сбер «буксует» на уровне СР месячной модели расширения:

Кому первая фотка понравилась в ЖЖ, для запоминания инфы топика, размещена другая ;)

Нам, собственно, было ехать, поэтому Sber-блог с радостью извещает о досрочном выполнении лучшей торговой идеи 2017 г. в номинации Сбербанк, озвученной в декабре 2016 и марте 2017 г. Напомню для исключения голословности позиционные тезисы:

1. Solomon 15 декабря 2016, 13:33 Касательно 2017 года — я жду коррекцию до 145-155 руб. И далее снова рост. Если Вы планируете среднесрочные покупки/продажи с существенным лагом хода — лучше подождать следующего года.

2. 03 апреля 2017, 13:15 Solomon Для долгосрочников, мне кажется лучшей идеей по работе со Сбербанком на 17-й год были бы: шорт до 146 (155) (про коррекцию писалось в блоге в декабре) и далее лонг до 200 (228).

3.01 марта 2017, 11:13 Solomon Спрогнозировав уровни возможного падения, проведя линии с минимумов прошлого года, я предполагаю все же движение в рамках указанного первоначально канала, но при ухудшении ситуации с движением ближе к его низу. Здесь мои точки — 156, 151, 147. Не могу пока разделить мнения других снова Сбер по 100 руб. Не вижу этого графически. Собственно, в декабре 2016 я указывал вариант коррекции в январе-феврале на 145-155, что почти полностью уже и произошло, и что 2017 — год широких боковиков.

Изначально с января 2017 я рассматривал графическую картину Сбербанка как движение в рамках расширяющегося канала. Причем ориентир в 200 рублей и более были в начале года более видны, чем уровни коррекции. Тем не менее, широкие боковики были более чем в достатке, двухступенчатая коррекция вниз была выполнена. Даже с забегом на 137 рублей, что было откровенно черезчур и искусственно. Те, кто торговал в то страшное утро, должны были помнить непрерывные угрожающие красные свечи вниз. Вот реально было не по себе. По слухам, это был конечный выход крупного иностранного фонда. Искусственно потому — что все движения на рынке в основном имеют рукотворную спрограммированную заказную схему. Падение составило ровно 30% по основным фишкам (Сбербанк, Роснефть, Газпром) на фоне непринятого решения, кто будет «самовоздвиженцем». Судя по росту рынка акций и нефти (как основного пополнителя бюждета), необходимое решение принято. Партии довольных иностранных инвесторов спокойно стали покупать.

Чтобы не быть балаболом, я подумал, что неплохо было бы провести эксперимент и открыть еще один инвестиционный счет для проверки отработки своих предсказаний. Схема основного рабочего счета остается и по сей день неизменной с планом получить 2-3 рубля в неделю и с 1 плечом. Так вот, я открыл счет на 2000 штук акций покупкой по 145 и, раз уж, дали 140 рублей. Подожав покамест немного отрастет, я установил стоп в 10% от роста — на 156 рублей, чтобы, если что, инфляцию как-то оправдать. Так что план был прост — или выход по стопу или исполнение модели «200». Все честно. Собственно, погнали почти без остановок.

Сегодня сделка закрыта полностью по 196,50. Исторический максимум. Тягомотина. Предполагаю, что зона «конца 90-х» — вязкая, уже долго висим здесь, есть шанс дотянуть до 198,50-199,50, но в связи с ожидаемостью всеми момента 200+, больший риск представляет начало возможной коррекции рублей на 10-15. Тем более по фьючу достигнуто 20000, так что зачет, вкупе с дешевизной покупки.

Что же дальше? Дальше, товарищи, выборы на носу. И на мой взгляд, нам нужно готовиться к судьбе S&P. После пережития коррекции, не очень страшной, но необходимой для трудного утомительного пути дальше. Т.е. готовиться к прекрасной безмятежности роста, довыборного и послевыборного ралли. В это чудесное время демонстрируется все то лучшее, что может нарисовать громада политической эйфории и неуемной фантазии пропаганды. Рожь колосится, надои растут, трактора бороздят просторы полей, «Алисы» разговаривают. Де жа вю, я все это уже видел в программе Время в советское время в школьные годы. Только сейчас еще посвечено иллюзией цифровой экономики. А может, и действительно, все у нас хорошо и справедливо? Может, я и многие другие слишком критичны? Большинство же населения довольны. Где правда?

Господа, все, что нужно знать про выборы, давно сформулировано одним из американских президентов, Джеймсом Гарфилдом: «Кто держит под контролем деньги нации, тот контролирует и саму нацию».

Большинство всегда проголосует за решения, царей или президентов, какими бы они ни были. Так устроено общество, это путь к выживанию. Основной массе даже просто не хочется ни о чем думать, это слишком для них энергозатратно. Основная масса заняты узкосемейными проблемами, выплатой кредитов и выращиванием картошки на участке. У нас нет оппозиции в классическом понимании этого слова. В наличии только думские старцы или движения, расчитанные внести раскол в обществе, а на самом деле являющиеся финансируемыми либеральными или религиозными проектами.Возбудить они могут только малую часть электората или молодежь, гормоны бунтарства которых можно временно поиспользовать. Но им главное, чтобы интернет с соцсетями не повыключали. Для всех остальных прекрасно послужат репортажи с тракторами.В обществе нет запроса на революцию или перемены. У нас даже на собрания ТСЖ мало кто ходит, что уж говорить, про митинги, это малый процент, побухтят на кухнях и перестанут. Смена власти может происходить только на высших уровнях, внутри кремлевских стен. Чья олигархия победит, того и валенки. Мировые элиты назначают президентов. Даже в странах по сути оставшимися странным симбиозом монархии и феодализма. Народ и власть живут параллельно. И это не наша данность, а основа мироздания. 20% живут и правят, 80% обеспечивают их благосостояние. Соотношениие и принципы не меняются от первобытного строя, при всех религиях, какими бы опиумными для народа они ни были. Такой вот генный эксперимент. Следующие правления также будут нацелены только на свои интересы и выгоды. Ничего не поменяется. Вписанность России в краеугольные структуры мировых политических и олигархических элит, которые имеют сложно-разветветвленную и сложно-подчиненную структуру с немыслимыми целями, которым уже удалось за несколько сот лет выстроить единое контролируемое ими пространство — вот основа нашей современности.

И теперь все меньше народных достояний остаются истинно российскими. Деприватизация сейчас называется не «продажей Родины», а «интегрированием в мировую экономическую систему». Вспомним Роснефть, а вскоре и вожделенную прозападным руководством банка приватизация Сбербанка. Думаю, это вопрос скорый. Трудно представить до какой отметки они разгонят цену акций под это дело. А также жду на грядущем годовом собрании решение о слиянии также префов с обычкой. Может, и лучше, смысл двух бумаг сейчас никакой. Все, что тарится такими темпами западниками, просто так быть не может. Видя такую картину, я тоже покупаю префы Сбера.

«Да, я из большинства!» — с гордостью произносил герой Вячеслава Невинного в незабвенном фильме «Гараж» Эльдара Рязанова. Считаю, нужно пересмотреть фильм еще раз, собственно, происходящее и есть аналогия заседания гаражного кооператива.

Я бы рекомендовал не следовать участи стать чьим-то пушечным мясом в реализации чужих идей и не способствовать еще большему их возвышению. Наше поле битвы — мы сами и наша семья. Если, конечно, вы не считаете участие в революционной деятельности своей миссией на земле. Собирая мозги в кучку, необходимо развивать стратегическое мышление и максимально вставать над ситуацией, быть «себе на уме». И, если нашим хобби или делом стал трейдерский путь, пытаться максимально «пользовать» этих олигархических мудрецов, постраиваясь под формируемые ими тренды.

Время трудное, потому как работать в непроторгованных высоких диапазонах рискованно, мины везде. Поэтому, как обычно, следуем за дяденьками с толстыми кошельками. Тем более они уже все знают и все сценарии нам написали. По Сбербанку мне видится время только локальных коррекций и не-широких боковиков в 5-7-10-15 рублей с повышательной тенденцией. График также позволяет расти. Позеленело с утра — покупаем, покраснело — продаем.

Инвестиционная привлекательность

Собственно, сам анализ. Для анализа использовался отчет МСФО за 6 месяцев 2016 года.

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

Со «Сбербанком», наверное, знаком каждый россиянин. Зеленый кружочек, наверное, красуется к каждом отдаленном провинциальном городке. Какие-бы критерии системной значимости Центробанк ни утверждал, в глубине души все понимают, что в России есть только один системно значимый банк — «Сбербанк». Наверняка, ни один банк в России не обладает такой крупной сетью филиалов и отделений и сетью банкоматов как «Сбербанк». Сейчас, конечно, «ПочтаБанк» (дочка ВТБ) начинает наступать на пятки — у Почты России филиальная сеть тоже широкая. Но как ни крути — про Сбербанк слышал каждый. Плюс.

2) Я понимаю, как компания зарабатывает деньги? Прибыли компании устойчивы и имеют тенденцию к росту?

Это же банк! Взял деньги в депозиты подешевле, отдал в кредиты подороже, разницу себе в карман. Плюс еще комиссионные за обслуживание клиентов, проведение операций и пр. Все просто. Есть дочерние предприятия, деятельность которых тем или иным образом связана с рынком ценным бумаг. Например, «НПФ Сбербанка» управляет активами на 340 млрд. руб. (по даннымInvesfunds), брокерское обслуживание, управляющие компании, ПИФы. Все сферы деятельности жестко регулируются, поэтому каких-то неожиданностей тут ждать не стоит. Несмотря, на обилие дочерних предприятий, можно сказать что основная деятельность — банковская.

Для оценки перспектив роста прибылей попробуем проанализировать некоторые факты. Если посмотреть отчет МСФО за 2е полугодие 2016 года, то мы увидим, что по состоянию на 30.06.16 Сбербанк выдал кредитов на 17 трлн. руб. Денежная масса М2 составляет примерно 36 трлн. руб. По сути, денежная масса М2 — это все деньги государства. А теперь вдумайтесь: из 36 трлн. рублей, эмитированных за все время, 17 трлн. — это обязательства перед Сбербанком! Сбербанку принадлежит половина денег страны! Это раз.

Два. Ставки по банковским кредитам особенно тщательно не анализировались, но похоже, что у Сбербанка одни из самых лучших условий кредитования и одни из самых низких ставок по кредитам. Что, скорей всего, привлекает клиентов. Значит, доля денежной массы, которая обременена обязательствами перед Сбербанком не сильно изменится.

Три. Основной акционер Сбербанка — Центробанк России. Тот самый, который отзывает лицензии у банков пачками. У своего подопечного лицензию вряд ли будет забирать, не так ли?

Что из этого следует? Пока у Сбербанка основной акционер — ЦБ РФ, Сбербанк был, есть и будет есть! :) Денежная масса имеет тенденцию расти. Рост денежной массы — это инфляция. Если Сбербанк будет сохранять существующую долю на рынке в дальнейшем, то объем кредитов — тоже будет расти. Хотя бы в номинальном выражении, хотя бы в силу инфляции, а уж если будет расти в силу роста экономики — то тут прямо сказка будет!

Какое резюме по перспективам роста прибыли? При определенной доле фантазии можно сказать, что ставка на Сбербанк — это ставка на рост денежной массы и на инфляцию. Феноменально! Вложились в Сбербанк — инфляция стала вашим другом!

В целом по второму вопросу — плюс.

3) Компания консервативно финансируется? Какой уровень долга к чистой прибыли за последний отчётный год?

По МСФО за полугодие 2016 года: собственный капитал — 2,6 трлн. рублей. Если почитать отчетность внимательно, то можно обнаружить, что именно обязательств — т.е. депозитов, порядка 10 трлн. Все остальное можно отбросить, т.к. это как «кредиторская задолженность» в обычном бухгалтерском балансе. Что получается? 17 трлн. должны нам, 10 трлн. должны мы, 2,6 трлн. — наши деньги. «Наши» + то что «нам должны» примерно в 2 раза больше того, что мы «должны». Наверное, можно сказать, что Сбербанк — консервативно финансируется. Поставим плюс.

4) Рентабельность собственного капитала устойчиво высока, т.е. больше 15%?

Давайте прикинем. Собственный капитал — 2,6 трлн. руб, чистая прибыль — 263 млрд. руб. по итогам полугодия. Если дела так и дальше пойдут, то рентабельность собственного капитала будет в районе 20%. Весьма неплохой результат! Здесь плюс.

5) Компания удерживает прибыли или выплачивает их акционерам?

Согласно дивидендной политике, Сбербанк направляет на дивиденды 25% от чистой прибыли по МСФО. И платит их всегда, несмотря на кризисы. Если подходить формально, то, в общем-то, плюс. Немножко огорчает дивидендная доходность — даже в самые тучные годы она не превышала 4%. Не самая лучшая доходность, но может для банков — это нормальный уровень. Поставим плюс.

6) Сколько компании приходится тратить на поддержание текущих операций?

Операционные доходы составили 640 млрд. руб. Операционные расходы за полгода 2016 года составили 312 млрд. руб. В распоряжении банка остается примерно половина операционных доходов. Отличный результат! Плюс.

7) Есть ли у компании возможность реинвестировать нераспределённую прибыль в новые проекты, в расширение бизнеса или в выкуп акций? Компания помещает капитал только в предприятия, находящиеся в круге её компетенции? Насколько хорошо менеджмент компании справляется с этим?

В финансовой отрасли приходится инвестировать в развитие — это и улучшение взаимодействия с клиентом и увеличение доли рынка, да и мировая экспансия — тоже не помешает. Тут ничего не поделаешь. У Сбербанка естьстратегия развития на 2014-2018 годы . Только бОльшая часть этой стратегии — это обещания в духе «расширить и углубить», улучшить что-то там и пр. Такое ощущение, что Сбербанк — хронически догоняющий, своих мыслей нет, только перехватывает идеи у конкурентов и с такой философией остается на плаву только в силу своих размеров и доминирующего положения. Хотя есть интересные элементы: это расширение своей деятельности на страны СНГ и в Турции, упор на страховые услуги, активная пропаганда инвестиций и предоставление услуг в этой сфере. Хоть какие-то конкретные планы озвучены. В целом — с перспективами беда. Неясно только, такое отсутствие перспектив — это проблема Сбербанка или банковской отрасли в целом… Поставим минус, в конце концов, должны же быть хоть какие-то недостатки?

8) Имеет ли компания возможность регулировать свои цены, нейтрализуя инфляцию?

Со своим доминирующим положением, крупным собственным капиталом и покровительством ЦБ — можно как угодно регулировать цены. Думаю с ценообразованием, насколько этот термин применим в банковской деятельности, проблем не возникнет. Ставим плюс.

9) Повышает ли нераспределённая прибыль рыночную стоимость компании?

Повышает (см. квартальный график обыкновенных акций Сбербанка ниже).

Изображение — с сайта Мосбиржи.

Акция, конечно не для слабонервных — то вверх, то вниз, да и постоянные финансовые передряги в России способствуют тому, чтобы график напоминал американские горки, но тренд — на лицо. Худо-бедно, но капитализация растет. Плюс.

10) Требует ли предприятие крупных капиталовложений для поддержания и постоянного обновления средств производства?

Это же банк! Ставим стул, стол, подключаем интернет — и работаем! Конечно, желательно, чтобы помещение было в собственности банка, чтобы адрес не менялся постоянно. У Сбербанка с этим проблем нет. По сути — если помещение и надо приобретать, то это единичная операция, содержание помещения — тоже, скорей всего будет не самая большая статья расходов. Ну можно еще раз в 10 лет косметический ремонт сделать. Тоже разовые траты. В целом, с финансированием поддержания и обновления средств производства проблем возникать не должно. Плюс.

Что в итоге? 9 плюсов, и один минус. Да и то — не очевидный минус. Ходят слухи, что так хорошо дела в Сбербанке идут потому, что там заправляет Греф. Мол, Греф уйдет и Сбербанк сдуется. Все очень может быть. Все-таки корпоративное управление — это очень важно для публичной компании. А пока же — Сбербанк — лучшая компания из числа проанализированных на мной.

Туманно расписанная стратегия развития до 2018 года и не очень большая дивдоходность слегка омрачают впечатление. Если бы не эти два обстоятельства — то Сбербанк можно было бы назвать сказочной инвестицией.

В общем — must have (во всяком случае, пока там заправляет Герман Греф).

Пока не видно

Ильмир Ахметшин, всему свое время )

Trall01, предлагаю вам вшортить, если вы на это намекаете

Пока не видно

Ильмир Ахметшин, всему свое время )