Спишет от $15 до $22 млрд активов во II кв на новых прогнозах цен на нефть и газ.

Нефтегазовая корпорация Royal Dutch Shell во втором квартале 2020 года спишет активы на сумму до 22 миллиардов долларов. Скорректированный план основан на новых прогнозах цены на нефть и газ.

Shell second quarter 2020 update note

Jun 30, 2020

Это обновление прогноза на второй квартал 2020 года, представленное в объявлении результатов первого квартала 30 апреля 2020 года. Представленные здесь воздействия могут отличаться от фактических результатов и подлежат доработке результатов второго квартала 2020 года.

Интегрированный газ

Ожидается, что добыча составит от 880 до 910 тысяч баррелей нефтяного эквивалента в день

Ожидается, что объемы сжижения СПГ составят от 8,1 до 8,5 млн тонн.

Ожидается, что по сравнению со вторым кварталом 2019 года будут списаны дополнительные скважины в диапазоне от $250 до $350 млн. Никакого влияния на денежные средства во втором квартале не ожидается.

Ожидается, что отложенные налоговые сборы окажут негативное влияние на прибыль в диапазоне от $100 до $200 миллионов. Денежного воздействия во втором квартале не ожидается

Ожидается, что результаты торгов и оптимизации будут ниже среднего

Как сообщалось ранее, более 90% наших срочных контрактов на продажу СПГ в 2019 году были связаны с ценой на нефть, которая обычно составляла 3-6 месяцев. Следовательно, влияние более низких цен на нефть на рентабельность СПГ стало более заметным с июня

На CFFO в Интегрированном газе может повлиять маржинальность, возникающая в результате движений на товарных кривых. Ожидается, что маржинальный приток не будет существенно отличаться от поступлений в первом квартале 2020 года.

Upstream

Ожидается, что добыча составит от 2300 до 2400 тысяч баррелей нефтяного эквивалента в день. Хотя этот диапазон производства выше по сравнению с ранее предоставленным прогнозом, он оказал ограниченное влияние на прибыль в текущей макроэкономической среде.

Ожидается, что обновления, связанные с дебиторской задолженностью и запасами, окажут отрицательное влияние на прибыль в диапазоне от $200 до $400 млн по сравнению со вторым кварталом 2019 года. Денежного воздействия во втором квартале не ожидается.

Как сообщалось ранее, ожидается, что CFFO окажет негативное влияние на поселение Lula в Бразилии в размере около $500 млн, для которого влияние на прибыль было признано в третьем квартале 2018 года.

Хотя ожидается, что прибыль будет отражать убытки, CFFO, как ожидается, не будет отражать эквивалентные поступления налоговых налогов в связи с ростом отложенных налоговых позиций в ряде стран. Кроме того, из-за поэтапного воздействия налоговые платежи ожидаются во втором квартале

Нефтепродукты

Ожидается, что загрузка НПЗ составит от 67% до 71%.

Ожидается, что реализованная валовая рентабельность переработки будет значительно ниже по сравнению с первым кварталом 2020 года и будет компенсирована более высокими результатами торговли и оптимизации

Ожидается, что объемы продаж нефтепродуктов составят от 3500 до 4500 тысяч баррелей в день, что обусловлено значительным падением спроса, связанным с воздействием COVID-19.

Ожидается, что обновления, касающиеся резервов по дебиторской задолженности, окажут негативное влияние на прибыль в диапазоне от $200 до $300 млн. Денежного воздействия во втором квартале не ожидается

Оборотный капитал в нефтепродуктах, как правило, подвержен влиянию изменений между ценой открытия квартала и ценой закрытия нефти, а также изменениями в объемах запасов. Ожидается, что объемы запасов будут выше по сравнению с концом первого квартала 2020 года, что негативно скажется на оборотном капитале.

Chemicals

Ожидается, что загрузка предприятий по производству химикатов составит от 75% до 79%.

Ожидается, что объем продаж химикатов составит от 3400 до 3700 тысяч тонн.

Корпоративный

Ожидается, что прибыль корпоративного сегмента за вычетом определенных статей будет чистым расходом в нижней части диапазона от $800 до $875 миллионов за второй квартал. Это исключает влияние эффектов обменного курса

Ожидается, что на CFFO повлияет отток оборотного капитала в отношении маржи и расчетов по операционным валютным инструментам.

Пересмотренные цены на товары и маржинальный прогноз и обесценение

Во втором квартале 2020 года Shell пересмотрела свои среднесрочные и долгосрочные прогнозы цен и маржи переработки, отражающие ожидаемое влияние пандемии COVID-19 и связанной с ней макроэкономической ситуации, а также спроса и предложения на рынке энергоносителей. Это привело к пересмотру значительной части материальных и нематериальных активов Shell по добыче, переработке и переработке.

Обновленные оценки стоимости перерабатывающих активов отражают стратегию Shell по преобразованию и концентрации своего перерабатывающего портфеля, чтобы поддержать декарбонизацию ассортимента энергетических продуктов, используя активы и производственно-сбытовые цепочки на ключевых рынках. Обновления оценки активов Upstream и Integrated Gas, в том числе связанных с разведкой и оценкой активов, в значительной степени обусловлены изменением долгосрочных цен, что оказывает определенное влияние из-за изменения взгляда на привлекательность разработки. Пересмотр предположения о ставке дисконтирования резервов при выводе из эксплуатации и восстановлении с 3% до 1,75%, отражающий более низкую процентную ставку, повлиял на стоимость активов, проверенных на обесценение.

Для тестирования на обесценение были приняты следующие цены и прогноз по марже:

Брент: $35 за баррель (2020 год), $40 за баррель (2021 год), $50 за баррель (2022 год), $60 за баррель (2023 год) и долгосрочные $60 (в реальном выражении до 2020 года)

Генри-хаб: $1,75/MMBtu (2020 г.), $2,5/MMBtu (2021 и 2022 гг.), $2,75/MMBtu (2023 г.) и долгосрочные $3,0/MMBtu (в реальном выражении к 2020 г.)

Средняя долгосрочная рентабельность переработки была пересмотрена в сторону понижения примерно на 30% по сравнению с предыдущим допущением в промежуточном цикле переработки

На основании этих обзоров во втором квартале ожидаются совокупные расходы по обесценению после налогообложения в диапазоне от $15 до $22 миллиардов. Обесценение обесценения отражается как идентифицированные позиции, и во втором квартале ожидаемого влияния на денежные средства не ожидается. Ориентировочная разбивка по сегментам выглядит следующим образом:

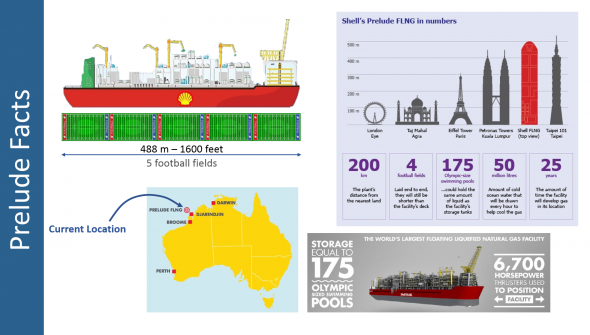

Интегрированный газ $8-$9 млрд, в основном в Австралии, включая частичное обесценение стоимости активов QGC и Prelude

Добыча $4–$6 млрд, в основном в сланцах Бразилии и Северной Америки

Нефтепродукты от $3 до $7 миллиардов в портфеле нефтепереработки

Ожидается, что эти обесценения окажут влияние до налогообложения в диапазоне от $20 до $27 миллиардов. Нематериальные активы Гудвилла были оценены, и во втором квартале не будет начисляться обесценение гудвилла.

Расчеты обесценения продолжаются: диапазон и сроки признания обесценения во втором квартале являются неопределенными, и в настоящее время оценки продолжаются

Пересмотренный прогноз цен на сырьевые товары и маржи переработки может повлиять на общие отложенные налоговые позиции, которые будут рассмотрены после завершения операционного плана позднее в 2020 году.

Другой

Ожидается, что передача увеличится на 3% из-за обесценения. Ожидается дополнительное воздействие на сообщаемые уровни зачисления в связи с переоценкой пенсий, связанной с текущей средой процентных ставок, а также с другими обычными квартальными колебаниями.

Как и в предыдущих раскрытиях, чувствительность к ценам CFFO на уровне Shell Group по-прежнему оценивается в $6 миллиардов в год на каждые $10 за баррель ценового движения Brent.

Обратите внимание, что эта ценовая чувствительность является ориентировочной, она наиболее применима к меньшим изменениям цен, чем в текущей среде, и в отношении результатов за весь год. Это исключает краткосрочные воздействия от движения оборотного капитала и корректировки себестоимости

В целях улучшения раскрытия информации и рыночных коммуникаций будет опубликован ежеквартальный пресс-релиз со второго квартала 2020 года в дополнение к квартальным неаудированным результатам. Ежеквартальный пресс-релиз будет содержать резюме ключевых сообщений и ключевых факторов эффективности и не должен рассматриваться изолированно от финансовой информации, представленной в соответствии с Общепринятыми принципами бухгалтерского учета (GAAP), или заменять ее. Для дальнейшего упрощения рыночных коммуникаций, начиная со второго квартала, «прибыль CCS, приходящаяся на акционеров, исключая идентифицированные статьи», будет переименована в «Скорректированная прибыль», в то время как определение остается неизменным

Консенсус

Консенсусный сбор квартальной прибыли и CFFO без учета движения оборотных средств, управляемый компанией VARA research, планируется открыть для представления 8 июля 2020 года, закрыть 22 июля 2020 года и обнародовать 23 июля 2020 года.

www.shell.com/media/news-and-media-releases/2020/shell-second-quarter-2020-update-note.html

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций