| Число акций ао | 1 033 млн |

| Номинал ао | 10 руб |

| Тикер ао |

|

| Капит-я | 127,5 млрд |

| Выручка | 532,2 млрд |

| EBITDA | 92,4 млрд |

| Прибыль | -23,9 млрд |

| Дивиденд ао | – |

| P/E | -5,3 |

| P/S | 0,2 |

| P/BV | 28,2 |

| EV/EBITDA | 4,2 |

| Див.доход ао | 0,0% |

| ТМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ТМК акции

-

Атон по ТМК:

Атон по ТМК:

ТМК редко обгоняет свои собственные оценки. Мы представили ТМК как одного из наших фаворитов в секторе, поскольку компания должна выиграть от ожидаемой коррекции в ценах на сталь (выгодна с точки зрения затрат) и роста цен на нефть (благоприятен для выручки). Тем не менее инвесторы были настроены достаточно скептически, т.к. компания редко обгоняет свои чрезмерно агрессивные прогнозы, а иногда даже отстает от них.

ТМК - будет поставлять "Газпром бурению" стальные трубы для бурения скважин

ТМК - будет поставлять "Газпром бурению" стальные трубы для бурения скважин

ТМК и "Газпром бурение" заключили соглашение о долгосрочном стратегическом сотрудничестве в рамках проходящих мероприятий Российской энергетической недели и Петербургского международного газового форума…

«По соглашению, ТМК становится ключевым поставщиком всего сортамента стальных бурильных труб, которые „Газпром бурение“ активно использует для бурения скважин на многих месторождениях по всей России, в том числе в Западной и Восточной Сибири, на Дальнем Востоке и Ямале. Срок действия соглашения — до 2022 года включительно, в нем применен формульный подход к ценообразованию на трубную продукцию».

Прайм

Самый большой потенциал в акциях по мнению ПСБ

У них вышел новый отчет и потенциал некоторых акций пересмотрен кардинально, например, было россети -22%, стало +14%. И это всего за 1 месяц, без особых событий в этой акции

немного неуютно доверять такой аналитике. Вот тут ребята рекомендуют тарить ТМК

Вот тут ребята рекомендуют тарить ТМК

blog.dti.team/pokupka-akcij-kompanii-tmk/ Самый большой потенциал в акциях по мнению ПСБ

Самый большой потенциал в акциях по мнению ПСБ

По мнению аналитиков ПСБ самый большой потенциал в акциях Сургута, ТМК и ИнтерРАО

ТМК - покупать на коррекции - подтверждение рекомендации

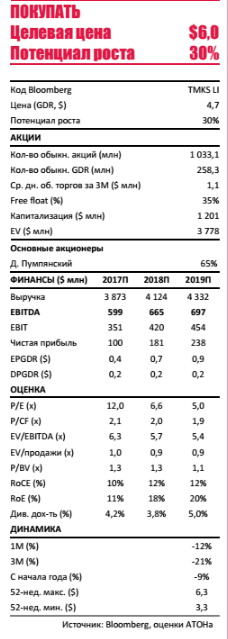

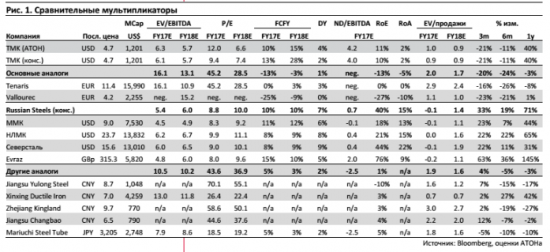

ТМК - покупать на коррекции - подтверждение рекомендацииАкции ТМК обвалились более чем на 12%, после того как ее финансовые результаты за 2К17 напомнили рынку, насколько они чувствительны к растущим ценам на сталь и волатильным продажам труб большого диаметра. Мы считаем, что ралли в ценах на сталь в Китае вряд ли окажется устойчивым в долгосрочной перспективе, поскольку внутреннее предложение растет, в то время как результаты российского дивизиона ТМК должны улучшиться в 4К17, т.к. компания переложит рост затрат на сталь на своих конечных потребителей. Мы прогнозируем, что показатель EBITDA группы за 2017 вырастет на 13% г/г до $599 млн на фоне разворота в американском дивизионе. Мы также ожидаем, что сокращение долговой нагрузки продолжится, и соотношение чистый долг/EBITDA на конец 2018 составит 3.6x, что должно привести к переоценке акций. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по ТМК, которая торгуется с мультипликатором EV/EBITDA 2018П равным 5.7x против 15.2x у Vallourec и 10.9x у Tenaris, и предлагаем использовать текущее снижение как возможность для покупки.

Отставание из-за растущих цен на сталь и американских санкцийАкции ТМК упали более чем на 12% с момента публикации ее финансовых результатов за 2К17, поскольку, на наш взгляд, снижение рентабельности российского дивизиона на 5 пп напомнило рынку, что финансовые показатели компании очень чувствительны к росту цен на сталь и волатильным объемам продаж труб большого диаметра. Результаты оказались слабее ожиданий и привели к снижению рынком прогнозов на 2017. Также есть обеспокоенность, что новые американские санкции могут повлиять на поставки труб большого диаметра государственным нефтегазовым компаниям и неблагоприятно сказаться на прогнозе по продажам для ТМК. Мы считаем, что последний фактор сейчас оказывает давление на акции.

Ралли в ценах на сталь в Китае вряд ли окажется устойчивымВ нашем отчете по российскому стальному сектору Снижение рекомендации по сектору до ДЕРЖАТЬ мы отметили, что ралли в ценах на сталь в Китае начинает сходить на нет. Хотя после недавних аварий у Benxi и Xinxing могут наблюдаться новые спекулятивные скачки в ценах, рост производства (74 млн т в июле), восстановление запасов арматуры и смешанные сигналы со стороны рынка недвижимости предполагают разворот. Потенциал роста внутренних цен сохраняется, однако строительный сезон приближается к концу, и мы ожидаем, что ТМК сможет переложить рост цен на сталь на конечных потребителей (обычно это случается с лагом в три месяца), и это найдет отражение в результатах за 4К17-1К18.

Восстановление финансовых показателей американского дивизиона впередиПоказатель EBITDA американского дивизиона за 2К17 продемонстрировал рост более чем в два раза в квартальном сопоставлении до $21 млн на фоне увеличения продаж сварных труб и роста цен (выручка на тонну выросла на 11% кв/кв). Мы ожидаем, что рост финансовых показателей продолжится и прогнозируем EBITDA за 2П17 на уровне $76 млн, что предполагает увеличение в 2,5 раза п/п на фоне стабильных цен на нефть, роста числа буровых установок (на настоящий момент — 943, +43% с начала года) и снижения запасов. Прибыль по EBITDA в размере $106 млн в 2017П вместо убытка $72 млн в 2016 в дивизионе США должна с лихвой компенсировать слабую динамику российского подразделения ТМК мы ожидаем, что годовой показатель EBITDA группы вырастет на 13% г/г до $599 млн.

Оценка справедлива, снижение долговой нагрузки продолжитсяПо нашим оценкам, ТМК торгуется с мультипликатором EV/EBITDA 2018П равным 5.7x, с существенным дисконтом к своим непосредственным аналогам Vallourec (15.2x) и Tenaris (10.9x). Согласно консенсус-прогнозу, ТМК торгуется с премией 2% к среднему показателю по российскому стальному сектору, что ниже исторического среднего значения премии (10%). Учитывая, что на акции ТМК приходится около 40% ее капитала ($1,2 млрд), а на чистый долг 60% ($2,5 млрд), акции ТМК, на наш взгляд, являются ставкой на стабилизацию нефтегазового сектора с высокой бета. Мы ожидаем, что снижение долговой нагрузки продолжится и полагаем, что соотношение чистый долг/EBITDA на конец 2018 составит 3.6x, что должно привести к переоценке акций.

Атон

ТМК - результаты компании по выручке оказались лучше ожиданий рынка, по EBITDA – хуже

ТМК - результаты компании по выручке оказались лучше ожиданий рынка, по EBITDA – хуже

ТМК во II квартале сократила EBITDA по МСФО до $134 млн

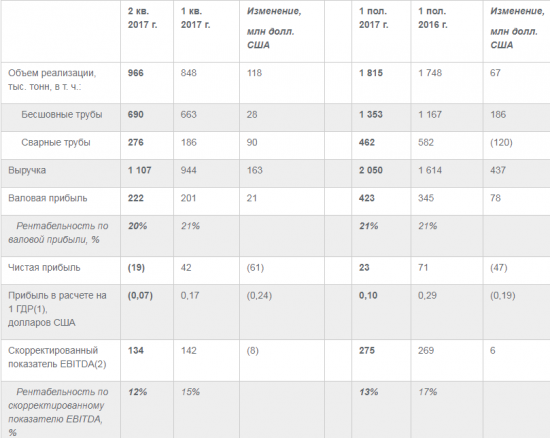

ТМК во II квартале 2017 года сократила скорректированный показатель EBITDA по МСФО на 6% по сравнению с показателем кварталом ранее — до $134 млн, сообщила компания. По итогам первого полугодия этот показатель вырос на 2% по сравнению с январем- июнем 2016 года — до $275 млн. Рентабельность по скорректированному показателю EBITDA составила во II квартале 12%, в первом полугодии — 13%. Выручка ТМК в прошлом квартале выросла на 17% по отношению к первому кварталу, до $1,107 млрд, прирост показателя за первое полугодие составил 27% (до $2,05 млрд).

Результаты ТМК по выручке оказались лучше ожиданий рынка, по EBITDA – хуже. Рост цен на продукцию компании (частично из-за укрепления рубля) и увеличении реализации труб (на 3,8%), в первую очередь бесшовных (на 15,9%) способствовали подъему выручки компании. В целом, на российском рынке заметен хороший рост спроса на трубы промышленного назначения, а в США – на OCTG, что и стало причиной увеличения реализации ТМК в этом сегменте. При этом сегмент ТБД пока демонстрирует слабость. В тоже время цены на сырье росли опережающими темпами, что стало причиной снижения EBITDA.

Промсвязьбанк ТМК - акции упали на 6,5% в пятницу в результате снижения уровня прибыли и увеличения долговой нагрузки

ТМК - акции упали на 6,5% в пятницу в результате снижения уровня прибыли и увеличения долговой нагрузки

ТМК: итоги телеконференции

Российское подразделение. Менеджмент ТМК имеет позитивные ожидания насчет роста российского рынка, поддержку которому по прогнозу окажет восстановление спроса на трубы большого диаметра в 2П17. Контракты с Газпромом и Роснефтью (последний — сроком на 5,5 лет) способствуют стабильности результатов российского дивизиона в условиях низкой волатильности курса рубля, цен на нефть и сырье. Менеджмент не видит рисков для поставок из-за американских санкций.

Американское подразделение. Показатель EBITDA достиг $30 млн против отрицательных $54 млн год назад, а в соответствии с прогнозом на 2П17 показатель увеличится в 2 раза. Значительные улучшения произошли благодаря росту цен в начале 2017 года, который не нашел отражения в отчетности из-за законтрактованности продаж.

Долг и дивиденды. Текущий долг компании составляет $3 021 млн и увеличился на 7% с конца 2016 года частично в результате укрепления курса рубля. Хотя у менеджмента нет опасений относительно недостатка ликвидности, снижение долговой нагрузки является главным приоритетом, так как показатель чистый долг/EBITDA составляет 4.8x. Промежуточные дивиденды не будут выплачены.

Оборотный капитал. Оборотный капитал увеличился на $108 млн как следствие увеличения запасов на фоне роста закупок для удовлетворения увеличившегося спроса. Менеджмент ТМК прогнозирует оборотный капитал во 2П17 на уровне 1П17.

Акции упали на 6,5% в пятницу в результате снижения уровня прибыли и увеличения долговой нагрузки, на наш взгляд. Менеджмент компании подтвердил позитивный прогноз относительно 2П17 во время телеконференции, отметил отсутствие промежуточных дивидендов и рисков для продаж от американских санкций.

АТОН Аналитики считают финансовые результаты ТМК за 2 квартал нейтральными

Аналитики считают финансовые результаты ТМК за 2 квартал нейтральными

ТМК опубликовала нейтральные финансовые результаты за 2К17 по МСФО

Выручка достигла $1 107 млн (+17% к/к), показатель EBITDA составил $134 млн (-6% к/к), а рентабельность по скорректированному показателю EBITDA снизилась до 12% (против 15% в 1К17). На результаты российского подразделения негативно повлияло сезонное замедление спроса со стороны нефтегазовых компаний и снижение продаж труб большого диаметра. Результаты американского дивизиона продолжают улучшаться: показатель EBITDA вырос до $21 млн против $9 млн в 1К17, рентабельность по EBITDA увеличилась с 5% до 9% на фоне роста продаж сварных труб и укрепления цен. ТМК прогнозирует, что результаты 2П17 будут более сильными благодаря увеличению продаж труб большого диаметра и более высокому спросу на трубы нефтегазового сортамента, а годовые показатели будут лучше прошлогодних за счёт улучшения ситуации в американском подразделении и стабильных результатов российского дивизиона.

Слабые результаты российского подразделения в основном объясняются сезонным снижением закупок нефтегазовых компаний и меньшим объемом продаж труб большого диаметра. Показатели американского дивизиона продолжают улучшаться. Компания подтвердила позитивные прогнозы на 2П17, поэтому мы считаем результаты НЕЙТРАЛЬНЫМИ.

АТОН Спад большого диаметра. Трубники столкнулись со снижением спроса на ТБД

Спад большого диаметра. Трубники столкнулись со снижением спроса на ТБД

ТМК и ЧТПЗ, на которых приходится около 45% выпуска труб большого диаметра (ТБД) в России, сократили внутренние продажи в сегменте из-за снижения темпов закупки Газпромом. При этом доля ТМК ожидаемо упала вдвое в пользу ЧТПЗ после того, как компания не получила заказы под Nord Stream 2. ТМК должна наверстать упущенное за счет долгосрочного контракта с Роснефтью. Но рынок ТБД в РФ останется волатильным, полагают эксперты, и компаниям надо делать ставку на продажи других видов труб. (Коммерсант) ТМК - Американский дивизион компании может увеличить EBITDA более чем в 2 раза во 2 п/г

ТМК - Американский дивизион компании может увеличить EBITDA более чем в 2 раза во 2 п/гАмериканский дивизион ТМК может увеличить EBITDA более чем в 2 раза во 2 п/г по сравнению с первым полугодием.

Заместитель генерального директора по стратегии и развитию ТМК Владимир Шматович:«Я могу сказать, что, согласно нашим ожиданиям, EBITDA Американского дивизиона во втором полугодии более чем в два раза может превысить уровень первого полугодия»

«Потребление (на рынке США — прим. ред.) остается на высоком уровне. Цены мы повысили еще в январе — феврале, но книга заказов (на трубную продукцию — прим. ред.) была уже сформирована, высокие цены стали «играть» только сейчас»,

Прайм

Трубная Металлургическая Компания (ТМК) – мсфо

Трубная Металлургическая Компания (ТМК) – мсфо

Капитал 31.12.2016г: 54,51 млрд руб

Капитал 52,76 руб/акция

1 033 135 366 moex.com/s909

Free-float 30%

Капитализация на 18.08.2017г: 77,67 млрд руб

Общий долг на 31.12.2016г: 232,75 млрд руб

Общий долг на 30.06.2017г: 253,08 млрд руб

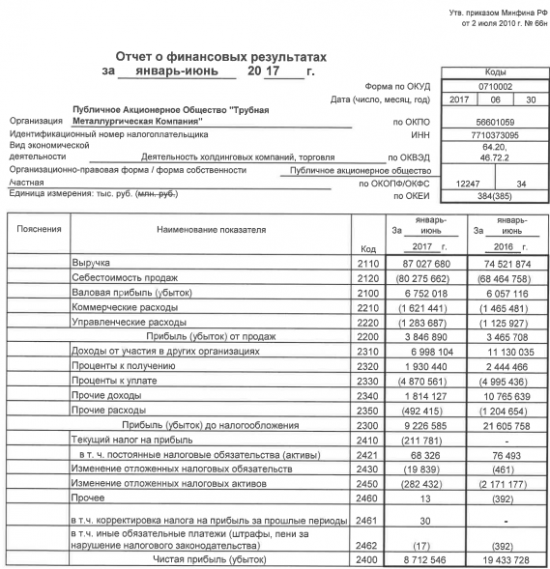

Выручка 6 мес 2016г: 112,72 млрд руб

Выручка 6 мес 2017г: 118,65 млрд руб

Прибыль 6 мес 2015г: 3,46 млрд руб

Убыток 2015г: 28,43 млрд руб

Прибыль 6 мес 2016г: 4,65 млрд руб

Прибыль 2016г: 10,73 млрд руб

Прибыль 6 мес 2017г: 1,28 млрд руб

www.tmk-group.ru/fin_otch?folder_id=535 ТМК - чистая прибыль в 1 п/г 2017 года по МСФО -67% г/г и составила $23 млн.

ТМК - чистая прибыль в 1 п/г 2017 года по МСФО -67% г/г и составила $23 млн.Чистая прибыль ТМК в 1 п/г 2017 года по МСФО -67% г/г и составила $23 млн.

Выручка +27% и составила $2050 мл.

Скорректированный показатель EBITDA составил $275 млн, что на 2% выше показателя за аналогичный период прошлого года

Рентабельность по скорректированному показателю EBITDA составила 13% в первом полугодии 2017 года

Прогноз

— ТМК ожидает повышения скорректированного показателя EBITDA во втором полугодии 2017 г. за счет существенного роста показателей Американского дивизиона и стабильных результатов в Российском дивизионе. ТМК подтверждает свой предыдущий прогноз на 2017 год, ожидает сохранения показателей рентабельности в целом на уровне прошлого года и общее повышение финансовых результатов по сравнению с 2016 годом.

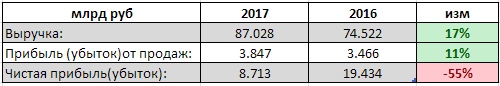

ТМК - чистая прибыль по РСБУ за 1 п/г 2017 года -55% г/г

ТМК - чистая прибыль по РСБУ за 1 п/г 2017 года -55% г/г

ТМК снизила чистую прибыль в 1 п/г по РСБУ более, чем в 2 раза

отчет

ТМК - по итогам года ждем ускорения темпов роста производственных показателей компании, т.к. ситуация на внутреннем рынке должна улучшиться

ТМК - по итогам года ждем ускорения темпов роста производственных показателей компании, т.к. ситуация на внутреннем рынке должна улучшиться

ТМК во II квартале увеличила отгрузку труб на 12,6%, до 957 тыс. тонн

Трубная металлургическая компания (ТМК) во II квартале 2017 года отгрузило 957 тыс. тонн продукции, увеличив этот показатель на 12,6% относительно уровня I квартала, сообщила компания. По итогам первого полугодия TMK поставила потребителям 1,808 млн тонн стальных труб, что на 4,1% выше аналогичного показателя годом ранее.

Хорошая динамика производственных показателей ТМК связана с американским дивизионом, где на фоне возобновления роста добычи сланцевой нефти, наблюдается высокий спрос на трубы OCTG. В первом полугодии отгрузки увеличились в 2 раза, во 2 кв. – на 32%. На российском рынке спрос остается пока слабым, особенно в сегменте ТБД. В РФ ТМК отразила снижение поставок на 9,4%. В целом по итогам года мы ждем ускорения темпов роста производственных показателей компании, т.к. ситуация на внутреннем рынке должна улучшиться.

Промсвязьбанк ТМК - ожидаем сильных финансовых результатов за 2017 год

ТМК - ожидаем сильных финансовых результатов за 2017 год

ТМК опубликовала сильные операционные результаты за 2К17 Во 2К17

Во 2К17 ТМК отгрузила 957 тыс т труб, что соответствует росту на 12,6% кв/кв. Российский дивизион отгрузил 707 тыс т трубной продукции (+8,7% кв/кв), однако структура ассортимента была более слабой в связи с сезонными факторами — доля труб нефтегазового сортамента упала на 13,5% кв/кв до 267 тыс т. ТМК ожидает, что в 2017 потребление бесшовных труб нефтегазового сортамента и труб промышленного назначения в России останется высоким, в то время как поставки труб большого диаметра скорее всего снизятся на фоне падения спроса и усиления конкуренции. Американский дивизион продемонстрировал блестящую динамику, увеличив отгрузку на 32,1% до 203 тыс т, поскольку продажи сварных труб выросли практически в два раза кв/кв до 65 тыс т. ТМК отметила, что североамериканский рынок принял рост цен, и компания ожидает более сильной финансовой динамики дивизиона во 2П17. ТМК не планирует выплачивать промежуточные дивиденды.

В целом сильные результаты с ожидаемым сезонным ухудшением ассортимента в России, на наш взгляд. Высокие показатели продаж в Северной Америке во 2К17 и оптимистичный прогноз, представленный ТМК на оставшиеся месяцы года, поддерживают наши ожидания сильных финансовых результатов дивизиона. По нашим оценкам, показатель EBITDA американского дивизиона ТМК за 2017 может достичь $60-70 млн, что поможет компенсировать более слабые результаты российского дивизиона, связанные со снижением продаж труб большого диаметра в этом году. Решение не выплачивать дивиденды понятно, поскольку компания должна сохранять баланс между сокращением долговой нагрузки (чистый долг $2,6 млрд на конец 1К17) и распределением денежных средств между акционерами.

АТОН ТМК - оценивает стоимость своего долгосрочного контракта с Роснефтью в сумму более $3 миллиардов

ТМК - оценивает стоимость своего долгосрочного контракта с Роснефтью в сумму более $3 миллиардов

ТМК оценивает стоимость своего долгосрочного контракта с Роснефтью в сумму более $3 миллиардов. Об этом сообщил замгендиректора компании по стратегии Владимир Шматович:Мы подписали контракт с «Роснефтью», где на пять с половиной лет мы обеспечили себе лидирующие позиции в России… То есть будем поставлять «Роснефти» 50% от ее потребления труб OCTG, то есть порядка 40% российского рынка нам практически гарантирована… Это беспрецедентная сделка, которая превышает 3 миллиарда долларов

Шматович отметил, что компания не участвует в поставках труб для проекта Nord Stream 2, а также к концу года должны завершиться поставки на газопровод Сила Сибири.Таким образом, ТМК практически перестает поставлять трубы на какие-то экспортные газопроводы. Оставшийся спрос пока небольшой. Надеемся, что в 2018 году положение улучшится. В этом году мы компенсируем ситуацию устойчивым спросом на трубы OCTG"

Прайм В июне 2017 года «ТМК» и «Роснефть» заключили долгосрочные контракты на поставку обсадных и насосно — компрессорных труб. Параметры сделки не озвучивались. www.tmk — group.ru/PressReleases/show/2624 Сегодня Интерфакс уточнил параметры сделки — это отгрузка 3,5 млн. тонн до 2022 года и объём контрактов в долларах более $3 млрд.

В июне 2017 года «ТМК» и «Роснефть» заключили долгосрочные контракты на поставку обсадных и насосно — компрессорных труб. Параметры сделки не озвучивались. www.tmk — group.ru/PressReleases/show/2624 Сегодня Интерфакс уточнил параметры сделки — это отгрузка 3,5 млн. тонн до 2022 года и объём контрактов в долларах более $3 млрд. ТМК - в 1 п/г компания отгрузила потребителям 1 808 тысяч тонн труб, +4,1% г/г

ТМК - в 1 п/г компания отгрузила потребителям 1 808 тысяч тонн труб, +4,1% г/гОсновные показатели за 1-е полугодие 2017 года

— По итогам 1-го полугодия предприятиями ТМК было отгружено 1 808 тысяч тонн труб. Это на 4,1% выше, чем за аналогичный период 2016 года. Рост был достигнут за счет увеличения объемов отгрузки сварных и бесшовных OCTG, что обусловлено повышенным спросом на российском и североамериканском рынках.

— Отгрузка бесшовных труб выросла на 16,9% до 1 346 тысяч тонн за счет увеличения объемов отгрузки труб промышленного назначения и OCTG.

— Отгрузка сварных труб уменьшилась на 21,0% и составила 462 тысячи тонн вследствие снижения спроса на трубы большого диаметра в России.

— В 1-м полугодии 2017 года было отгружено 852 тысячи тонн OCTG, что на треть больше, чем в 1-м полугодии 2016 года.

— В 1-м полугодии было отгружено 339 тысяч штук премиальных резьбовых соединений, что на 56,9% выше показателя за аналогичный период 2016 года. Увеличению объемов отгрузки способствовала более активная реализация сложных проектов по добыче углеводородов в России и США, где применяется премиальная продукция.

пресс-релиз

ТМК - ожидает восстановления спроса на трубы большого диаметра в 2018 г.

ТМК - ожидает восстановления спроса на трубы большого диаметра в 2018 г.

ТМК ожидает восстановления спроса на трубы большого диаметра (ТБД) в 2018 году после снижения в текущем году. Об это рассказал председатель совета директоров компании и ее основной владелец Дмитрий Пумпянский в рамках международной промышленной выставки «Иннопром-2017».До конца года серьезных вызовов не видим. Наверное, за счет просадки спроса на ТБД потребление в целом по стране будет 0, минус 2% или 3% — это нельзя назвать просадкой, это практически постоянный уровень потребления. А в следующем году мы ожидаем новых проектов и по «Газпрому», и стабильное потребление по «Транснефти». Активно развивает потребление ТБД «Роснефть» за счет входа в газовую тематику и строительства мощных внутренних нефтепроводов. Думаем, по ТБД ситуация исправится, и более оптимистично смотрим на спрос на трубную продукцию в 2018 году

Подчеркивается, что

С другой стороны, российские трубники, практически все крупные игроки, активно работают на экспортные проекты, такие как «Северный поток — 2», что очень позитивно сказывается на загрузке их мощностей. Внутри России спрос на ТБД несколько снизился, что связано с уже достаточно высокой степенью реализации проекта «Сила Сибири» — основная масса труб туда уже отгружена. Ждем новых проектовИдет серьезный рост по машиностроению. По трубам общего назначения — около нуля, плюс-минус 2-3%

Финанз

ТМК - факторы роста и падения акций

- существенный долг, на 43% валютный (22.05.2020)

- В 2020-2021 будет снижение выручки из-за сокращения капзатрат в нефтегазовом секторе (22.05.2020)

- Низкий Free Float = всего 4,36% акций (20.09.2021)

- Странные телодвижения: при гигантском долге компания объявила выплату огромных дивидендов из нераспределенной прибыли (20.09.2021)

- За полгода сделали 2 допэмиссии 18 млн акций (сентябрь 2023) и 40 млн акций (январь 2024) (29.02.2024)

- Крайне высокий долг, ЧД/EBITDA=2,5 (04.03.2024)

- После июля 2024 может перестать действовать квота 600 тыс т на экспорт черного лома из РФ, тогда лом может подорожать, себестоимость ТМК вырастет (04.03.2024)

- Казахстан с марта ввел запрет на экспорт лома ж/д транспортом, что может усилить дефицит в РФ и поднять цены, что приведет к росту себестоимости ТМК (04.03.2024)

ТМК - описание компании

Трубная металлургическая компания» (ТМК) — российская металлургическая компания. Является одним из лидеров мирового трубного бизнеса и крупнейшим в России производителем и экспортером трубной продукции. Компания объединяет производственные предприятия, расположенные в России, США, Румынии и Казахстане.https://www.tmk-group.ru

GDR ТМК торговались на Лондонской Бирже >>>

в одной GDR 4 акции ТМК

Екатерина Митькина Начальник Управления по работе с инвесторами

Тел.: +7 (495) 775 7600 доб. 149-23

E-mail: [email protected]

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций