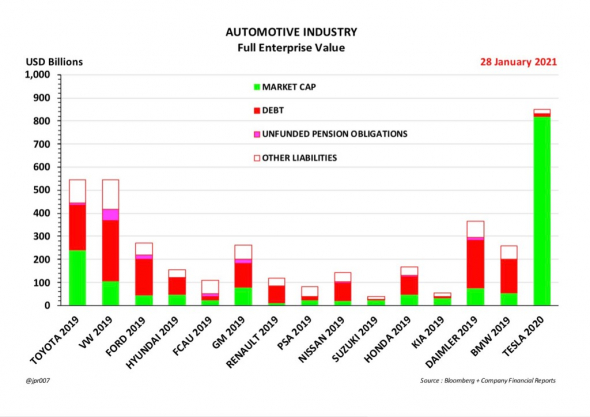

Биржевая стоимость Tesla значительно выше капитализации 9 всем известных автоконцернов несмотря на то, что их суммарная выручка в 50 с лишним раз больше, чем у предприятия Маска. При этом каждая из 9 компаний «старого толка» производит электромобили, и, например, продажи таковых в единицах продукции у Renault и Nissan составляют половину от продаж Tesla.

Напомню, что в 2020 году Tesla доставила почти 500 тысяч автомобилей, показав тем самым рост продаж на 36%. А Volkswagen за тот же период продал 5,3 млн автомобилей, среди которых 212 тысяч электромобилей, и это на 158% больше, чем в прошлом году. Кстати говоря, продажи Tesla в Европе снизились на 10%, а в Германии упали на 36%, хотя местный рынок вырос в 2 раза.

Национальное Достояние,

1) проведите сравнение не по рыночной стоимости акционерного капитала, а по полной экономической стоимости EV.

У ТЕСЛА практически отсутствует долг, тогда как у других он выше стоимости Акционерного капитала;

2) Почему Вы до сих пор сравниваете компанию ТЕСЛА с автопроизводителями?

ТЕСЛА — это не автокомпани (not a car company).

Автомобиль — это обёртка для них. Содержание внутри. И рынок у ТЕСЛА шире, чем просто автомобильный.

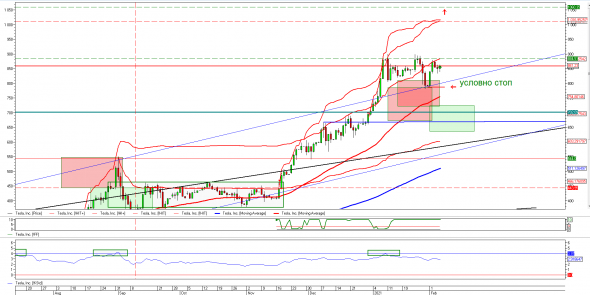

3) Цены на авто TESLA MIG будут ниже на 10-15K $, когда запустится фабрика в Берлине (не будет пошлин, дешевле логистика).

4) Вы недавное приводили информацию про LUCID (дальность 800 км).

Не могли бы тут же привести данные по ускорению до 100 км/ч и стоимости LUCID? (слышал, что они около 150K $ — премиум сегмент)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций