| Число акций ао | 63 049 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 129,1 млрд |

| Выручка | 123,2 млрд |

| EBITDA | 47,5 млрд |

| Прибыль | 28,2 млрд |

| Дивиденд ао | – |

| P/E | 4,6 |

| P/S | 1,0 |

| P/BV | 0,7 |

| EV/EBITDA | 1,2 |

| Див.доход ао | 0,0% |

| Юнипро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Юнипро акции

-

Юнипро - СД рекомендовал дивиденды за 9 мес в размере 0,111 руб/ао

Юнипро - СД рекомендовал дивиденды за 9 мес в размере 0,111 руб/ао

Юнипро — СД рекомендовал дивиденды за 9 мес в размере 0,111 руб/ао

Решение по вопросу:

2.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям ПАО «Юнипро» по результатам девяти месяцев 2018 года из чистой прибыли ПАО «Юнипро» по результатам девяти месяцев 2018 года в размере 0,1110252759795 рубля на одну обыкновенную акцию (далее – дивиденды). Дивиденды выплатить в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

2.2. Рекомендовать внеочередному Общему собранию акционеров Общества определить 18 декабря 2018 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

читать дальше на смартлабе 2.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям ПАО «Юнипро» по результатам девяти месяцев 2018 года из чистой прибыли ПАО «Юнипро» по результатам девяти месяцев 2018 года в размере 0,1110252759795 рубля на одну обыкновенную акцию (далее – дивиденды). Дивиденды выплатить в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

2.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям ПАО «Юнипро» по результатам девяти месяцев 2018 года из чистой прибыли ПАО «Юнипро» по результатам девяти месяцев 2018 года в размере 0,1110252759795 рубля на одну обыкновенную акцию (далее – дивиденды). Дивиденды выплатить в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

2.2. Рекомендовать внеочередному Общему собранию акционеров Общества определить 18 декабря 2018 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

Есть новости по дивидендам за 9 мес?

Денис СПб, кстати да, — совет директоров был, а новостей чего то не было!

Че это Юнипро в пол укатали на растущем рынке?:)

Тимофей Мартынов, так по их отчётности вполне заслуженно. Даже «маловато будет», я так думаю.

Стэфан Геращенко, ну так отчет вроде не сегодня вышел:)

Тимофей Мартынов, не всегда до всех доходит сразу. М.б. кто-то выходил и держал рынок потихоньку сливаясь и… наконец слился. Да и по прошлым квартальным отчётам не всё было шоколадно (см. Ваши графики начала года) и февральский заброс мне кажется был спекулятивным, по фундаменталу он никак не просматривался.

Че это Юнипро в пол укатали на растущем рынке?:)

Тимофей Мартынов, так по их отчётности вполне заслуженно. Даже «маловато будет», я так думаю.

Стэфан Геращенко, ну так отчет вроде не сегодня вышел:)

Че это Юнипро в пол укатали на растущем рынке?:)

Тимофей Мартынов, так по их отчётности вполне заслуженно. Даже «маловато будет», я так думаю.

Аналитики ВТБ Капитал провели встречи с инвесторами, и получили обратную связь по Юнипро:

Аналитики ВТБ Капитал провели встречи с инвесторами, и получили обратную связь по Юнипро:

в компании есть тема, что после завершения реконструкции Березовской ГРЭС в 3 квартале 2019, дивдоходность ее вырастет до 17-20%. Но иностранных инвесторов это не интересует, так как они опасаются, что за год, рубль может быть слишком волатилен, и съест всю доходность.

ВТБ Капитал с этим тезисом не согласны — чтобы ДивДоха Юнипро упала до среднего уровня, курсу бакса придется вырасти до 103 рублей!:) Юнипро - СД рассмотрит дивиденды за 9 мес на заседании 1 ноября

Юнипро - СД рассмотрит дивиденды за 9 мес на заседании 1 ноября

Юнипро - совет директоров рассмотрит дивиденды за 9 мес на заседании 1 ноября

2.2. Дата проведения заседания Совета директоров эмитента: 01.11.2018.

2.3. Повестка дня заседания Совета директоров эмитента:

1. Созыв внеочередного Общего собрания акционеров ПАО «Юнипро».

2. Рекомендации внеочередному Общему собранию акционеров Общества по размеру дивидендов по обыкновенным акциям по результатам девяти месяцев 2018 года и дате, на которую определяются лица, имеющие право на получение дивидендов.

http://www.e-disclosure.ru/portal/event.aspx?eventid=75zDcaD-AK0K6uJJ11sBodw-B-B

читать дальше на смартлабе Атон пишет, что среди институциональных инвесторов с которыми они провели встречу, в нашей энергетике интерес есть только к Юнипро. Контора огранизовала встречу где показывали как восстанавливается энергоблок Березовской ГРЭС, который должен быть починен к 3 кв 2019.

Атон пишет, что среди институциональных инвесторов с которыми они провели встречу, в нашей энергетике интерес есть только к Юнипро. Контора огранизовала встречу где показывали как восстанавливается энергоблок Березовской ГРЭС, который должен быть починен к 3 кв 2019. Юнипро - за 9 мес сократила чистую прибыль по РСБУ на 49%, до 13,2 млрд рублей

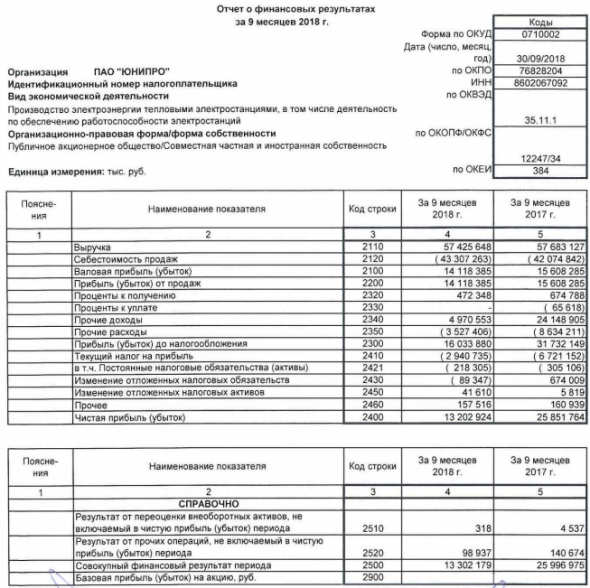

Юнипро - за 9 мес сократила чистую прибыль по РСБУ на 49%, до 13,2 млрд рублей

"Юнипро" в январе-сентябре сократила чистую прибыль по РСБУ на 48,9%, до 13,2 миллиарда рублей против 25,9 миллиарда рублей за аналогичный период прошлого года.Выручка практически сохранилась на уровне прошлого года, сократившись на 0,45% и состав 57,4 миллиарда рублей

«Более высокие показатели за аналогичный период 2017 года в основном обусловлены получением финальной части страхового возмещения за аварию на третьем энергоблоке Березовской ГРЭС в размере 20,4 миллиарда рублей», — поясняет компания.

Прибыль до налогообложения за девять месяцев сократилась на 49,5% и составила 16 миллиардов рублей. Себестоимость продаж выросла на 2,93%, до 43,3 миллиарда рублей.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1470522

читать дальше на смартлабе

Юнипро - за 9 месяцев компания выработала 32,8 млрд кВт.ч (-8,3% г/г)

Юнипро - за 9 месяцев компания выработала 32,8 млрд кВт.ч (-8,3% г/г)За девять месяцев 2018 года электростанции ПАО «Юнипро» выработали 32,8 млрд кВт.ч (-8,3% по сравнению с аналогичным периодом 2017 года).

Факторами снижения выработки стали простои генерирующего оборудования в холодном резерве в соответствии с диспетчеризацией Системного оператора, а также проведение капитальной инспекции энергоблока ПГУ №7 Сургутской ГРЭС-2.

Производство тепловой энергии за январь-сентябрь 2018 года составило 1459,7 тыс. Гкал, что на 3% выше по сравнению с аналогичным периодом 2017 года. Увеличение обусловлено погодными условиями.

http://www.unipro.energy/pressroom/news/4820360/

читать дальше на смартлабе Юнипро - катализатор в виде роста дивидендов в 2020+ после запуска энергоблока No3 сохраняется - АТОН

Юнипро - катализатор в виде роста дивидендов в 2020+ после запуска энергоблока No3 сохраняется - АТОН

Посещение Березовской ГРЭС

В пятницу (28 сентября) мы посетили Березовскую ГРЭС Юнипро (БГРЭС) в Красноярском крае, которая включает три энергоблока мощностью по 800 МВт (21% установленной мощности). Компанию представляли финансовый директор Ульф Баккмайер, генеральный директор БГРЭС Сергей Райхель и заместитель генерального директора Игорь Сокоушин. Юнипро рассказала о восстановительных работах в энергоблоке No3, связанных с пожаром в феврале 2016. Компания подтвердила оставшиеся капзатраты (17 млрд руб.) и дату запуска (3К19) и продемонстрировала улучшения в безопасности наряду с прозрачным планированием проектов. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Юнипро: мы ожидаем, что энергоблок No3 добавит до 15 млрд руб. к EBITDA в 2020+, что должно поддержать дивиденды (доходность до 12% против 8% за 2018П) и компенсировать потенциальный рост капзатрат на модернизацию в рамках ДПМ’.

Энергоблок No3 должен быть запущен в 3К19, капзатраты подтверждены

читать дальше на смартлабе

ЮНИПРО взлетает, у кого есть инфа?

Радченко Иван, больше похоже на пустой разгон, кто-то заявочки между собой проторговал. Не удивлюсь, если через года 4 будет статья про манипулирование в этой бумаге.

У Юнипро хорошие дивидендные перспективы - ФИНАМ

У Юнипро хорошие дивидендные перспективы - ФИНАМ

Юнипро отчиталась о снижении прибыли в 1П 2018 на 67% в основном за счет высокой базы в прошлом году, когда было отражено страховое возмещение ~20 млрд руб. Скорр. прибыль, по нашим оценкам, подросла на 1,2%. Компания подтвердила время и бюджет ремонта 3-го энергоблока Березовской ГРЭС, годовую EBITDA 26-28 млрд руб. и дивиденд 0,111 руб. в декабре 2018.

В 2019-2020 ожидается рост прибыли на 5% и 47% соответственно благодаря реализации мощности по ДПМ. У компании исторически высокие нормы выплат, и мы ожидаем повышения выплат акционерам. Средняя ожидаемая доходность по платежам за 2019-2021 составляет 12,7%, что заметно выше среднего DY 2011-2018 7,9%.

Мы понижаем целевую цену UPRO с 3,04 руб. до 2,80 руб. на фоне снижения мультипликаторов по отрасли, но сохраняем рекомендацию «держать» с расчетом на высокие дивиденды в предстоящие годы. Потенциал в перспективе года ~9%.

Малых Наталия

Юнипро сейчас разрабатывает дивидендную политику на среднесрочный период и планирует представить ее в 4К 2018. С учетом впечатляющей дивидендной истории компании и ожидаемого роста прибыли в 2019-2020 мы ожидаем прогресса по дальнейшим выплатам.

ГК «ФИНАМ»

читать дальше на смартлабе В ближайшие 16 месяцев Юнипро сможет предложить дивидендную доходность в 12,6% - ВТБ Капитал

В ближайшие 16 месяцев Юнипро сможет предложить дивидендную доходность в 12,6% - ВТБ Капитал

Выручка группы «Юнипро» по МСФО за январь–июнь 2018 года сократилась на 0,4% и составила 37,6 млрд рублей, говорится в сообщении компании.

Результаты «Юнипро» за 1п18 по МСФО, опубликованные 7 августа, оказались немного ниже наших ожиданий. Однако при этом базовая прибыльность компании заметно выросла. Компания подтвердила прогноз основных финансовых показателей на весь 2018 г. и ожидания относительно дивидендных выплат, а также сроки ввода в эксплуатацию нового энергоблока Березовской ГРЭС.

Результаты за 1п18 по МСФО: рост прибыльности. На первый взгляд, результаты «Юнипро» за 1п18 выглядят довольно слабо, однако с точки зрения базовой прибыльности они оказались весьма неплохими (хотя и несколько хуже, чем мы ожидали). Суммарная выручка составила 37 596 млн руб., почти не изменившись по сравнению с аналогичным периодом прошлого года за счет того, что выручка от продажи мощности компенсировала сравнительно слабые показатели производственной деятельности.

Новая прогнозная цена акций компании через 12 месяцев, полученная в результате корректировки нашей модели, составляет 3,21 руб. Это предполагает ожидаемую общую доходность на уровне 29%, в связи с чем мы подтверждаем рекомендацию «покупать». Также в настоящем материале мы рассмотрели возможные варианты дивидендной политики «Юнипро» на ближайшие годы.

читать дальше на смартлабе Юнипро готовит новую дивидендную политику

Юнипро готовит новую дивидендную политику

Юнипро" отчиталась о снижении прибыли акционеров на 67% до 8,1 млрд руб.в 1-м полугодии, что было связано с высокой базой 1П 2017, когда было получено страховое возмещение 20,4 млрд руб. Без учета этого фактора скорректированная прибыль, по нашим оценкам, показала небольшой рост 1,2% относительно прошлого года. Скорректированная EBITDA повысилась на 2,8%, маржа составила 34,6% в сравнении с 33,5% годом ранее.

Выручка компании сократилась на 0,4% до 37,6 млрд руб, на фоне уменьшения выработки электроэнергии в 1П 2018 на 7,4% относительно прошлого года. Частично было компенсировано реализацией мощности по ДПМ.

Компания подтвердила ввод в эксплуатацию аварийного 3-го энергоблока Березовской ГРЭС в 3К 2019 и бюджет на его восстановление.

Менеджмент сохранил годовой прогноз по EBITDA 26-28 млрд руб., а также выплату дивидендов в декабре 2018 в размере 7 млрд руб. или 0,111 руб. на акцию. Ожидаемая доходность дивиденда 4,2%. Компания сейчас разрабатывает среднесрочную дивидендную политику и планирует представить ее в 4-м квартале после первых результатов по участию в программе модернизации.

Малых Наталия

Квартальные результаты в целом нейтральны. Учитывая хорошую историю выплат и ожидания роста прибыли в 2019-2020, мы сохраняем интерес к акциям «Юнипро», как к одной из самых интересных дивидендных историй в российской генерации.

ГК «ФИНАМ»

читать дальше на смартлабе Утверждение новой политики в 4 квартале позитивно для акций Юнипро

Утверждение новой политики в 4 квартале позитивно для акций Юнипро

Юнипро: итоги телеконференции по результатам за 2К18

Прогноз на 2018 подтвержден. Объемы генерации электроэнергии должны вырасти во 2П18, а EBITDA должна достичь 26-28 млрд руб. (EBITDA за 1П18 соответствует 51% середины прогнозного диапазона).

Дивиденды: новая политика в 4К18. Новая среднесрочная политика должна быть прозрачной и предсказуемой с точки зрения распределения FCF и будет учитывать предстоящие проекты модернизации. Оставшиеся дивидендные выплаты в 2018 должны составить еще 7.0 млрд руб. (0.11 руб. на акцию, доходность 4.1%).

Восстановление Березовской ГРЭС: по плану. В ближайшие месяцы возможно небольшое ускорение, но дата запуска остается неизменной — 3К19. Совокупные капзатраты были подтверждены на уровне 36 млрд руб., из которых 17 млрд руб. будут профинансированы в течение следующих 12 месяцев.

Модернизация: первая волна в ноябре 2018. Юнипро сообщила, что планирует принять участие в тендере на первую волну, но не представила прогноза относительно мощности.

читать дальше на смартлабе У Юнипро есть огромный потенциал роста дивидендов

У Юнипро есть огромный потенциал роста дивидендов

Юнипро: результаты за 2К18 по МСФО: EBITDA +8% г/г

Выручка выросла на 1% г/г до 17.3 млрд руб., т.к. снижение отпуска электроэнергии на 7% г/г было нивелировано ростом цен РСВ и увеличением платежей по ДПМ Сургутской ГРЭС-2. Показатель EBITDA подскочил на 8% г/г (против 2К17 с корректировкой на разовую страховую выплату за Березовскую ГРЭС в размере 20.4 млрд руб.) и достиг 6.0 млрд руб. на фоне снижения контролируемых операционных расходов, в частности, по ремонту третьего блока Березовской ГРЭС). Чистая прибыль составила 3.1 млрд руб. (против скорректированного показателя минус 0.6 млрд руб. во 2К17), отражая рост EBITDA. Капзатраты выросли на 11% г/г до 2.9 млрд руб., из которых приблизительно 70% было направлено на восстановление Березовской ГРЭС. В 1П18 FCF достиг 7.8 млрд руб., увеличившись на 51% г/г против 5.1 млрд руб. в 1П17 (с корректировкой на страховую выплату).

Результаты демонстрируют сильную динамику в годовом сопоставлении (против скорректированного 2К17), и поэтому мы рассматриваем их как ПОЗИТИВНЫЕ для акций с точки зрения восприятия, наряду с объявлениями, сделанными вчера на телеконференции (см. отдельную новость ниже). Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Юнипро, поскольку мы по-прежнему считаем ее одной из самых привлекательных дивидендных историй среди публичных энергогенераторов в России. У компании есть огромный потенциал роста дивидендов, который проявится во 2П19, как только компания вновь запустит свой третий энергоблок Березовской ГРЭС. Последний должен заметно повысить финансовые показатели и денежные потоки Юнипро.

АТОН

читать дальше на смартлабе Основная причина относительно слабых результатов Юнипро - рост расходов на топливо

Основная причина относительно слабых результатов Юнипро - рост расходов на топливо

Выручка группы «Юнипро» по МСФО за январь–июнь 2018 года сократилась на 0,4% и составила 37,6 млрд рублей, говорится в сообщении компании.

Отчетность за 1П18, которую опубликовала «Юнипро», оказалась несколько слабее наших прогнозов. Выручка почти не изменилась г/г, скорректированная EBITDA выросла на 7,8% (мы ожидали роста на 21,9%). Компания показала чистую прибыль в 8,1 млрд руб., против наших ожиданий в 11,3 млрд руб. Основная причина относительно слабых результатов – рост расходов на топливо. Из-за роста цен на газ, расходы на топливо г/г практически не изменились при существенном, 7,4% г/г, падении выработки. Это привело к более низким показателям EBITDA и чистой прибыли по сравнению с нашими прогнозами.

Итоги пресс-конференции:

Позитивно:

— менеджмент подтвердил сроки ввода аварийного блока Березовкой ГРЭС (3К19, как и планировалось ранее).

— дивидендные выплаты также подтверждены в конце 2018 г. в размере 7 млрд.; еще 7 млрд было выплачено в июле 2018. (текущая годовая дивидендная доходность составляет 8,2%)

— по заявлениям менеджмента, ФАС не наложила никаких ограничений на работу компании из-за сделки Fortum с E.ON, поскольку будет приобретен пакет меньше контрольного (47% акций).

Нейтрально:

читать дальше на смартлабе

Юнипро - факторы роста и падения акций

- ИнтерРАО может купить долю немцев (27.11.2020)

- 3 энергоблок Березовской ГРЭС запущен в 2021 году и до 2024 года компания будет получать повышенную плату за мощность по ДПМ-1 (16.10.2023)

- Отрицательный чистый долг на 30.06.2023г. = -45,3 млрд.руб. (рекордный показатель по компании) (16.10.2023)

- 25.04.2023г. долю Uniper (83,73%) в акционерном капитале Юнипро передаются во временное управление Росимуществу (16.10.2023)

- Итоговый дивиденд за 20221 год отменен, а за 2022 год дивиденды не рекомендовали и не ясно, когда дивиденды возобновятся (16.10.2023)

Юнипро - описание компании

Юнипро (тикер UPRO) — бывшая компания Э.ОН Россия.Сейчас принадлежит на 83,7% немцам (Юнипер).

5 ГРЭС, мощность 11,2 ГВт.

http://www.unipro.energy/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций