Новые облигации Гидромашсервис 001Р-02 (Группа ГМС). Разбор выпуска

Парад свежих интересных выпусков облигаций не заканчивается. 10 апреля Гидромашсервис собирает книгу заявок на свой новый 10-летний выпуск Гидромаш 001Р-02. Расскажу об эмитенте, всех параметрах выпуска и в конце озвучу свое мнение, стоит ли вкладываться в облигации Гидромаш.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Ульяновской обл., Сегежи, РУСАЛа в юанях, Селектела, Легенды, СТМ, Газпрома.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🛠️А теперь — помчали смотреть на новый выпуск от Гидромашсервис!

🗜️Эмитент: АО «Гидромашсервис»

🛠️Гидромашсервис — одна из ведущих компаний в РФ, которая обеспечивает поставки насосного, блочного и другого оборудования для нефтегазовой отрасли, водного хозяйства, ЖКХ, тепловой и атомной энергетики, металлургии, химической промышленности и судостроения.

Компания поставляет насосы, насосные агрегаты, компрессоры и компрессорные установки, нефтепромысловое, измерительное оборудование. Также предоставляет услуги по шеф-монтажу, пусконаладке, ремонту, сервисному обслуживанию и модернизации оборудования.

💪Входит в «Группу ГМС», занимающую лидирующие позиции в производстве промышленных насосов, промышленных компрессоров и нефтегазового оборудования.

Крупнейшими заказчиками компании являются Газпром (~20%), Газпромнефть (~20%) и Роснефть (~7%).

⭐Кредитный рейтинг: ruА от ЭкспертРА, А.ru от НКР.

💼Сейчас на бирже торгуются 2 выпуска облигаций Гидромашсервиса на общую сумму 4,5 млрд руб. По долговым обязательствам имеются поручительства со стороны головной компании, «Группы ГМС».

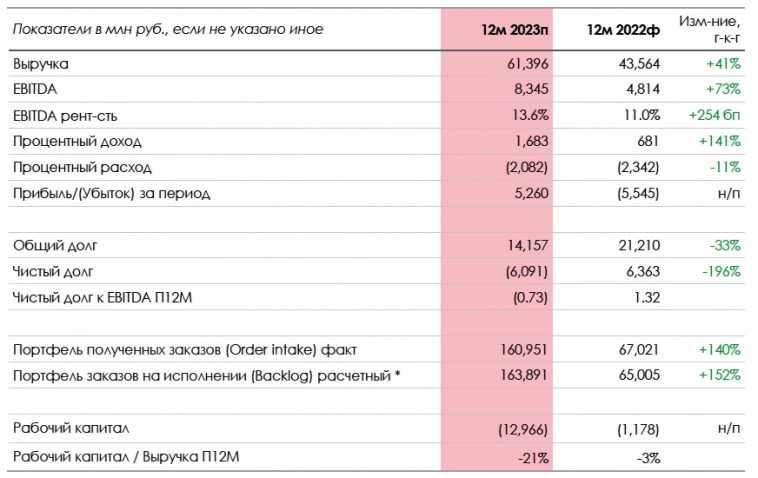

Источник: Презентация Грцппы ГМС для инвесторов от 02.04.2024

📊Финансовые результаты

На сервере раскрытия информации пока что доступен отчет АО «Гидромашсервис» по МСФО только за 6 мес. 2023 года, но 2 апреля Группа ГМС представила презентацию для инвесторов с предварительными результатами за весь прошлый год. Посмотрим на основные показатели:

◉ Ожидается увеличение выручки по итогам года до 61,4 млрд руб. (+41% г/г).

◉ EBITDA должна резко вырасти до 8,35 млрд руб. (+73% г/г). Рентабельность по EBITDA (ROE) составит 13.6% против 11% в 2022 г.

◉ Благодаря росту выручки и сокращению расходов, компания зафиксирует чистую прибыль в размере 5,26 млрд руб. вместо убытка в 5,45 млрд руб. в 2022 г. Впечатляющий результат.

◉ Общий долг в 2023 г. снизился ровно на треть, а чистый долг стал отрицательным — положительное сальдо компании превышает 6 млрд. руб.

Источник: Презентация Грцппы ГМС для инвесторов от 02.04.2024

⚙️Параметры выпуска 001Р-02

● Номинал: 1000 руб.

● Объем: 3 млрд руб.

● Погашение: через 10 лет

● Купонная доходность: до 16.0%

● Доходность к оферте: до 17.23%

● Периодичность выплат: 12 раз в год

● Амортизация: нет

● Оферта: да (пут-оферта через 3 года)

● Рейтинг: ruА от ЭкспертРА

● Доступен для неквалов: да

👉Организаторы выпуска: Московский кредитный банк и Совкомбанк.

👉Сбор книги заявок — 10 апреля, размещение на бирже — 12 апреля 2024 года.

Источник: Презентация Грцппы ГМС для инвесторов от 02.04.2024

🤔Резюме: неплохо качает

🗜️Итак, Гидромашсервис размещает выпуск объемом 3 млрд руб. на 10 лет с ежемесячной выплатой купонов и с офертой через 3 года.

✅Эмитент надежный: ведущий производитель насосов и нефтегазового оборудования в России и странах СНГ с кредитным рейтингом A.

✅Финансовые результаты в прошлом году показали резкий рост и могут продолжить расти в дальнейшем по мере заключения договоров с крупным нефтегазовым бизнесом. Гидромаш — бенефециар курса на импортозамещение.

✅У компании резко отрицательный чистый долг. О дефолте в обозримой перспективе точно не стоит беспокоиться.

✅Ориентировочный купон и доходность выглядят неплохими для такого кредитного рейтинга.

⛔Оферта через 3 года: важно не пропустить снижение купонных ставок.

💼Вывод: весьма неплохой длинный выпуск от крупной и надежной промышленной компании. Подумаю над добавлением в портфель на вторичке, если купон не опустят ниже 15.5%.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

Другие обзоры рынка облигаций от меня:

📍 Оферта… или афера? Как компании законно кидают своих инвесторов на деньги

📍 Свежие облигации: Сэтл Групп 002Р-03. Лучший застройщик в Питере

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

CyberWish10 апреля 2024, 09:16Где ты их все берешь-то!+1

CyberWish10 апреля 2024, 09:16Где ты их все берешь-то!+1