До 16,5% от московского застройщика. Свежие облигации: А101 на размещении

Что может быть приятнее, чем облигации строителей? Разве что появление на долговом рынке нового солидного эмитента с высоким рейтингом, который предлагает хороший купон. Один из крупнейших девелоперов Москвы пришёл к инвесторам за деньгами. А они и рады. Смотрим дебютный выпуск с купоном до 16,5% (доходность до 17,81% YTM).

Стройка — рассадник высоких купонов, из недавних можно вспомнить Гарант-Инвест, ДАРС, Глоракс, Сэтл и ЛСР, например. Впереди нас ждёт ещё множество интересных выпусков, не пропустите.

Объём выпуска — 500 млн. 3 года. Ориентир купона: 16-16,5% (до 17,81% YTM). Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A от АКРА (декабрь 2023) и Эксперт РА (декабрь 2023).

А101 — крупный российский девелопер жилья. Все объекты компании строятся на территории Новой Москвы вблизи новых станций метро. Строит и продаёт преимущественно комфорт и комфорт-плюс, а также реализует ряд проектов бизнес-класса. Текущий портфель строительства составляет 1,33 млн квадратных метров.

- Выпуск: А101-БО-001P-01

- Объём: 500 млн

- Начало размещения: 30 мая (сбор заявок до 28 мая)

- Срок: 3 года

- Купонная доходность: 16–16,5%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

Там ещё строить и строить. Комплексная программа по застройке территории огромными ЖК будет действовать до тех пор, пока не застроится. А потом начнут строить в другую сторону. Большинство объектов А101 строятся на территории Троицкого и Новомосковского административных округов вблизи станций метро. Это людям нравится, около метро покупают лучше, чем вдали от него.

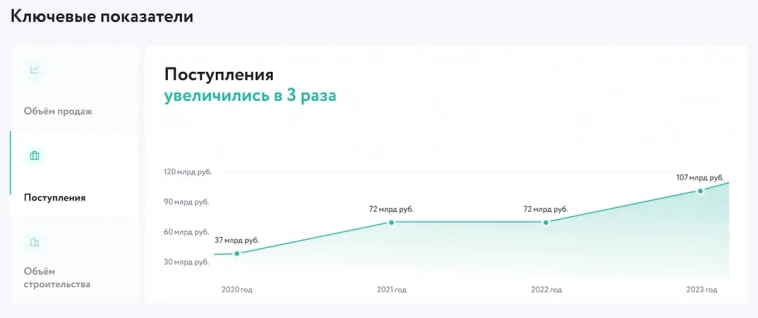

Ребята из А101 не пальцем деланные, всего за 4 года они увеличили объём продаж в 3 раза. Спасибо льготным ипотекам и низкой ключевой ставке, о которой можно забыть на какое-то время. Выручка в 2023 году составила 107 млрд против 72 млрд в 2022. Продажи в 2023 году составили 137 млрд против 71 млрд в 2022.

Работают, видимо, строители с песней, которая им помогает. 2023 год был ударным по строительству, удалось построить 2 110 тысяч метров против 1 359 метров в 2022 году. Но стоит сказать, что 2022 год у А101 был хуже 2021 по всем параметрам, так что в 2023 году они работали за себя и за себя из прошлого.

У компании низкий уровень долговой нагрузки, так что даже странно, что решили взять лишь 500 млн. Показатель Скорректированный долг / EBITDA в районе 1,7. Отношение скорректированного чистого долга к FFO до чистых процентных платежей на уровне 0,4. Отношение FFO до чистых процентных платежей к чистым процентным платежам в районе 10,7. Рентабельность по FFO до чистых процентных платежей и налогов на уровне 24,3%. Кул. Вандерфул.

Новый эмитент с высоким рейтингом, с низкой долговой нагрузкой, с хорошими бизнес-показателями. Короче говоря, очередной скучный выпуск облигаций от скучного застройщика. Но в облигациях скукотища — это плюс. Я участвую.

Подписывайтесь на мой телеграм-канал ↗ про инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Anna Ebanna23 мая 2024, 07:42Интересно. Они ipo не собираются провести?+1

Anna Ebanna23 мая 2024, 07:42Интересно. Они ipo не собираются провести?+1 dividends, yeah!23 мая 2024, 12:57такое не берем)+1

dividends, yeah!23 мая 2024, 12:57такое не берем)+1 IQ4Trading23 мая 2024, 16:09Бумаги даже инфляцию не обгоняют0

IQ4Trading23 мая 2024, 16:09Бумаги даже инфляцию не обгоняют0