11 июня 2024, 10:48

Опционы Si - арбитраж на экспирацию

Если у вас есть доступ к маржируемым и премиальным опционам без ограничений, то возможно построить простейший арбитраж на эквивалентные недельные, месячные или квартальные опционы.

Ведь БА у них разные — на спот и на фьючерс.

Значит, на контанго или бэкварде будет всегда разница цен, что и требуется для успешного арбитража.

Для этого нужно обе ноги сделать паритетными ( лотность МО и ПО разная), уточнить все комиссии брокера и биржи, выбрать наиболее подходящие страйки и даты экспирации.

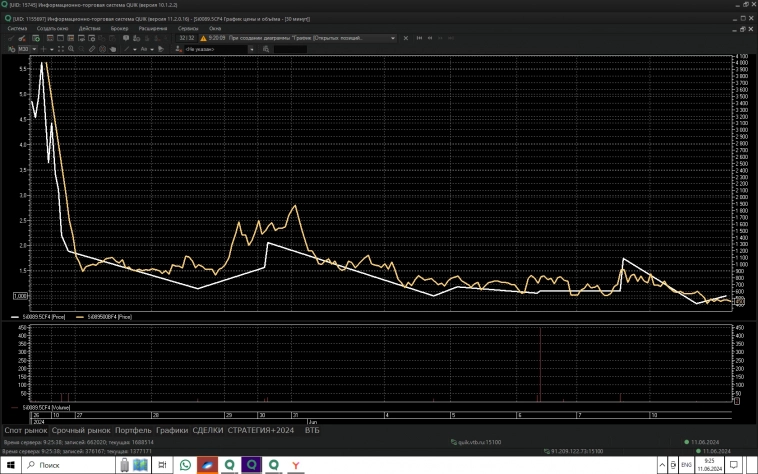

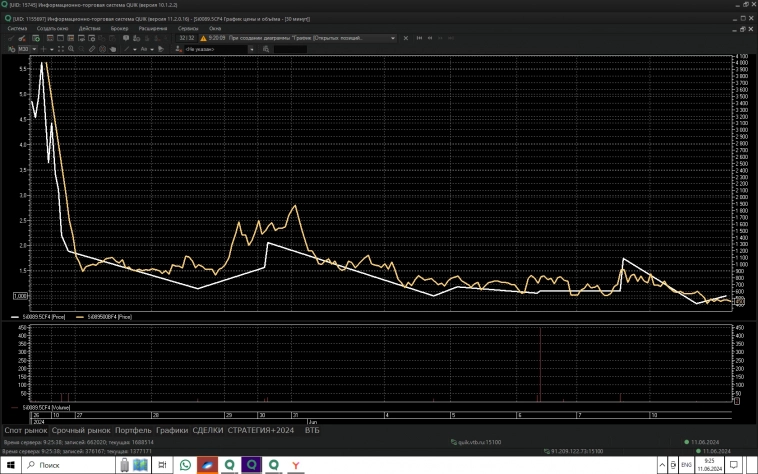

График на схождение МО и ПО на 20.06.24 четко показывает, что расчетная цена на эту дату станет одинаковой и положительный финрез гарантирован ( кстати, доходность весьма радует).

Из личного опыта - если расчетная прибыль менее 50-100% годовых, то такие стратегии не применяются.

Еще такой момент - ММ могут периодически манипулировать ценами, чем они и занимаются, пока торгуются оба опциона.

Но такие аномалии нужно использовать для улучшения своего спрэда или просто игнорировать.

Биржа дает льготное ГО на подобные конструкции и неттирует его.

Но как именно считает ГО ваш брокер, это нужно обязательно проверить, чтобы не было неприятных сюрпризов к дате экспирации.

Мой брокер ВТБ научил, что с недельками (маржируемыми!) надо быть особо внимательными.

Пожалуй, это основной подводный камень в данной стратегии.

Важно отметить, что вопреки всяческим препонам ПРЕМИАЛЬНЫЕ опционы постепенно расторговываются.

И подобный арбитраж и спрэдинг возможен со спотом, фьючерсами и маржируемыми опционами на многие другие активы (акции, валюты, золото, индексы).

Или даже только внутри самого семейства ПО, если потенциал доходности устраивает.

В общем, приглядитесь повнимательнее — на FORTS стало больше возможности для рационального прибыльного арбитража.

Ведь БА у них разные — на спот и на фьючерс.

Значит, на контанго или бэкварде будет всегда разница цен, что и требуется для успешного арбитража.

Для этого нужно обе ноги сделать паритетными ( лотность МО и ПО разная), уточнить все комиссии брокера и биржи, выбрать наиболее подходящие страйки и даты экспирации.

График на схождение МО и ПО на 20.06.24 четко показывает, что расчетная цена на эту дату станет одинаковой и положительный финрез гарантирован ( кстати, доходность весьма радует).

Из личного опыта - если расчетная прибыль менее 50-100% годовых, то такие стратегии не применяются.

Еще такой момент - ММ могут периодически манипулировать ценами, чем они и занимаются, пока торгуются оба опциона.

Но такие аномалии нужно использовать для улучшения своего спрэда или просто игнорировать.

Биржа дает льготное ГО на подобные конструкции и неттирует его.

Но как именно считает ГО ваш брокер, это нужно обязательно проверить, чтобы не было неприятных сюрпризов к дате экспирации.

Мой брокер ВТБ научил, что с недельками (маржируемыми!) надо быть особо внимательными.

Пожалуй, это основной подводный камень в данной стратегии.

Важно отметить, что вопреки всяческим препонам ПРЕМИАЛЬНЫЕ опционы постепенно расторговываются.

И подобный арбитраж и спрэдинг возможен со спотом, фьючерсами и маржируемыми опционами на многие другие активы (акции, валюты, золото, индексы).

Или даже только внутри самого семейства ПО, если потенциал доходности устраивает.

В общем, приглядитесь повнимательнее — на FORTS стало больше возможности для рационального прибыльного арбитража.

+1000

С90000 (МО)

-365

Без льготного ГО

365/12000=3,0%/10 дней=0,30х360=108% годовых

это просто спрэд, не арбитраж

если взять средний страйк 90000, то скорее всего экспирация пройдет там.

это так называемая ТМВ — точка минимальных выплат.

но для арбитража/спрэдинга важна разность цен.

в моменте она примерно 250-350 пунктов.

если сможем зафиксировать хотя бы 200 рублей разницы, то есть 200/12000=1,66%/10 дней=0,166х360=59,76% годовых ( без льготного ГО), то это уже имеет смысл.

в классическом понимании арбитраж строится на одинаковых страйках ( +89000/-89000 или +91000/-91000), если разность цен вас устраивает.

но для динамического управления мне больше нравится некий пул из нескольких страйков, там как цена на Si «плавает» на 500-2000 пунктов в течение недели.

поэтому такой набор позволяет сопровождать текущую цену спота и фиксировать разницу с фьючерсом через опционы.

там нельзя, а в квике можно, хотя и кривовато.

имхо, даже обычного простого графика достаточно, чтобы увидеть разницу цен.

но в приложениях типа TS Lab или Option Lab, вероятно, можно все комбинировать.

но вам шашечки или ехать?

листок бумаги в клеточку и от руки можно все изобразить ).

нет, не забыл.

такие риски есть.

но кто ж допустит такой убыток, если работает ДДХ? )))

любой спрэд нужно мониторить и своевременно корректировать.

и если есть пул спрэдов, о чем написал чуть ниже, то,

например, такой

С89000 (ПО)

+1000

С89000 (МО)

-1300

то это уже практически кэрри-трейд.

цель поста прежде всего привлечь внимание к ПО и арбитражным возможностям.

совершенно верно!

радует, что вы это понимаете.

имхо, главное это построить МО/ПО с положительным матожиданием.

в ВТБ у меня есть возможность только покупки ПО.

от этого и «пляшу».

а вариаций такого опционного арбитража много.

подбирать пары нужно по ситуации.

пока в ПО выбор ликвидных страйков невелик, а хотелось бы купить с дельтой 0,7-0,9 и на бОльшие сроки и объемы.

но процесс пошел, так что надеюсь на дальнейший прогресс.