Какую дивидендную акцию я выбрал для инвестирования на коррекции нашего рынка!

Я продолжаю инвестировать в дивидендные акции российских компаний уже около 4.5 лет и делиться своими результатами с вами. Сегодня совершил очередную покупку и в этой статье покажу свой портфель, его доходность и расскажу, какую акцию я купил.

Почему акции, а не вклад?

Сразу хочу ответить на комментарии, в которых будет примерно следующий вопрос: "Зачем сейчас инвестировать в акции, если по депозитам дают 17-18%?"

Я инвестирую систематически, дважды в месяц, с зарплаты и аванса. Вот график ежемесячных пополнений моего брокерского счета:

В среднем, я могу в месяц откладывать примерно 80т.р. Это относительно небольшая сумма и разместив её на вкладе я не получу какую то серьезную отдачу от неё. Поэтому, я предпочитаю покупать на эти деньги подешевевшие на коррекции дивидендные акции, в ожидании их роста в будущем.

Мой портфель

На сегодня он выглядит так:

Все данные на скрине. В составе портфеля только дивидендные акции российского фондового рынка.

Во что инвестировал?

В этот раз покупку совершил на небольшую сумму в 11000р. (уходил в отпуск и отпускные получал ранее, поэтому счет не пополнял, а реинвестировал дивиденды от НЛМК).

Я купил акции Северстали и на «сдачу» 1 бумагу Татнефти:

Почему выбрал Северсталь?

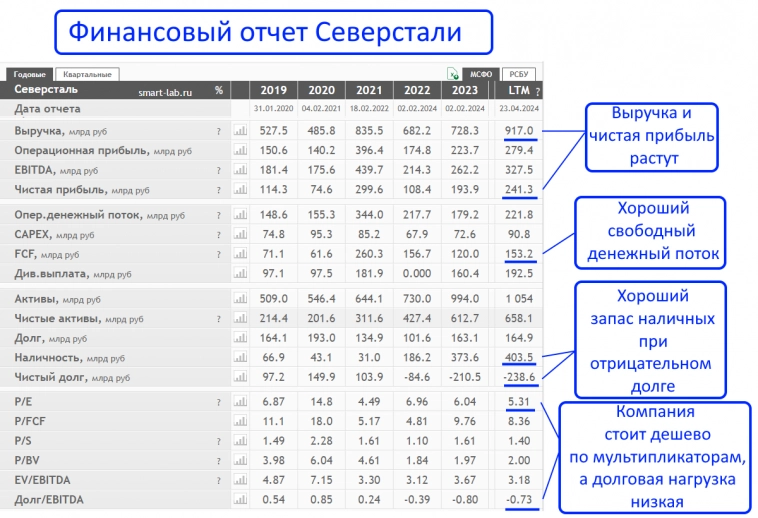

Давайте разберем этого эмитента, посмотрим на котировки, финансовый отчет и дивиденды, чтобы вы лучше поняли мой выбор.

Котировки

Долгосрочная динамика котировок акций Северстали выглядит привлекательно. В апреле 2024г акции переписали исторические максимумы, но сейчас снизились на дивидендном гэпе и общей коррекции нашего рынка на 20%.

Считаю, что сейчас удачный момент покупки акций Северстали с прицелом на закрытие гэпа (исторически гэп закрывался за 25-46 дней!) и восстановления нашего рынка после коррекции.

Финансовый отчет

По нему видно, что компания прибыльная и крепко стоит на ногах. Последние пару лет выручка и чистая прибыл растут. У компании большой запас наличности на счетах и отрицательный долг (при высокой ставки ЦБ это хорошо).

Дивиденды

Северсталь почти с первого дня размещения на бирже (с 2005г) зарекомендовала себя в качестве стабильной дивидендной фишки с ежеквартальными выплатами, а это редкость для нашего рынка!

Всем известные события 2022г побудили компания впервые отказаться от дивидендов — решение разумное с точки зрения управления бизнесом! Спустя 2 года перерыва, Северсталь вернулась к выплатам и менеджмент обещает, что сохранит практику выплаты дивидендов по 4 раза в год!

Ближайшие дивиденды по прогнозу компания может рекомендовать в сентябре и декабре.

Моя «дивидендная зарплата»

Моя основная цель инвестирования — это создание пассивного источника дохода за счет дивидендов.

На данный момент результат такой:

Заключение

Несмотря ни на что, я продолжаю инвестировать! Этому меня научило падение акций в 2022г, когда я испугался и весь год не совершал покупок, пропустив почти весь рост акций многих компаний на восстановлении нашего рынка. Текущая коррекция даёт хорошие возможности, но это будет очевидно только после того, как рынок снова отрастёт и они будут упущены. Поэтому, я продолжаю инвестировать!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Евгений, какая-то несерьёзная аргументация.

Для ответа на вопрос, который Вы сформулировали, необходимо количественно сравнить отдачу от вклада с отдачей от инвестиций.

Какую отдачу на 11 тыс. руб. Вы получите от покупки акций (в процентах за ближайший год)?

И это будет бОльший выхлоп, чем половина от 18% вклада.

Да, никуда не делось давление военно-геополитич. фактора, но и оный может быть плюсом. Напр. уже сейчас видно смягчение риторики Зеленского и желание Украины начать переговоры. Представьте куда полетит рынок даже на одном оглашении такого факта. А ведь впереди ещё и вероятный Трамп с его далеко не проукраинской позицией.

Ps рынок чисто спекулятивно полетит на таком факте как вы сказали, но это не стойкий рост. Фундаментал компаний особо не изменится, прибыли значит тоже. Нефть кстати может чуток и просесть тогда.

Из всего этого доллары и вклады дают отрицательную реальную доходность на длинном горизонте, SP500 — положительную доходность, остальное — околонулевую.

К сожалению, СМ сжимает изображения, но и так можно разглядеть всё, в принципе. Все данные с официальных источников. Результаты скорректированы на инфляцию, кроме линии «Номинал» — она пунктиром для ориентира.

10-летние ОФЗ с 15% доходностью – это тоже долгосрок.

Здесь больше речь о вкладах, они недолго. ОФЗ конечно тот инстурмет, который фиксирует доходность. Но у акций все равно больше будет, потому что займ и доля так устроены по разному и исторически всегда в долгосроке так шло, с чем меняться. Если надо 15% годовых, что впрочем и не так уж плохо то пожалуйста. Какую то доходность над инфляцией это даст скорей всего, если средняя инфляция не вылезет за это значение на ближайших годах, что само по себе вероятностный подход. Ведь мы и тут не знаем что будет.

чет высокая у вас ДД портфеля, с учетом большого набора акций. средняя дд у нас на рынке явно не 10%

На нашем рынке будут только спекулятивные задерги и падать объемы. Задерги будут осенью в неликвидных шлаках типа рбк, глобалтрак т е тех, кто на месячных графиках в восходящей тенденции.там зашел, взял 20-40% за пару дней и на выход.В голубцах ловить нечего, кто их будует покупать при ставках безрисковых в 18-20%

Да, для совсем долгосрока это неважно, но в моменте ближ.лет вероятно снизит динамику портфеля.

Зы. А вижу коллега выше это тоже подсветил.

Но сам я свой портфель куда чаще ротирую, чем советуют «долгосрочным инвесторам» разнообразные теоретики «последователи баффетов и т.п.». Именно такая тактика и позволяет обгонять индексники.

Хотя для этого конечно надо погружаться не только в каждый отчет, но и презы планов компаний и отраслевой сентимент. Автор ходит на работу, поэтому ему на это едва ли хватает времени и главное желания.

Но по мере роста портфеля вероятно подрастёт и мотивация, т.к. выхлоп от подобных потугов становится уже значительным.

Впрочем, это уже совсем отдельная история. Не на одну страницу.

Просто Москухня 24 февраля совершила форменную диверсию против своих клиентов, нарушив всё что можно. При пороговом падении индекса на 10% она тупо должна была насовсем в эту сессию закрыть торги, если уж совсем не открывать (как сделали те же американцы в своё 11 сентября).

А она их приостановила и сразу переоткрыла перенастроив — не только сняв все лимиты падений, но и кратно увеличив требуемое обеспечение для плечей, на фондовой секции вообще вплоть до нуля, т.е. сделав обеспечение вообще немаржинальным.

Это автоматом привело к маржинколлам почти всех плечевых, причем синхронным, т.е. их необеспеченные активы были намеренно отжаты по САМЫМ нижним ценам ибо ликвидности для такого вала конечно не было. Нигде до этого на планете не было такого падения широкого индекса внутри одной торговой сессии за всю их историю.

А плечевики кратные, из тех кто не успел закрыться утром самостоятельно, были не просто обнулены, а загнаны в минуса с задолженностью перед брокерами.

Несколько маржинколлов прошло и лично у меня в портфеле, т.к. я обычно сова и в тот день дрых до обеда. В итоге весь последующий 2023й я зализывал раны разгромного 24.02.2022. Как раз не отлипая от мониторов и набрав плечей на весь УДС. У меня это в прошлый год было немного, т.к. это были в основном внутренние, независимые от санкций, экспорта и валютной составляющей истории в нижних эшелонах электроэнергетики, где моя экспертность наиболее эффективна, а рынок наоборот менее покрывается аналитиками, даря перекосы.

К счастью, мой брокер шел мне навстречу и я смог выпросить у него индивидуальный набор изначально немаржинальных поз которые мне делали маржинальными, несмотря на их малоквидность. Но это уже отдельная, повторюсь, история. Ибо выползание из обвала гораздо расчетливее и труднозатратнее чем форсмажорное попадание в него. Тем более в условиях когда с рынка ещё на жизнь необходимо периодически выводить, а тут тоже работает индивидуальная ситуационная система.

Но всё это было бы понятно только таким же погружённым инвесторам, большинству же на фонде подходит только пассив(индексники и/или управляемые управами пифы) и однозначно бесплечевой. А активно деньги они зарабатывают на наёмной работе.

Вы на биржу говорите, да могли бы торги остановить, но может у них глюки в ПО просто пошли, все зависать начало. Тогда помнится ни купить толком ни продать, может брокеры ещё висли уж не знаю. Вы через какого работали?

В любом случае даже если бы они остановили торги после падения на 10%, что потом через месяц другой надо открывать будет! Открыли та кде и что? Рынок сел бы после открытия в любом случае до тех же уровней как и было. Особенно осенью 22го. Закрыли бы позиции успели или как?

PS если про сам рынок вы имеете в виду здесь, то это не просто рассуждение, а знание. Он бы упал все равно в 22г осенью, если бы ему не дали это сделать весной.

А это, чесгря, сильно превышает мой лимит на бесполезное для меня. Исчерпанный ещё на написание предыдущего обширного коммента, который (я думал) ключевое и так всё разжевывал.

А уж если вы ещё и не в наших рядах по погружению(что стало понятно из вашего коммента) и рискам, то вам дальнейшее даже и читать смысла не имело бы. Вы вон даже видно не понимаете что такое выход инорезов до блока и после. И даже столь очевиднеейшее пришлось бы разъяснять.

Про выходы нерезов все прекрасно знаю не хуже вашего, так что не надо.