Падение мировых рынков

Япония

31 июля Банк Японии уже второй раз за текущий год (да что там год, за последние 17 лет) пересмотрел свою сверхмягкую денежную политику и повысил учетную ставку, которая в последние годы была установлена фактически на отрицательном уровне. На заседании финансового регулятора было принято решение повысить краткосрочную процентную ставку с 0-0,1% до 0,25%. Банк Японии также решил сократить объемы приобретения государственных облигаций. Отмечается, что Банк Японии планирует в дальнейшем продолжить повышение учетной ставки, поскольку инфляция в стране превышает целевой показатель в 2% — в июне этого года инфляция составила 2,6% в годовом исчислении(угробим и фондовый рынок и экономику лишь бы выполнить цели по инфляции. Где-то я это уже видел...). Власти Японии на протяжении 17 лет сохраняли фактически отрицательную учетную ставку с целью стимулирования рынка и достижения базовой потребительской инфляции на уровне 2%. Проблема Японской экономики в том, что накопленная инфляция с 1990 по 2023 годы составляет 18%, или 0.5% в год. Зачем при такой ситуации совершать шаги по её снижению для меня загадка. На фоне решения Центробанка заметно укрепился курс национальной валюты — йена прибавила 1,62%, выйдя на отметку в 152,38-152,4 иен за доллар.

Японский индекс Nikkei 225 в пятницу зафиксировал второе по величине дневное падение в своей истории, поскольку акции продолжили падение после распродажи в Нью-Йорке накануне вечером. Индекс упал до 35 909,70, снизившись на 2 216,63 пункта, или на 5,81%.

США

У главной экономике мира тоже не всё в порядке.

Уже год как растёт безработица(о достоверности данных умолчим), что никак нельзя отнести к положительным факторам. В марте 2023 года данный параметр достиг уровня финала периода высокого экономического благосостояния 50х-60х годов.

Растущие опасения по поводу замедления экономики США вызвали широкую распродажу мировых акций за ночь и в ходе предрыночной сессии в США.

Опасения инвесторов возросли поздно вечером в четверг после мрачных отчетов о прибылях от Amazon и Intel. Пока что корпоративные отчеты указывают на то, что потребители в США испытывают трудности.

В опубликованном в четверг пресс-релизе о доходах, посвященном комментариям генерального директора Wayfair Нираджа Шаха, говорится: «Клиенты по-прежнему осторожны в своих расходах на покупку жилья, и данные наших кредитных карт свидетельствуют о том, что коррекция категории сейчас отражает масштабы сокращения площадей под домашнюю мебель от пика до минимума во время великого финансового кризиса».

В интервью CNBC финансовый директор Wayfair Кейт Гулливер предупредила: «Мы видим снижение, аналогичное тому, которое мы наблюдали в период с 2008 по 2010 год».

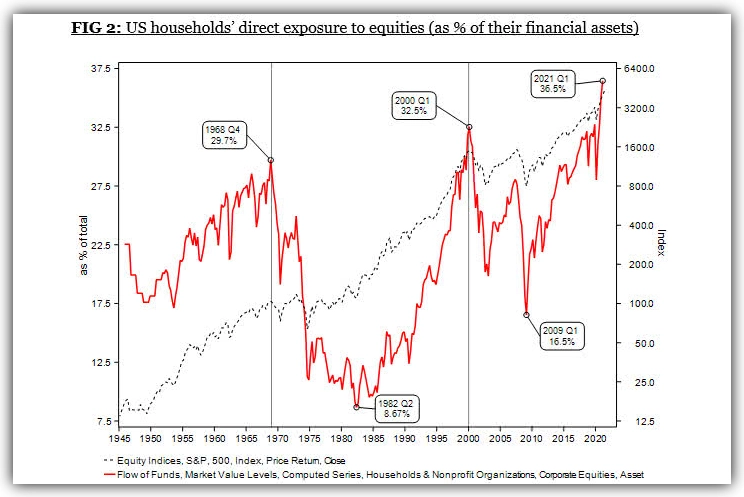

По данным JPMorgan и ФРС США, доля акций в совокупном капитале американских домохозяйств достигла 41%, что является рекордом за всё время статистики:

График за 2021 год но общую суть передаёт.

То что было сказано ещё 8 июля, скорее всего и происходит.

Индекс страха VIX снова достаточно точно предсказал снижение рынка:

Рыночная капитализация акций Magnificent 7 снизилась на 2,3 триллиона долларов по сравнению с их рекордными максимумами

Насдак снижается активнее и даёт уже -11%, против -6% в сп500, на удивление он так же отрабатывает все уровни:

На удивление хорошо держится индекс Доу-Джонса, который снизился менее чем на 5%.

Уоррен Баффетт

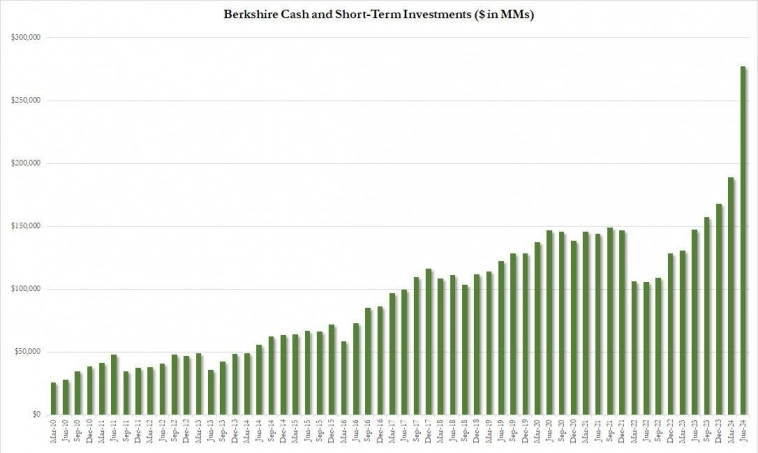

Всё-таки не зря Баффетта считают лучшим инвестором мира, человеку 93 года, а он по прежнему «на коне». Денежная масса Berkshire Hathaway выросла на 88 миллиардов долларов до рекордных 277 миллиардов долларов в конце второго квартала.

Berkshire продала чистых акций на сумму 75,5 миллиарда долларов, большая часть которых, поступила от ликвидации Баффетом половины его акций Apple.

Подписывайтесь на Телеграм, там будет больше информации.