ЦБ против инфляции, нулевые результаты за год.

Больше года прошло с начала цикла ужесточения денежно-кредитной политики, а по простому: повышения ключевой ставки. В июле 2023 ставку повысили сначала с 7.5% до 8.5%, а затем до 12%, а затем до 13%, 16%, 18%, 20%, 22% — это я конечно увлёкся, но не сильно...

Разумеется ЦБ действовал в сугубо благих намерениях: «Данное решение принято в целях ограничения рисков для ценовой стабильности. Инфляционное давление продолжает усиливаться.»

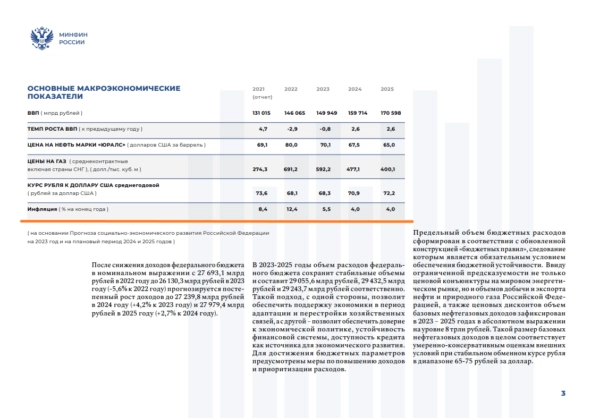

Правительство закладывало в бюджет цифры инфляции в 5.5%, а на 2024 год — 4%.

Правовой статус и функции ЦБ

Конечно вы можете мне возразить, что ЦБ не правительство и ему не подчиняется, и ещё много всякой фигни. Чего только не скажут люди не читающие книг и законов.

Федеральный закон от 10.07.2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»:

Статья 1. Статус, цели деятельности, функции и полномочия Центрального банка Российской Федерации (Банка России) определяются Конституцией Российской Федерации, настоящим Федеральным законом и другими федеральными законами. — деятельность ЦБ подчинена конституции и фед. законам, нарушение оных является преступлением.

Статья 2. Уставный капитал и иное имущество Банка России являются федеральной собственностью. В соответствии с целями и в порядке, которые установлены настоящим Федеральным законом, Банк России осуществляет полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России. — всё имущество до последнего карандаша является федеральной собственностью, федеральной собственностью распоряжается федеральное правительство.

Статья 4. Банк России выполняет следующие функции:

1) во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику;

18) проводит анализ и прогнозирование состояния экономики Российской Федерации, публикует соответствующие материалы и статистические данные;

Статья 5. Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации. Государственная Дума:

- назначает на должность и освобождает от должности Председателя Банка России по представлению Президента Российской Федерации;

- назначает на должность и освобождает от должности членов Совета директоров Банка России (далее — Совет директоров) по представлению Председателя Банка России, согласованному с Президентом Российской Федерации;

Возвращаемся к теме статьи. В феврале 2023 года ЦБ прямо в соответствии с пунктом 18 статьи 4 ФЗ о ЦБ опубликовал доклад о денежно-кредитной политики на ближайшие три года, прямо как 3-х летний бюджет от минфина.

На 2023 год ЦБ заложило инфляцию в диапазоне 5-7%, а на 2024 аж целых 4%. Напомню, что официальная инфляция за 2023 год составила 7.44%, что не укладывается в предполагаемый диапазон(сам по себе предполагает погрешность). С 2024 годом, как я думаю всем уже понятно, со своим прогнозом ЦБ пролетело по полной, никакими 4% сейчас и не пахнет, на данный момент годовая инфляция составляет более 9%.

Но ЦБ не был бы ЦБ, если бы извлекал уроки из своих ошибок, и даже более, они, судя по всему, решили пойти дальше и гнуть линию своего прогноза до упора. В аналитическом выпуске от 14 августа 2024 года, ЦБ прогнозирует инфляцию за 2024 год на уровне 6.5-7%, а на 2025 — 4.5%.

Как я и говорил год назад, что повышение ставки не приведёт к снижению инфляции, так и произошло, инфляция только растёт.

Причины инфляции

Инфляция это не какой-нибудь бином Ньютона, а достаточно хорошо изученное явление. На практике различают следующие причины инфляции:

- Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу (включение «печатного станка») сверх потребностей товарного оборота.

- Чрезмерное расширение денежной массы за счёт проведения массового кредитования. При этом денежные средства для кредитования берутся не из сбережений, а выдаются от эмиссии необеспеченной валюты.

- Сокращение реального объёма национального производства, которое при более-менее стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров, работ и услуг соответствует прежнее количество денег, то есть, на единицу произведенных товаров, выполненных работ, оказанных услуг приходится больше денег.

- Монополия крупных компаний на установление цены и определение собственных издержек производства, особенно в ресурсно-добывающих отраслях производства и в сырьевых отраслях.

- Монополия профсоюзов при определении уровня зарплат.

- Рост налогов, пошлин, акцизов при более-менее стабильном уровне денежной массы.

- Снижение курса национальной валюты (особенно при большом количестве импорта в страну).

Монетаристы считают, что инфляция вызвана, в основном, денежными факторами, то есть финансовой политикой государства.

Инфляция всегда и везде является денежным феноменом.— Милтон Фридман

Причины инфляции в России

Попробуем попунктно разобрать каждую возможную причину инфляции в России. Сразу оговорюсь, мы будем искать причину повышенной инфляции, которая имеет место в данный момент, а не перманентную(условно 4%) обусловленную нынешней обще мировой экономической модель.

1. Снижение курса национальной валюты (особенно при большом количестве импорта в страну) - уже больше года курс рубля стабилен и чисто физически не может увеличивать инфляцию. Падение же курса годом ранее носит скорее V образный возврат к уровням плюс-минус 2021 года.

2. Рост налогов, пошлин, акцизов при более-менее стабильном уровне денежной массы — налоги в последнее время не повышали.

3. Монополия профсоюзов при определении уровня зарплат — тоже нет.

4. Монополия крупных компаний на установление цены и определение собственных издержек производства, особенно в ресурсно-добывающих отраслях производства и в сырьевых отраслях — есть такое, но как я говорил выше мы не будем учитывать то что фактически является нормой год от года.

5. Сокращение реального объёма национального производства, которое при более-менее стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров, работ и услуг соответствует прежнее количество денег, то есть, на единицу произведенных товаров, выполненных работ, оказанных услуг приходится больше денег — экономика худо-бедно растёт, так что этот пункт тоже мимо.

6. Чрезмерное расширение денежной массы за счёт проведения массового кредитования. При этом денежные средства для кредитования берутся не из сбережений, а выдаются от эмиссии необеспеченной валюты — казалось бы вот оно, но не соблюдаются все условия. В стране наблюдается рост депозитов и банки кредитуют граждан на деньги из этих депозитов, а не от эмиссии. Хотя, конечно по правде этот пункт влияет на инфляцию, но только благодаря следующему.

7. Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу (включение «печатного станка») сверх потребностей товарного оборота — вот и ответ о причинах роста инфляции.

Как и в 2020-2021 годов ЦБ по указанию правительства осуществлял повышенную денежную эмиссию, что привело к росту инфляции в начале 2022 года, так и сейчас в результате денежной эмиссии 2023 года мы наблюдаем рост инфляции, и ничего с этим сделать нельзя.

Деньги появляющиеся в результате денежной эмиссии ЦБ, поступают в распоряжение правительства, а те в свою очередь увеличивают государственные расходы. Деньги попадают в руки людей, они в свою очередь кладут их в банки на депозиты, а банки под эти депозиты активно кредитуют другую часть населения.

Как ЦБ планирует задушить кредитование на деньги которые оно само печатает, мне не понятно. Однако мне понятно другое, в 2024 году эмиссия денег начала резко снижаться и теперь и вовсе находится в отрицательной зоне, что благотворно(снизит) отразится на инфляции, но возникнет новая проблема: в разогнанной(уж как есть) экономике возникнет дефицит денег, что приведёт к её замедлению(снижению ВВП), но полагаю ЦБ это не особо интересует.

Итоги

С августа 2024 года, ЦБ повысил ключевую ставку с 8.5% до 18% при этом официальная инфляция выросла с 5% до 9% в годовом выражении, безусловно это можно назвать победой(нет). Полагаю что ЦБ на этом не успокоится и продолжит повышать ставку, пока экономика сама не отбалансирует уровень цен при снижении темпов денежной эмиссии.