X5 наращивает прибыль и готовится к старту торгов!

X5 опубликовал отличные финансовые результаты за 3-й квартал.

Выручка выросла на 22,9% до 978,6 млрд рублей за счет роста сопоставимых продаж и торговой площади. Скорректированная EBITDA прибавила 16,6% до 73 млрд рублей. За 9 месяцев рост составил +23,6% до 202,2 млрд рублей. Чистая прибыль в 3-ем квартале составила 35,3 млрд руб. (+19,3%), за 9 месяцев она составила 94,7 млрд руб.

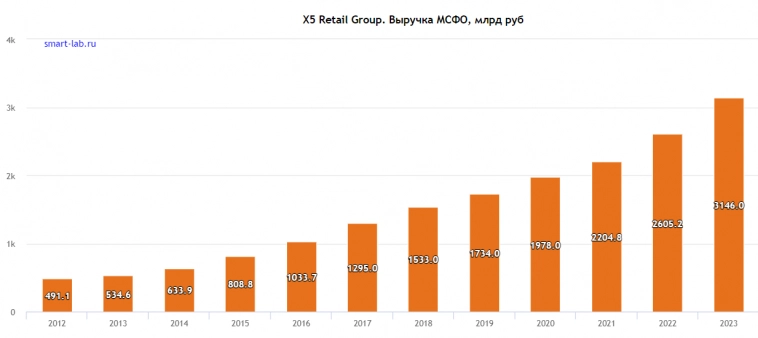

Квартальная выручка Х5 почти достигла 1 трлн рублей за квартал, в недалеком прошлом компания зарабатывала столько за год.

Операционная эффективность остается на потрясающем уровне, динамика сопоставимых продаж уже больше 10 лет находится в положительной зоне.

Несмотря на тяжелую экономическую ситуацию, особенно в части персонала и логистики, компании удалось удержать уровень валовой рентабельности, что помогло компенсировать опережающий рост стоимости труда. Темпы роста расходов на персонал стабилизировались, в 3-ем квартале они прибавили +26,1%, когда за 9 месяцев рост составил +26,5%.

Пока дело идет к тому, что по итогам 2024 года компания легко перейдет планку в 100 млрд рублей прибыли, учитывая, что в 4 квартале традиционно будет повышенный спрос в связи с новогодним ажиотажем.

Ситуация с долговой нагрузкой стабильна, соотношение Чистый долг/EBITDA составило 0,8хEBITDA. Это без учета финансовых вложений (депозиты), которые на 30.09.2024 составили 159,9 млрд рублей. Ранее компания говорила, что эти деньги будут тем или иным образом направлены в пользу акционеров.

Торги акциями Корпоративного центра Х5 начнутся 9 января, это будет уже торги акциями (а не расписками!) российской компании без инфраструктурных рисков и ограничений по выплатам дивидендов.

Не так давно менеджмент называл среднесрочные ориентиры по росту выручки компании. В 2024 году прогнозируют рост выручки на 24%-25%, в следующие 3 года средний темп роста составит 17%-18%. Будучи уже лидером рынка, Х5 планирует нарастить свою долю до 20% в ближайшие несколько лет (на 2023 год было около 15%).

Это значит, что компания не потеряла статус растущей компании и подтверждает это делом. От последней цены закрытия на Мосбирже (2800 руб. за расписку), фактические мультипликаторы следующие: EV/EBITDA = 3,2; P/E = 6,7. Выглядит очень неплохо для растущей компании, учитывая вдобавок, что ритейл обычно выступает в качестве защитного от инфляции актива.

андрей смирнов24 октября 2024, 15:282или3года в блоке продам нахер и под22 положу0

андрей смирнов24 октября 2024, 15:282или3года в блоке продам нахер и под22 положу0 Шеба Джафари25 октября 2024, 00:55хорошая бумага. еще и дивы ж будут наверно. берем!0

Шеба Джафари25 октября 2024, 00:55хорошая бумага. еще и дивы ж будут наверно. берем!0