До 26% от коллекторов! Свежие облигации: ПКБ 001Р-06 (флоатер)

У нас тут высокодоходный флоатер, и не от кого-нибудь, а от хорошо известного нам эмитента. ПКБ №1 сегодня собирает заявки на очередной займ, чтобы было на что продолжать свою общественно-полезную работу.

😎Правильно: хочешь поймать должника — надо думать, как должник! Главное, чтобы из самого ПКБ нам потом не пришлось выбивать свои деньги силой.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ФосАгро, ГТЛК, ГПБ_Финанс, АПРИ, Симпл, Альфа_Лизинг, Кокс, РусГидро, ЕвроТранс, ГТЛК, Аренза_ПРО, Акрон, Россети, Совкомбанк, ВТБ_Лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💸А теперь — почапали смотреть на новый выпуск ПКБ!

💰Эмитент: НАО «ПКБ»

👊НАО «Первое клиентское бюро» — профессиональная коллекторская организация, основанная в 2005 г. в Хабаровске. Сейчас присутствует в 330 городах России со штаб-квартирой в Москве.

ПКБ занимается приобретением (у банков) и реструктуризацией проблемной задолженности физлиц. Через дочернюю структуру оказывает коллекторские услуги по агентской схеме.

🏆ПКБ — лидер на российском рынке выбивания долгов. Компания сотрудничает более чем с 130 продавцами задолженности. По оценкам экспертов, доля ПКБ на этом специфическом рынке составляет 20%.

Между прочим, компания задумывается о проведении IPO на Мосбирже. Не «Займером» единым, как говорится.

⭐Кредитный рейтинг: A- «стабильный» от ЭкспертРА (был повышен в июле 2024).

💼Сейчас на бирже торгуется 4 выпуска облигаций компании общим начальным объемом 7 млрд ₽. На выпуски ПКБ 1Р4 и ПКБ 1Р5 делал подробные обзоры. Кстати, выпуск 1Р-02 давно есть у меня на ИИС в ВТБ.

Облигации НАО «ПКБ» на Мосбирже. Данные от 15.11.2024. Источник: сайт Мосбиржи

📊Финансовые результаты ПКБ

Я проанализировал отчет НАО «ПКБ» по МСФО за 6 мес. 2024 и выделил ключевые цифры:

✅Сборы компании за 6 мес. 2024 — 7,22 млрд ₽ (+45% год к году). Финансовые вложения составили 16,2 млрд ₽ (в 1П2023 было 11 млрд ₽ — рост на 47%).

✅Выручка в 1П2024 — 6,65 млрд ₽ (рост на 23%). Чистая прибыль — 3,66 млрд ₽ (+37% г/г). За весь 2023-й год выручка была 12,6 млрд ₽ (+50% на фоне 2022-го), чистая прибыль увеличилась сразу на 79%, до 6,5 млрд ₽. Есть все шансы превзойти результаты в этом году.

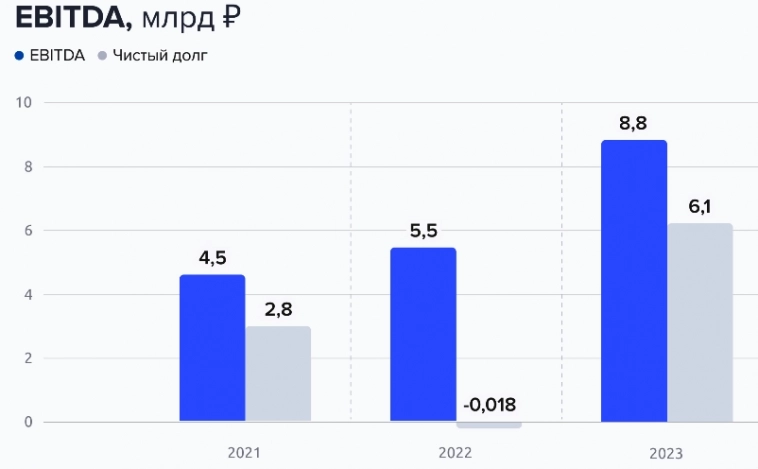

✅Показатель EBITDA cash — 5,18 млрд ₽ (+30% г/г). За весь 2023 он составил 8,8 млрд ₽ (+60% по сравнению с 2022-м). Рентабельность собственного капитала (ROE) по итогам 2023 г. — 46%. Цифры впечатляют.

Источник: данные эмитента, сервис Газпромбанк Инвестиции

✅Активы — 29 млрд ₽ (+21,6% за полгода). Собственный капитал достиг 20,9 млрд ₽ (+15,4% за полгода). Кэш на счетах резко вырос почти в 4 раза — с 748 млн ₽ на конец 2023 до 2,86 млрд ₽ по итогам 1П2024.

✅Обязательства подросли гораздо меньше: до 8,05 млрд ₽ (+4%). Долговая нагрузка по показателю Чистый долг / EBITDA LTM ниже 1х — можно сказать, что почти отсутствует. Капитал перекрывает размер чистого долга в 4 раза — моё увОжение, вот у всех бы эмитентов так!

Источник: отчет НАО «ПКБ» по МСФО за 6 мес. 2024 г.

⚙️Параметры выпуска

● Название: ПКБ-001Р-06

● Номинал: 1000 ₽

● Объем: 1 млрд ₽

● Погашение: через 3 года

● Ориентир купона: КС + 500 б.п.

● Выплаты: 12 раз в год

● Амортизация: да

● Оферта: нет

● Рейтинг: A- от ЭкспертРА

● Только для квалов: да

👉Амортизация: по 20% от номинала в даты выплат 33-37 купонов.

👉Организаторы: ИБ «Синара», БКС КИБ.

⏳Сбор заявок — 15 ноября, размещение на бирже — 20 ноября 2024.

🤔Резюме: пример всем остальным

💰Итак, ПКБ размещает флоатер объемом 1 млрд ₽ на 3 года с ежемесячными купонами, без оферты и с амортизацией в конце срока обращения.

✅Эмитент на слуху: крупнейшая коллекторская контора в РФ с долей рынка 20%. Рейтинг недавно был повышен. Планирует IPO на Мосбирже.

✅Отличные операционные показатели. Сборы компании, выручка и прибыль растут быстрыми темпами все последние годы. Это очевидно не предел — по прогнозам ЦБ, в 2024-2025 гг. ожидается рост просроченной задолженности, что обеспечит коллекторов работой.

✅Долгов почти нет. По отчету, капитал в 4 раза перекрывает чистый долг, а сумма кэша на счетах составляет 2/3 от всех краткосрочных обязательств. Давно у меня на обзоре не было эмитентов с настолько крепким финансовым здоровьем.

✅Шикарная доходность. Ориентировочный спред 500 б.п. к КС — самый высокий на данный момент в этой кредитной группе. Также радует сердце инвестора ежемесячный купон.

⛔Выпуск только для квалов. Из-за этого ликвидность может быть понижена. Если вы ещё не квал, то читайте мою инструкцию и приступайте к окваливанию.

⛔Бизнес часто называют неэтичным: слово «коллектор» в нашей стране приравнено к ругательству.

💼Вывод: интересный флоатер с отличной купонной доходностью. Компания радует финансовой устойчивостью, и многим эмитентам неплохо бы у неё поучиться. Если вы квал, вас не смущает специфика бизнеса и есть желание диверсифицировать флоатеры в портфеле — на мой взгляд, определенно стоит присмотреться.

🎯Альтернативы среди флоатеров с рейтингом А-: ВИ.ру 1Р2 (КС+350 б.п), Эталон 2Р2 (КС+300 б.п), ПКБ 1Р5, Джи Групп 2Р4 и Джи Групп 2Р5 (все — КС+300 б.п), Аэрофьюэлз 2Р3 (КС+340 б.п). Есть ещё М.Видео 1Р5 (рейтинг А, КС+425 б.п).

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 Лучшие надежные флоатеры для НЕ-КВАЛОВ (осень 2024)

📍 Подборка ЛУЧШИХ СВЕЖИХ облигаций (октябрь 2024)

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

jaśnie wielmożny pan Szczur15 ноября 2024, 09:35ну у этих щас работёнки прибавицца)))+1

jaśnie wielmożny pan Szczur15 ноября 2024, 09:35ну у этих щас работёнки прибавицца)))+1