05 июня 2014, 09:18

Динамика месячного аукциона торговцев волатильностью RTSVX

Так как у меня нет динамики изменений (хотя бы дневных графиков) подразумеваемой волатильности на фьючерс индекс РТС, что бы быть более точным при анализе данных по волатильности. То для изучения того, как менялась исторически волатильность, будем использовать для анализа индекс RTSVX.

Может торговцы опционами, исходя из своих гипер-тэта-дельта пространств, сообщат, подтверждается ли полученная динамика, так ли это?

Возможно, им это и не нужно знать, ведь их совершенно не волнует, куда пойдет цена, и они её уже продали на месяц вперед.

Так же будем нумеровать торговые дни месяца от начала месяца последовательно с 1 до 23. Период анализа данных с 2009 по 2013 год.

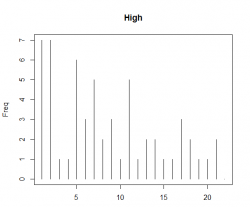

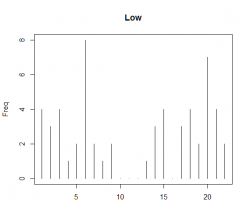

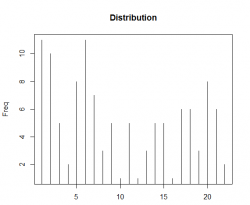

Из дневных данных RTSVX, посмотрим на распределение экстремумов по дням месяца.

Максимумы –

Минимумы –

Экстремумы (суммарно, макс + мин) –

По этим данным видно, что

- первая половина торгового месяца в основном характеризуется высокой волатильностью. Пики в начале месяца (1,2 и 5-7), далее максимумы были образованы реже,

- минимумы разделились на 2 интервала, до 10 дня и после 13 дня,

- большой всплеск минимумов в 6 и 20 день.

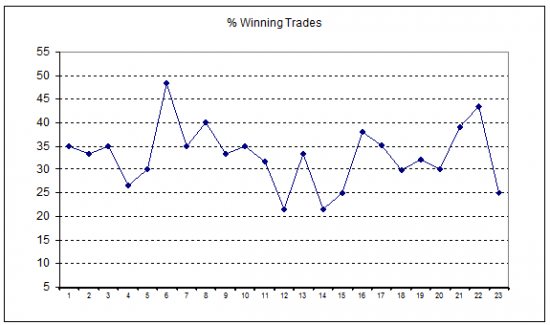

Если условно торговать RTSVX только по определенным дням, то распределение соотношения %Win/Loss выглядит следующим образом:

Значения болтаются около 35% – волатильность часто снижается. Что бы часто снижаться, нужно иногда резко подскакивать.

Продавцы волатильности не зря её продают постоянно. Те, кто работают по трендовым стратегиям, увидев цифру 70% и выше, понимают, что это хорошее смещение вероятности, особенно LTCM и Нассим Талеб.

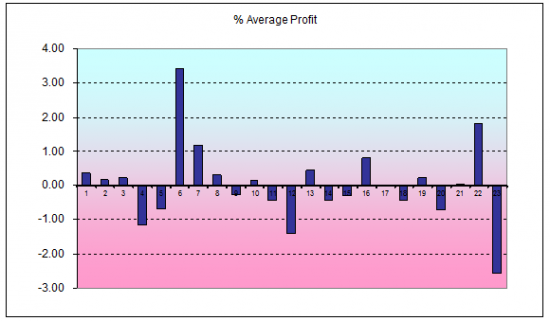

Среднее движение в процентах (RTSVX):

Отрицательные значения сообщают о частом снижении волатильности в такие дни, положительные – о росте волатильности.

День 12 часто приходится на экспирацию, можно увидеть, что периодом снижения волатильности является середина месяца (11, 12 и 14 день) и окончание месяца – 20 день (по графику минимумов), если не возникают резкие движения на базовом активе fRTS.

Дни 21-23 лучше объединить, на них приходится общее число 41, 23 и 8 дней, сооответственно, на остальных было по 60 дней, чтобы было выровнять число дней, тогда тоже можно считать снижением эти дни.

Выглядит противоречиво 6 день торгов, по графику минимумов он обозначился как частый минимум волатильности месяца, а по динамике среднего движения в процентах как частый рост волатильности. Похоже на резкий отскок после образования минимума, или просто случайность, в ней нет причины.

Может ещё что-нибудь есть, провел анализ совместно для сравнения с поведением других фьючерсов в течение месяца – fRTS и Si.

Т.о. волатильность:

— как правило, снижается – 65% (win-loss 35%),

— часто образовывала максимумы в 1, 2, 5, 7 и 11 (перед экспирацией) день,

— часто снижается в 4, 5, 6 (минимум) день, дни экспирации и уходит вниз, формируя в 20 день минимум,

— увеличивалась 6, 7 день.

Данные посты – мини-отчет по сезонной месячной активности на ликвидных инструментах Срочного рынка MOEX, как один из способов проверить, не отставили ли следы деятельности по времени трейдера крупного таймфрейма, и нет ли моментов, когда они активно заходят и выходят из рынка?

Естественно, никто специально не ждет дней с определенным порядковым номером (исключение — торговцы опционами). Для меня это скорее модель, способ посмотреть на рынок по-другому, узнать есть ли смещение вероятности в этом броуновском обмене капитала.

Пора на фарт-лабе заводить помимо финансового словаря, ещё и словарь финансовой эзотерики. Туда добавить вышеупомянутый перл, а ещё недавно был термин «захват ликвидности». Ну и модели гусева типа ガチョウのお尻.

Да, обратили внимание на очень важную деталь

не скажу что специально изучал вопрос, но по моим ощущениям за 3-5 дней до экспиры(особенно квартальной) всегда происходит какой-то недетский движ!

т.е. продажи лучше закрыть перед этим и иногда даж перевернуться в покупку несмотря на максимальную тэту в эти дни.

как-то так…

Когда визуально оцениваю по РТС, середина месяца, как правило формируется вершины, стата по РТС тоже об этом говорит(14 день например).

В случае эксессов (как в марте) конечно дело обстоит наоборот.