Кривая волатильности и ее влияние на выбор опционной позиции.

Обычно, думая какую позицию инициировать, народ рассуждает так: думаю, что вола упадет, и индекс будет торговаться в таком-то диапазоне, продам-ка я «железный кондор». Или так: прогнозирую, что на момент погашения индекс будет около определенной цены, и волатильность не изменится, продам я «железную бабочку». И это, в принципе, правильно и объяснимо. На это сделан акцент в популярных опционных книгах. Но есть еще один момент, который сильно важен при выборе позиции, и про который не очень много рассказывают для начинающих опционщиков. Да и не все продвинутые опционщики обращают свое внимание на это.

Этот момент — форма кривой волатильности.

Как пишут в книгах? При падении фондового рынка подразумеваемая волатильность растет, а при росте — падает. Но вместе с изменением уровня волатильности может изменяться и форма ее кривой.

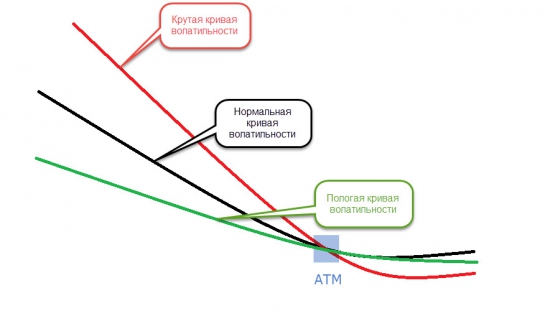

У любого индекса, любой акции, любого актива существует собственная нормальная форма кривой волатильности. Но в моменты высокой или низкой волатильности форма кривой волатильности может становиться более крутой или более пологой.

Вспоминая свойство подразумеваемой волатильности возвращаться к своему среднему значению, должно быть понятно, что если кривая волатильности стала крутой, то более вероятно, что она вернется в нормальное состояние, чем станет еще более крутой. Аналогично, и с пологой кривой волатильности.

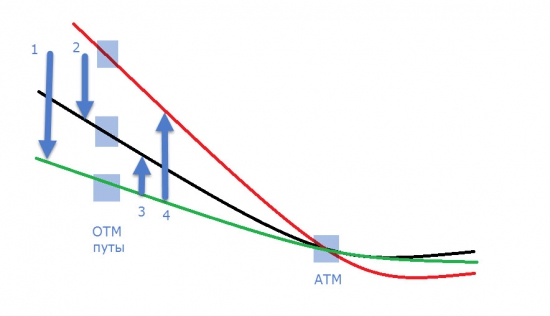

Рассмотрим 4 случая продажи «железной АТМ бабочки». Причем будем рассматривать сторону путов, так как путы, обычно, имеют большее значение, чем коллы. АТМ волатильность, для простоты рассуждений, останется постоянной.

Продолжение — на моем сайте optionsoffice.ru

А вам без зазывания на другой сайт, все-таки слабо! )

Конечно, свой сайт лучше, там Я делаю все как МНЕ надо. Там много инфы без регистрации, а дальше человек сам может сделать вывод: регистрироваться или нет.

чё накинулись то я не понял, как будто денег с них попросили