Activists vs Index Fund: Bill Ackman view

Dear Shareholder

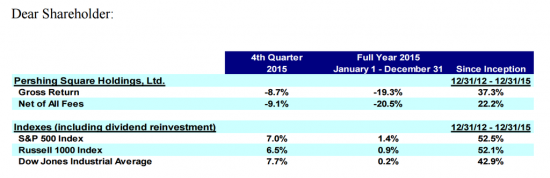

2015 is a year we will never forget.

Именно так начинается письмо Билла Акмана своим инвесторам с отчетом за 2015 год. Таблица доходности фонда Pershing Square, водруженная на заглавную страницу, полностью оправдывает такое начало. Не каждый год и не каждый фонд делает своим инвесторам -20% годовых.

Вглядываясь в цифры, невольно вспоминается сцена из Wall Street2, где один из топов ведущего инвестбанка спрашивает у своих коллег на совещании в Федрезерве в 2009 году:

«Как мы объясним конгрессу и людям, что те, чья работа заключается в том, чтобы грести деньги лопатой, потеряли 600 млрд. долларов».

Многие слышали историю с VRX и еще несколькими неудачными вложениями Акмана, поэтому я опущу детали, оставив их для комментариев более осведомленных и разбирающихся коллег ( удивлен как Иван еще не прошелся по Биллу, ведь неделю письмо лежит))) http://smart-lab.ru/blog/292985.php).

Мне же из письма запомнились две темы, одной из которой посвящено более половины отчета.

Первая касается того, что при выборе акций фонд не учитывал, кто на момент покупки владеет или будет владеть акций. Оказалось, зря. Хедж-фонды, активные фонды и игроки, которые «дублируют» портфели могут и оказывают влияние на цену акции при значительных движениях актива или рынка, несмотря на внутреннюю стоимость. Пример,

Air Products (SP, 5th most hedge-fund-owned stock) -9%,

прямой конкурент Praxair (SP, 8th lowest hedge-fund-owned stock) -4%

И вторая, это Index Fund, они же ETF

Еще летом, упрямый Carl Icahn на конференции CNBC устроил дебаты с Larry Fink (BlackRock) по поводу резкого движения в HY bond. Суть обвинений Icahn сводилась к тому, что широкому потребителю BlackRock продает продукт (FTE на бонды в данном случае), который в какой-то момент может не иметь ликвидности.

«They sell liquidity. There is no liquidity. That's what's going to blow this up»

С деталями можете ознакомится тут

www.cnbc.com/2015/07/15/icahn-blames-blackrock-for-bond-market-volatility.html

www.zerohedge.com/news/2015-07-16/icahn-vs-fink-wall-street-legends-clash-over-dangerous-etfs

Акман продолжил в своем письме рассуждать о влиянии ETF на рынок и не только. Ведь на эти институты совместного инвестирования в прошлом году пришлось около 20% всех денег, вложенных в рынок. Если вы посмотрите на наибольших стейкхолдеров корпоративной Америке, то в большинстве акций в топ-три держателей акций вы увидите Vanguard, Blackrock или State Street.

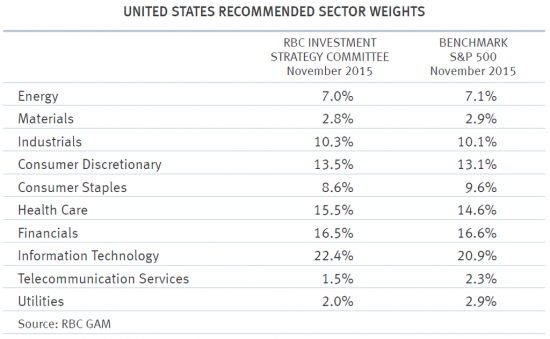

ETF суть пассивного инвестирования, так сказать «one way bet», привлекает инвесторов как низкими издержками, отсутствием порога входа, так и динамикой доходности, которая обыгрывает активное управление. Успех и развитие таких фондов делает их зачастую бенчмарками для активных инвестиций, что еще больше заставляет капитал быть «ближе к индексу». Ведь риск вывода активов из активно управлящего фонда напрямую связан с дисперсией его портфеля относительно бенчмарка. Это, в свою очередь, заставляет активных менеджеров быть аллокированными (allocation assets) как можно ближе к индексу, путем несущественного уменьшения/увеличения весов активов.

Например вот так выглядит рекомендация RBC на 2016 год

Посмотрите на отклонения!

Корпоративное управление

И чем больше в ETF идет приток денег, тем больше он приобретает акций и тем самым обретает все больший вес в «голосующем» капитале.

И тут мы можем наблюдать вполне объяснимый конфликт интересов.

С одной стороны, основная забота фонда — привлекать активы под свое управление, обеспечивать качественный трек индекса или актива при этом предлагая все более низкие издержки для потребителя.

С другой стороны — как ETF может качественно и правильно управлять компаниями, где он является акционером, если таких в его портфеле — несколько тысяч. Представьте себе 20 000 предложений по голосованию, которые ваш фонд получил в феврале, марте и должен по ним проголосовать в мае. И при всем это вы не читали годового отчета, не общались с правлением и вообще, мало имеете представления о той отрасли, в которой специализируется предприятие.

Как ваша главная цель — низкие издержки может согласовываться с развитием и содержанием структуры, которая будет отвечать за корпоративное управление. Будете ли вы нанимать работников и тратить на это временные и другие ресурсы? Сколько это будет стоит и какое качество управления вы можете предложить?

Акман предполагает, что если тенденция по увеличению inflow в индексные фонды будет продолжатся, то в скором будущем Корпоративную Америку будут контролировать несколько огромных фондов с пассивной стратегией к корпоративному управлению, которая сделает невозможным влиять на корпорацию активным стейкхолдерам (которые заинтересованы в улучшении компании). Можно посмотреть на Японию, где подобная кросс-корпоративная структура собственности (keiretsu) привела к экономическому отставанию страны и корпораций.

Вопрос оценки стоимости

Большая угроза для индексных фондов в будущем может исходить из-за снижения абсолютного дохода и показателей доходности, хуже активного менеджмента. Проблема в аллокации активов без соответствующей оценки (valuation) усугубляется тем фактом, что многие популярные индексы — market cap weighted. Это означает, что чем больше капитализация компании, тем большую долю в индексе она занимает (фишка 2015 года на рынке — FANG vs SPX). Другими словами, чем больше цена акций растет, тем больше долю в индексе получает, и тем больше акций фонд должен приобрести. В то время как value инвестор покупает акцию дешевле, фонды покупают все более дорожающий актив. Таким образом, мы получаем momentum investing в чистом виде.

Акман заявляет, что аксиомой рынка до сих пор была та, которая гласит что движения капитала влияют на рыночную цену на коротком тайм-фрейме, а правильная оценка управляет ценой на длинном промежутке времени. Как результат, крупные и растущие inflows в индексные фонды + политика аллокации в активы на основе market cap weighted завышают справедливые оценки акций и сокращают дальнейший потенциал роста.

Задавая вопрос, а находимся ли мы в пузыре Индексных фондов сегодня, вспоминает события давно минувших дней — Дот Комм 2000, проводя параллели между ETF и технологическими акциями.

И предлагает подумать подумать надо созданием индексных фондов, куда войдут активы, которые не входят в индексные фонды (прошу прощенья за тафтологию))). Так называемые index funds of under-indexed stocks.

П.С.

Вообщем, я нахожу такие идеи здравыми и интересными для рассуждений и обсуждений.

Если найдутся желающие, прошу комментировать.

А если кто-то поделится своими взглядами на стратегии с использованием связки ETF-акция, вообще будет замечательно.

Оригинал письма

assets.pershingsquareholdings.com/2014/09/Pershing-Square-2015-Annual-Letter-PSH-January-26-2016.pdf

Для тех, кто не совсем знаком с ETF, для более адекватного восприятия нижеизложенного материала рекомендую краткий ролик (6 мин. англ.)

youtu.be/frhETwLl-xQ

вот бля взяли моду cash flow, «поделится своими view» и вся херня

shortillo, Замечание справедливое. Согласен в части «поделится своими взглядами» view не к месту. Не согласен в части распространенных спец.терминов (как то inflows, value, momentum). Кроме того, не претендую на идеально сверстанный, массовый продукт для глянца. Мне важнее суть, чем форма. А если каждый раз переводить ETF как свободно обращающийся на бирже индексный фонд открытого типа, ни мне, ни читателю, будет не интересно.

Для примера

Сипи500 на первом месте аппл был с 4% веса из 100%, и каждый новый товарищ покупающий индекс на 4% покупает перегретые активы.

ММВБ. Если убрать Газпром и Сбер из индекса будет не индекс а ракета. Правда эта ракета бы сейчас вниз начала лететь из-за Новатэка Магнита и ГМК, а ведь в их отчетах все сильнее и сильнее увеличивается разница между оборотными активами относительно обязательств и не чего летим вверх, берем в долг и платим дивы. И таких шедевров переоцененных масса.

Мне только не хватает оконечных выводов.

Присутствие огромных средств и колоссальной доли акций в нескольких индексных фондах может привести к совершенному шторму на рынке. Потому что при продажах окажется, что продавать вообще некому, то есть вообще.

Ну, и второй момент, поднятый Акманом. Хочется рассмотреть в иной плоскости. Он пишет о том, что, покупая индекс и сокращая издержки, индексные фонды не могут оценивать стоимость компании, её внутреннюю стоимость. Не могут участвовать в управлении полноценно.

Я бы с другой стороны зашел. Зато могут участвовать в управлении руководители этих 3-4 крупнейших управляшек в ЛИЧНЫХ целях. Такая вот коррупция, которой как бы нет и быть не может. Но, я уверен, она есть и может привести к очень большим патологиям.

SergeyJu, касательно идеального шторма, старик то летом оказался прав (я про Карла и его теории про продажу ликвидности где ее нет)

Вот график ETF который трейлит мусорные / высокодоходные (HY bonds) облигации и тема декабря с проливом. Выход из фонда огромный, а ликвидности, я так понимаю, не хватило. Что усугубило движение базового актива (ИМХО).

По поводу коррупции — интересная версия. Я конечно не представляю, чтобы глава BlackRock принимал «решал» с вариантами и чеками, но… все может быть)))