Первые дни в режиме Т+2, полет нормальный

5 сентября Санкт-Петербургская биржа вместе со всем Американским рынком перешла на режим расчета Т+2 по сделкам с иностранными ценными бумагами. Сегодня, 7 сентября, осуществляются поставки по сделкам, совершенным 1 сентября (в режиме Т+3) и 5 сентября (в режиме Т+2). Успешный и безболезненный для американского рынка переход был результатом многолетней подготовки. Для российских инвесторов смена режима расчета также стала неощутимой.

Российский финансовый рынок перешел на режим ведения расчетов Т+2 в 2013 году, заменив им ранее существовавший режим Т+0. Целью перехода было приведение российской биржевой системы к мировым стандартам и повышение ликвидности инструментов. Американские и европейские рынки ценных бумаг, с более длительной историей существования и более высокой ликвидностью, проделали этот путь в обратном направлении.

XVII — XVIII век: первые биржи

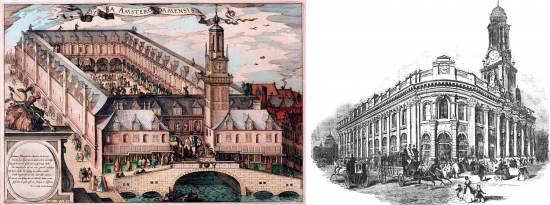

Первые товарные биржевые площадки стали появляться на просторах современной Европы начиная с XII века. Там же начали входить в обращения векселя и государственные долговые облигации. В 1601-02 годах в Амстердаме появилась первая фондовая биржа. Идея выпуска акций для финансирования собственной деятельности пришла в голову основателям голландской Ост-Индийской компании. Для этих целей Амстердамский городской совет даже принял решение построить отдельное здание фондовой биржи, которое было завершено в 1611 году. С 1621 к акциям Ост-Индийской добавились акции Вест-Индийской компании. Именно здесь акционерам начали выплачиваться дивиденды, а также были выпущены первые корпоративные облигации.

В конце XVII века, взошедший на Английский престол Вильгельм III, горит желанием пополнить бюджет ослабленной войнами страны. В 1693 году он налаживает выпуск первых государственных облигаций. Вскоре многие крупные акционерные дома Англии следуют этому примеру, начиная продавать свои акции широкой публике. Что интересно, самих маклеров и акционеров, которые не принадлежали к аристократическому классу, на территорию Королевской биржи не пускали, а взаимодействовать было надо. Тогда, в 1698 году, были опубликованы первые списки цен на акции. Этот год Лондонская фондовая биржа считает датой своего основания (хотя юридически ее статус был закреплен только в 1810 году).

В начале XVIII биржевая торговля фондовые операции впервые начинают пересекать национальные границы. Во многом благодаря общему для Англии и Нидерландов королю Вильгельму III, Амстердамская и Лондонская фондовые биржи быстро налаживают тяговые связи. В этот момент был установлен первый режим отложенного расчета, который был равен 14 дням. Именно столько времени требовалось курьеру для физической доставки корреспонденции между фондовыми биржами.

XX век: глобализация

Официально уйти от Т+14 фондовому рынку удалось только спустя почти 3 века. Начиная с 1970-хх годов биржевая система переживает активный виток развития, значительно расширяется ассортимент производных инструментов. Рынки фьючерсов, опционов и свопов за пару десятилетий догоняют и обгоняют сырьевые по объему оборотных денежных средств, и всё это на фоне мировой глобализации. Фондовый рынок отвечает на это логичным сокращением сроков расчетов и переходит на Т+5.

В середине 90-хх Комиссия по ценным бумагам и биржам (США) приняла решение об очередном сокращении срока расчетов. Объемы торгов сильно возросли, цены стали резко колебаться, и все чаще резко падать. При таких условиях неурегулированные сделки представляют серьезный финансовый риск. Чем дольше период от исполнения сделки, тем больше риск того, что инвесторы, потерпевшие убытки станут неплатежеспособны в принципе. Поэтому переход на Т+3 стал одним из механизмов укрепления финансовых рынков в период стресса.

XXI век: что дальше?

В 2014 значительная часть фондовых площадок Европейского союза перешла на двухдневный режим отложенного расчета по торгам. В этом же году американский фондовый рынок начал подготовку к аналогичному переходу. Был сформирован специальный комитет (T2 Settlement Industry Steering Committee) и несколько рабочих групп.

Официальная дата перехода американского биржевого рынка на T+2 – 5 сентября 2017 – была объявлена еще в прошлом 2016 году. В документах комитета говорится, что сокращение цикла расчетов на американском фондовом рынке до T+2 поможет уменьшить операционные и системные риски благодаря сокращению времени взаимодействия между сторонами, контрагентами и клиринговыми центрами.

Теперь аналитики рассуждают о том, какие дальнейшие изменения нам стоит ожидать. По заявлениям членов Комиссия по ценным бумагам и биржам переход на T+2 – это те минимальные изменения, которые уже невозможно было откладывать. Следующими шагами будет переход на расчеты через один рабочий день, а может быть и T+0.

Как мы видим, иностранные рынки стремятся к тому, от чего российская финансовая система поспешила отказаться. У Т+0 есть свои плюсы и минусы, как Вы считаете?