Сургутнефтегаз ап и чем он так хорош

Многие ассоциируют привилегированные акции Сургутнефтегаза исключительно с валютой, так как у компании более $40 млрд в виде Кэша и депозитов. Рассмотрим статьи, за счет которых формируется чистая прибыль компании и спрогнозируем дивидендную доходность на 2018 год. Их всего три:

- Валютная переоценка кубышки

- Процентные доходы

- Операционная прибыль (по сути сам бизнес)

Итак, валютная подушка компании, как все знают, громадная и находится преимущественно в долларах. Поскольку паре USD/RUB не стоит на месте, рублевая оценка кубышки меняется в большую или меньшую сторону. +-1 рубль по USD/RUB дает нефтянику 35 млрд рублей прибыли/убытка соответственно. В пересчете на дивдоходность это эквивалентно 1% дивдоходности. С начала года бакс вырос на 6 рублей, это значит, что на текущий момент в копилку уже можно занести 210 млрд рублей или 6% дивдоходности (по текущей цене префов). Кто сказал, что доллар не поползет выше?

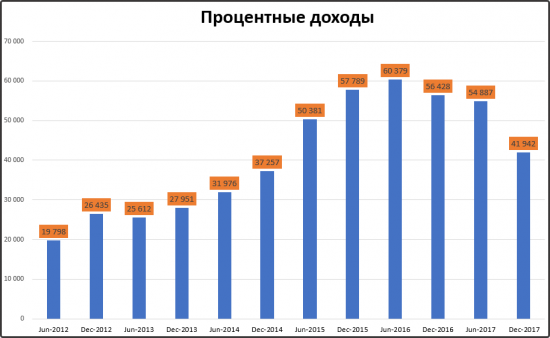

Второй фактор в лице процентных доходов стабилен, зависит от того, сколько средств у компании и какие процентные ставки. Первая составляющая растет относительно неплохими темпами.

Ставки, как мы знаем, падали в последние годы, но вряд ли продолжат двигаться вниз в ближайшее время. За 2015 и 2016 года процентные доходы давали более 100 млрд рублей, но в прошлом году показатель сократился, составив 97 млрд рублей. За второй квартал было получено чуть более 42 млрд рублей. Будем считать, что в следующем году данная статья принесет нам 80 млрд рублей. При этом мы специально не берем во внимание, что вырос сам доллар (проценты-то долларовые)!

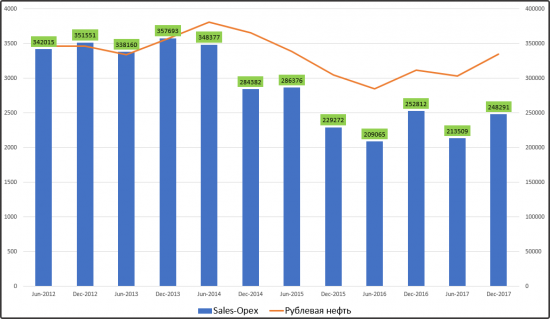

Теперь перейдем к самом интересному. Бизнес компании. Инвесторы совсем забывают, что компания прибыльная. Для того, чтобы спрогнозировать прибыль от операционной деятельности нужно по факту взять в расчет продажи Сургутнефтегаза, экспортные пошлины и операционные расходы (что по сути есть НДПИ). Главный ориентир — цены на рублевую нефть. Из-за налогового маневра в последние годы экспортные пошлины снижались, и выручка слабо коррелировала с сырьем. Однако, Brent имела более чем 80%-ную корреляцию с продажами и такую же корреляцию с разницей между продажами и операционными расходами (график ниже). Согласно статистике, рост рублевой нефти на 1 рубль приводит к увеличению прибыли примерно на 100 млн рублей. Так как рублевая Brent стрельнула к 4800 (будем считать, что лишь на 1000 рублей, хотя это не так), получается, что Sales-Opex в 2018 году можно прогнозировать в районе 670 млрд.

Остается посмотреть, какова ситуация с экспортными пошлинами. Данные по ним публикуются на ежемесячной основе. В среднем показатель двигался в последние месяцы как и Brent, и неприятных сюрпризов тут не ждем. Если брать текущие темпы, то получается, что экспортные пошлины отнимут порядка 270 млрд рублей.

Итого операционная прибыль в 2018 году может составить 670(Sales-Opex)-270(пошлины)=400 млрд рублей. Конечно, надо учитывать возможные отклонения, но если даже взять пошлины не в 270 млрд, а 300 млрд, а Sales-Opex снизить до 600 млрд, получится 300 млрд рублей. Мы будем удивлены, если операционная прибыль будет ниже 320-330 млрд рублей.

Получается, что если не считать валютной переоценки, прибыль от основной деятельности и процентных доходов может быть легко более 400 млрд. Это 3 рубля дивидендов! Учитывая дивы за 2017 год, которые акционеры получат очень скоро, выходит форвардная дивдоходность в 10%. Эмитент, который считают тихой гаванью, дает 10% дивдоходности за счет основной деятельности и процентов! Если считать колебания доллара, то при текущем курсе выходит 4,5 рубля! Можно задаться вопросом, по какой причине бумаге идти к 27 рублям? Паника? Иного ответа мы не нашли. В любом случае это будет повод усредниться, так как обычно волнения сопровождаются снижением национальной валюты.

Какие риски? Падение доллара. Но в него не особо пока поверить сложно. Была еще статья в Bloomberg про то, что Сургутнефтегаз могут покарать как Русал, но США действует скорее точечно, и почему казнь нефтяника должна настать именно сейчас? Звучит нелогично. На носу еще и встреча Путина с Трампом, поэтому этот риск не актуален.

Минус инвестиции в том, что после ослабления рубля идет его укрепление. И после благоприятного 2014 и 2015 гг настает угрюмый 2016 год. Однако, раз основной бизнес + проценты должны давать 10% дивдоходности при консервативных расчетах, то 40-45 рублей по префам выглядят обоснованно. Ждем отчета за первое полугодие! Напоследок отметим, что инвесторы могут начать проявлять активность ближе к концу года дабы быть более или не менее уверенными в курсе валют.

По технике кстати картина неплохая - вышли из треугольника наверх. Но в данном случае это скорее приятное дополнение, не более.

Больше аналитики можно увидеть по данной ссылке!

Подписывайтесь в нашу группу Вконтакте! https://vk.com/digomiinvestments

sgluhov20 июня 2018, 17:16единственно что тут имеет смысл торговать это разницу между SI и префами сургута.0

sgluhov20 июня 2018, 17:16единственно что тут имеет смысл торговать это разницу между SI и префами сургута.0 Иван Иванов20 июня 2018, 17:21А как бакс покатится он быстро слетит.0

Иван Иванов20 июня 2018, 17:21А как бакс покатится он быстро слетит.0 Warren Warren20 июня 2018, 17:33Хороший анализ, сам недавно тоже считал их. Тоже думаю, что 40 рублей в ноябре 2018 будет, купил нормальную порцию по 28,5.+1

Warren Warren20 июня 2018, 17:33Хороший анализ, сам недавно тоже считал их. Тоже думаю, что 40 рублей в ноябре 2018 будет, купил нормальную порцию по 28,5.+1 Warren Warren20 июня 2018, 18:10TradeRRR, думаю после отчета за 1П2018 все поймут размер див в 4,5 рубля и будут тарить до 40.+1

Warren Warren20 июня 2018, 18:10TradeRRR, думаю после отчета за 1П2018 все поймут размер див в 4,5 рубля и будут тарить до 40.+1

Илюха-перехай20 июня 2018, 21:01Пока сурп не растет, т.к текущие дивы незначительны, а наши «инвесторы» дальше одного месяца не смотрят. Но ситуация изменится после дивотсечек!+1

Илюха-перехай20 июня 2018, 21:01Пока сурп не растет, т.к текущие дивы незначительны, а наши «инвесторы» дальше одного месяца не смотрят. Но ситуация изменится после дивотсечек!+1 Миха Баффетович21 июня 2018, 00:13Это верно при ещё одном дополнительном условии — что нефть не упадёт.0

Миха Баффетович21 июня 2018, 00:13Это верно при ещё одном дополнительном условии — что нефть не упадёт.0 monko21 июня 2018, 09:44наш рынок это что то с чем то. дают зарабатывать.0

monko21 июня 2018, 09:44наш рынок это что то с чем то. дают зарабатывать.0