Апдейт модели LQI за Июль'18 - 10+% годовых в $$$ не слезая с дивана!

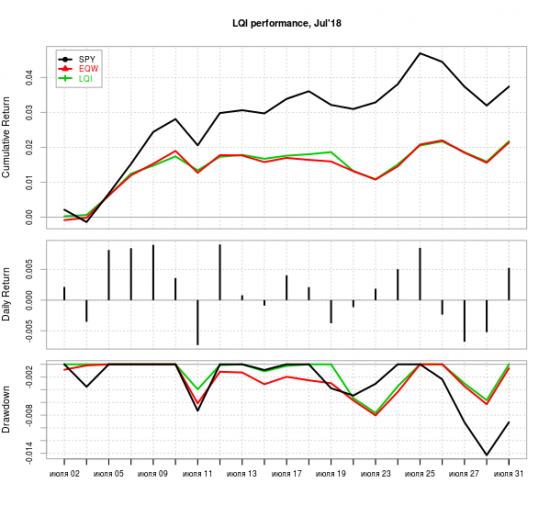

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за июль (результаты за прошлый месяц: smart-lab.ru/blog/479841.php). В июле продолжился классический рынок поздней фазы экономического цикла, модель четвертый месяц подряд отстала SPY, однако перформила наравне со своим основным бенчмарком — EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.062 1.77

XLP 0.000 3.96

XLE 0.079 1.46

XLF 0.151 5.11

XLV 0.088 6.55

XLI 0.050 7.37

XLB 0.072 2.79

XLK 0.057 2.09

XLU 0.111 1.73

IYZ 0.000 0.18

VNQ 0.091 0.68

SHY 0.000 -0.06

TLT 0.239 -1.44

GLD 0.000 -2.26

Корреляция между весами и ретурнами положительная — 0.014, однако за счет того, что модель держала примерно половину капитала в защитных активах и секторах — догнать SPY так и не удалось: +2.17% LQI vs +3.74% SPY vs. +2.14% EQW. В терминах максимальной просадки в течение месяца модель существенно лучше SPY и наравне с EQW: 0.8% у модели vs. 1.4% SPY vs. 0.8% EQW.

Вот позиции модели на начало августа (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.138

XLP 0.155

XLE 0.097

XLF 0.200

XLV 0.000

XLI 0.000

XLB 0.000

XLK 0.000

XLU 0.075

IYZ 0.000

VNQ 0.099

SHY 0.000

TLT 0.236

GLD 0.000

Модель в очередной раз приготовилась к «жаркому» августу: окончательно вышла из всех секторов, ориентированных на рост (XLI, XLK) и «налегла» на защитные активы (кроме золота, из которого она вышла еще в предыдущем месяце, и правильно сделала). Учитывая динамику последней недели — такие решения выглядят логичными, во второй половине месяца модель начала аутперформить SPY.

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.