Several charts as a food for thought (краткий обзор происходящего на глобальных рынках)

- 1. Фондовый рынок(глобальный).

Мировой сводный фондовый индекс (если бы год закончился сегодня) показал бы худшую динамику начиная с 2011 года. Даже 2015 год не был таким брутальным.

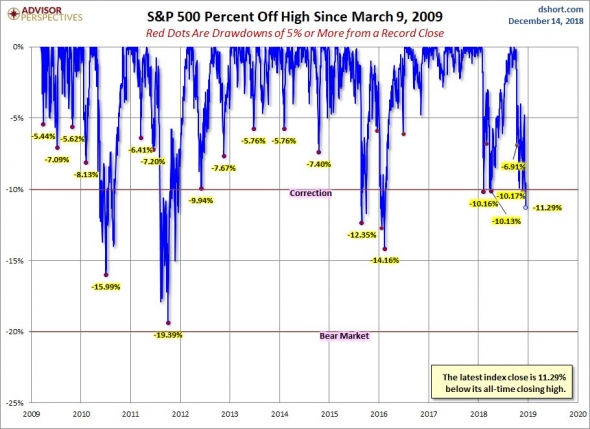

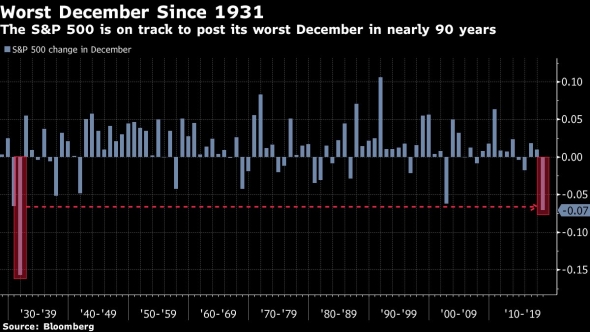

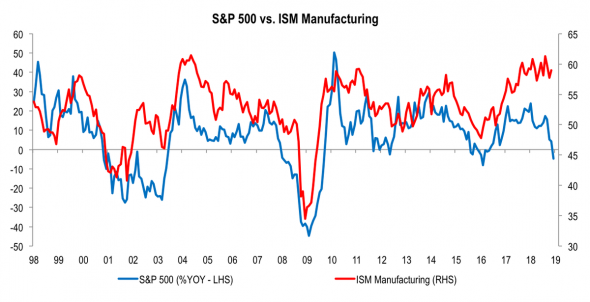

2. Американский фондовый рынок.

Худший декабрь за 90 лет.

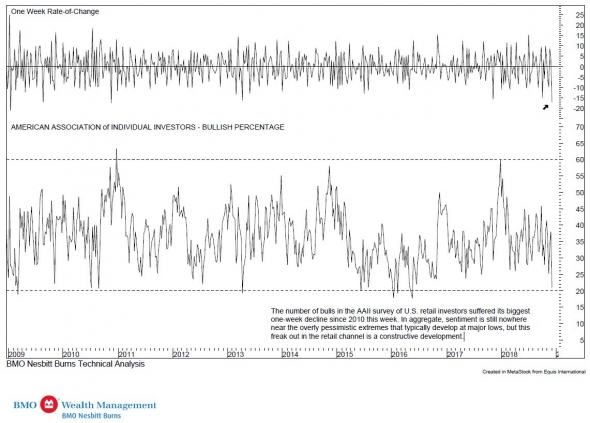

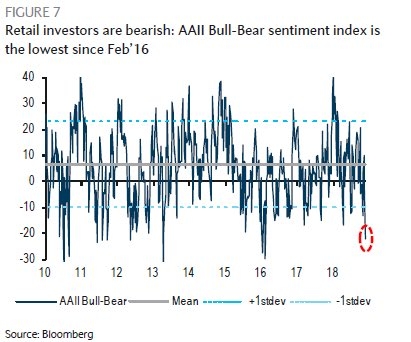

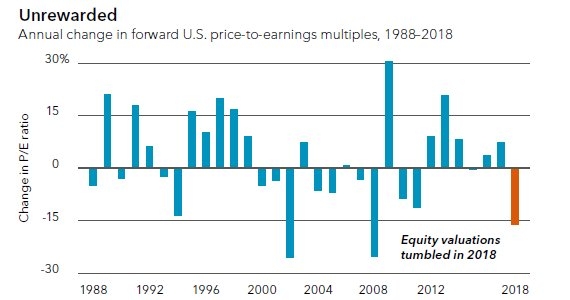

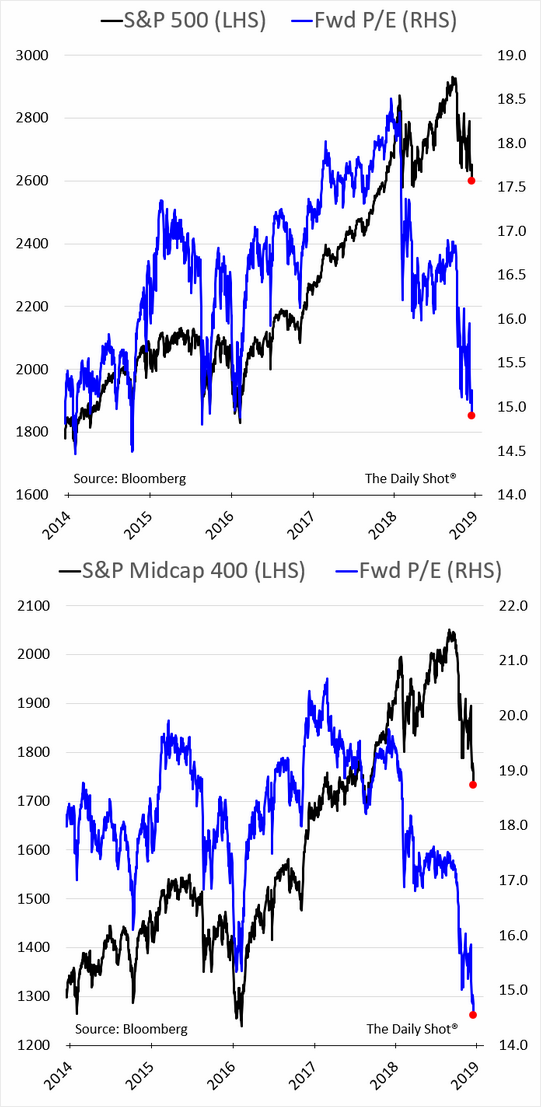

Самое сильное сокращение мультипликатора P/E после 2008 года. Оценки американских акций вернулись на уровни февраля 2016 года. Сентимент среди розничных инвесторов близок к уровням капитуляции начала 2016 года.

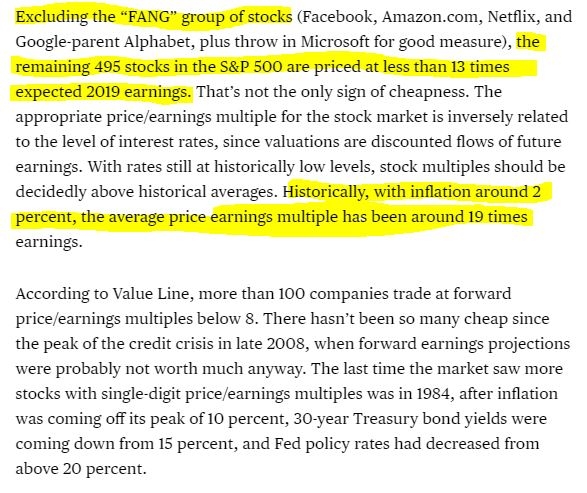

Если исключить из американского фондового индекса S&P 500 акции FANG, то P/E и вовсе будет равен 13.

Американский фондовый рынок на пороге первого отрицательного прироста с 2008 года (если год закроется ниже 2600 пунктов).

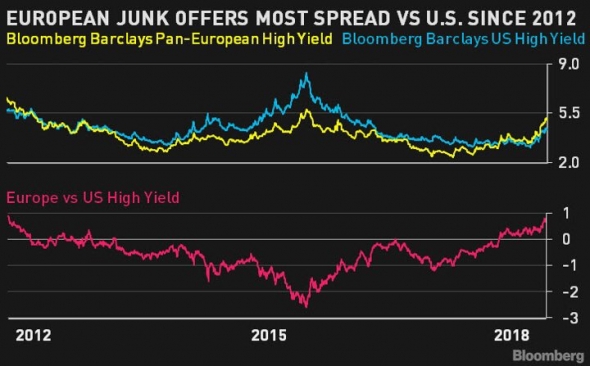

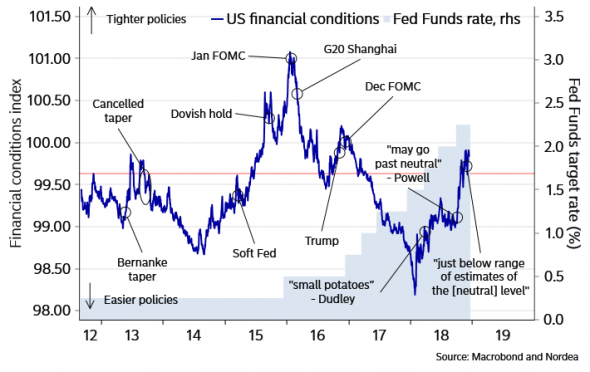

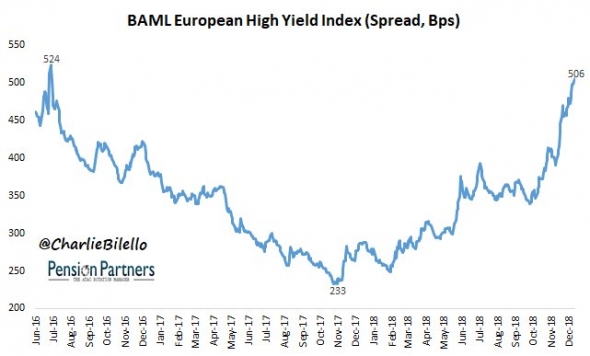

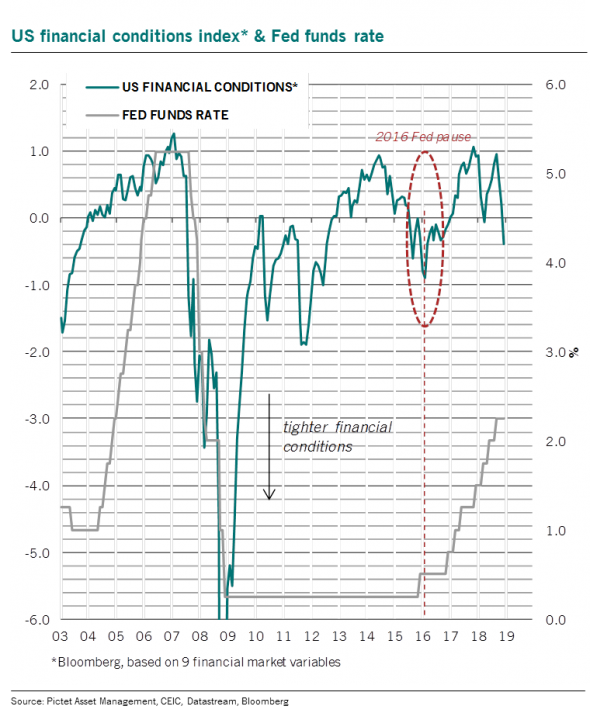

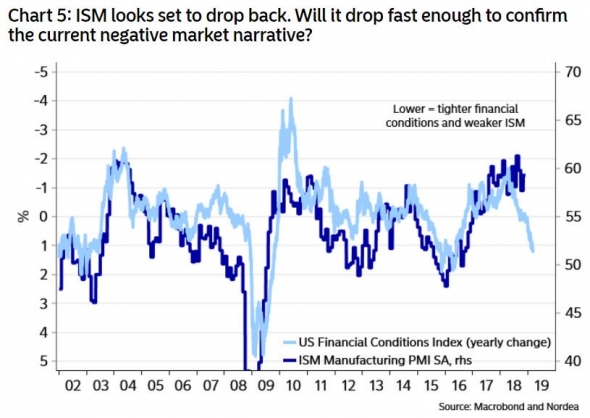

3. Финансовые условия и кредитный рынок.

Значительное ухудшение финансовых условий за последние 2 месяца. Особенно в еврозоне, где доходность высокодоходных эмитентов превысила доходность аналогичных долларовых бумаг. Рынок напуган замедлением европейской экономики.

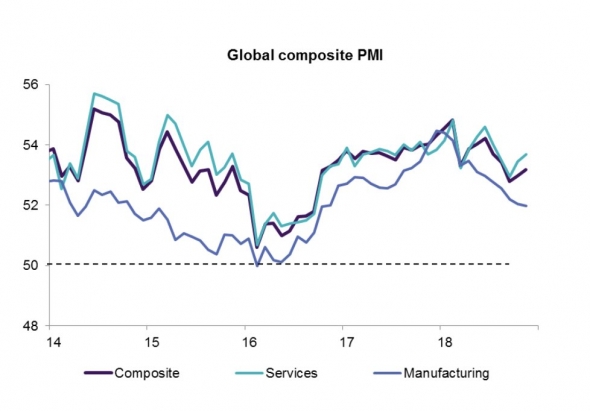

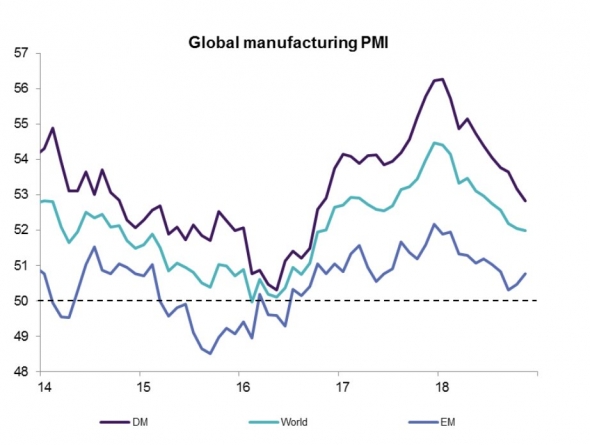

4. Состояние мировой экономики.

Тревожно, но все-таки далеко не так пессимистично, как в 2015 и 2016 годах.

5. Доллар и рынок ставок.

Участники рынка радикально пересмотрели свой взгляд на цикл ФРС. Еще в октябре рынок ждал почти 3-х повышений ставки в 2019 году. Сейчас рынок на 100% уверен только в повышении ставки на ближайшем заседании на этой неделе и не ждет ни одного повышения в следующие 2 года.

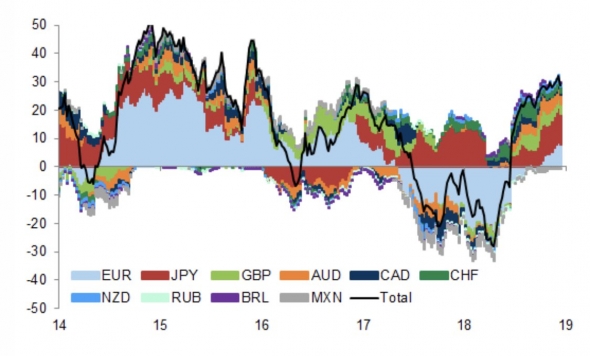

Тем не менее, такой радикальных откат ожиданий не сказывается на долларе. Торгово-взвешенный индекс доллара на максимальных уровнях с декабря 2016 года, длинная позиция по доллару на максимумах с начала 2017 года.

Другой важный момент – кривая доходности в США почти стала плоской и даже инвертировалась в некоторых сегментах. Это не только означает, что рынок больше не ожидает повышений ставки ФРС (не считая, разумеется, ближайшего заседания), но и готовится к рецессии в США в ближайшие годы. Цикл повышения ставок, по мнению участников, почти закончен (с небольшими шансами одного повышения в будущем году).

Google Trends показывает взлет запросов со словом «рецессия».

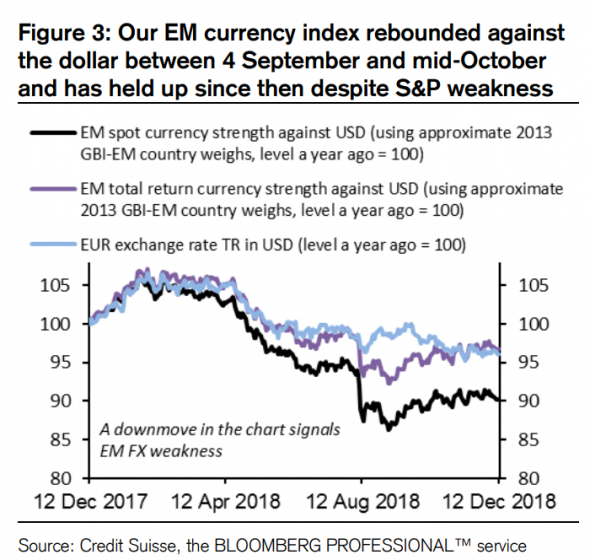

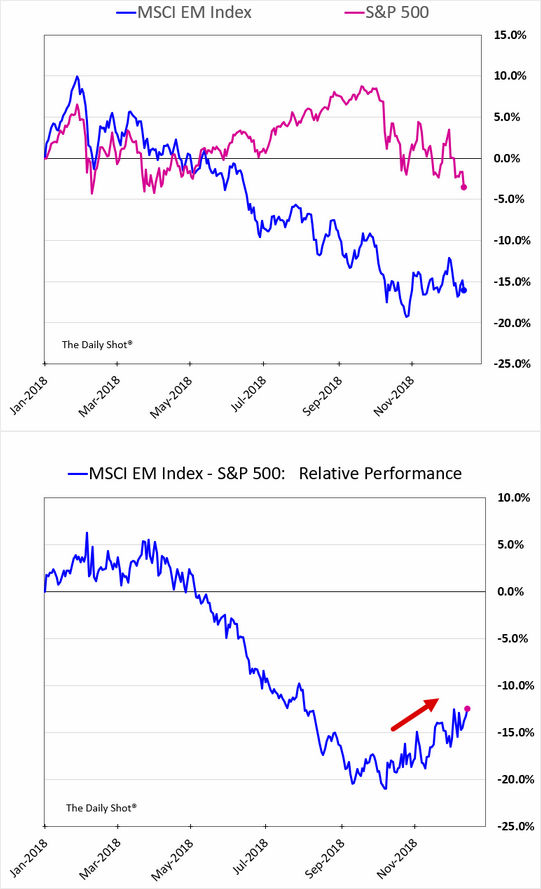

6. Emerging markets.

Одним из немногих позитивов на глобальных рынках является поведение EM активов. Несмотря на отвесное падение фондовых активов развитых стран, развивающиеся валюты и индексы стабилизировались.

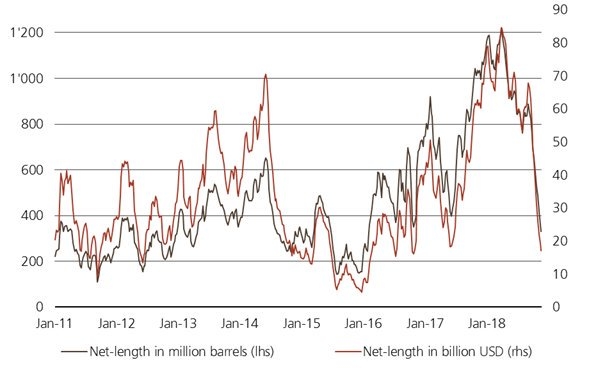

7. Нефть.

Пессимизм охватил не только фондовые рынки. Длинная позиция (суммарно WTI и BRENT) вблизи минимумов 2016 года.

8. Влияние на экономику.

Влияние турбулентности этого года на экономику штатов начнет сказываться уже в следующем году, что вызовет изменение политики ФРС. Монетарная пауза (подобная той, что была в 2016 году) нужна «как воздух».

Итог: Кредитный рынок, фондовый рынок и рынок ставок начали закладываться на перспективы рецессии в 2020 году (глобальной и американской). Последний раз нечто подобное происходило в 2016 году. Тогда рынок оказался радикально неправ. Вместо рецессии в 2017 году мы получили глобальный бум. Если нарратив «глобальной рецессии» опять окажется ложным, сценарий на 2019 год окажется далеко не таким пессимистичным.

так вот они почему то в разные стороны смотрят))

но даже меня от этих картинок передернуло...

И эти придурки продолжают играть с огнём!..