18 октября 2019, 08:16

Какие акции вы бы держали всю жизнь?

Здравствуйте!

Это мой первый пост на СЛ, прошу отнестись со снисхождением к новичку :)

Мне почти 40, последние три года нахожусь в процессе формирования собственного пенсионного капитала (на гос.пенсию сильной веры нет).

В основном пользуюсь ИИС (есть еще несколько вкладов), каждый год инвестирую туда порядка 500-800к. На текущий момент капитал составляет чуть более 2 млн рублей (разделен на два ИИС: мой и жены, ей открыли не давно).

Я не спекулянт, торгую не активно, делаю регулярные взносы и докупаю акции, кажется ничего еще не продавал. Наверное, можно меня отнести к инвесторам на средне-срок и даже более.

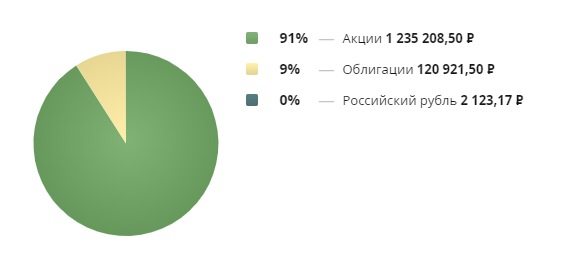

Структура моего счета сейчас вот такая (у жены сумма чуть более 700к, ОФЗ нет, акции примерно такие же + СургутП):

Распределение по активам:

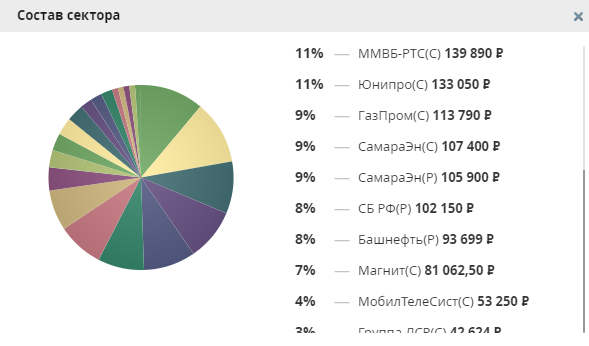

Основные акции видны, есть еще ЛСР, ВТБ, Никель, МРСК Волги, ФСК, Северсталь, Аэрофлот, Ростелеком, Система, ВХЗ с долями от 1 до 3 %.

ОФЗ держу чисто для того, чтобы при каких-то просадках в акциях — купить их по выгодной цене.

С одной стороны я стараюсь ориентироваться на див.тикеты (как вы наверное и сами заметили), но с другой стороны хочется покупать акции компаний, которые будут «живы» в ближайшие 10-20 лет. Таковыми считаю: банки/финансы, ритейлеры, нефтегаз и др.ресурсы, коммунальные компании.

В дальнейших планах ежегодно инвестировать минимум по 800к (по 400к на каждый ИИС для вычета А), чтобы лет через 5 пассивный доход стал превышать текущие траты (у нашей семьи это порядка 60к в месяц, мы не из Москвы).

Но чем больше я вкладываю в какую-то компанию, тем чаще в голову начинаю лесть всякие мысли об ее надежности в долгосрочной перспективе.

И поэтому хотелось бы задать жителям СЛ такой вопрос: акции каких компаний вы бы сейчас купили и никогда бы не продавали, т.е. вы верите, что они будут «живы» в следующие 50 лет? И почему? (интересует в большей степени рынок РФ)

Это мой первый пост на СЛ, прошу отнестись со снисхождением к новичку :)

Мне почти 40, последние три года нахожусь в процессе формирования собственного пенсионного капитала (на гос.пенсию сильной веры нет).

В основном пользуюсь ИИС (есть еще несколько вкладов), каждый год инвестирую туда порядка 500-800к. На текущий момент капитал составляет чуть более 2 млн рублей (разделен на два ИИС: мой и жены, ей открыли не давно).

Я не спекулянт, торгую не активно, делаю регулярные взносы и докупаю акции, кажется ничего еще не продавал. Наверное, можно меня отнести к инвесторам на средне-срок и даже более.

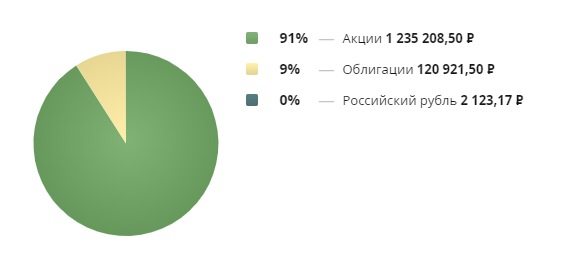

Структура моего счета сейчас вот такая (у жены сумма чуть более 700к, ОФЗ нет, акции примерно такие же + СургутП):

Распределение по активам:

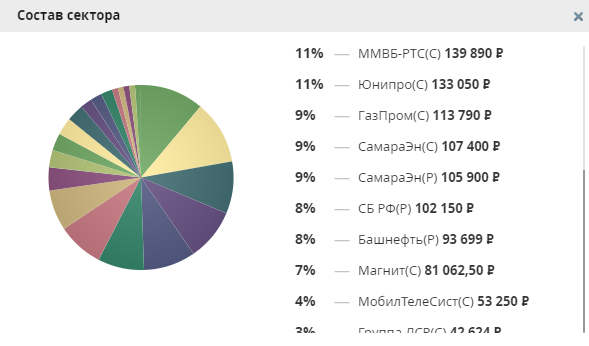

Основные акции видны, есть еще ЛСР, ВТБ, Никель, МРСК Волги, ФСК, Северсталь, Аэрофлот, Ростелеком, Система, ВХЗ с долями от 1 до 3 %.

ОФЗ держу чисто для того, чтобы при каких-то просадках в акциях — купить их по выгодной цене.

С одной стороны я стараюсь ориентироваться на див.тикеты (как вы наверное и сами заметили), но с другой стороны хочется покупать акции компаний, которые будут «живы» в ближайшие 10-20 лет. Таковыми считаю: банки/финансы, ритейлеры, нефтегаз и др.ресурсы, коммунальные компании.

В дальнейших планах ежегодно инвестировать минимум по 800к (по 400к на каждый ИИС для вычета А), чтобы лет через 5 пассивный доход стал превышать текущие траты (у нашей семьи это порядка 60к в месяц, мы не из Москвы).

Но чем больше я вкладываю в какую-то компанию, тем чаще в голову начинаю лесть всякие мысли об ее надежности в долгосрочной перспективе.

И поэтому хотелось бы задать жителям СЛ такой вопрос: акции каких компаний вы бы сейчас купили и никогда бы не продавали, т.е. вы верите, что они будут «живы» в следующие 50 лет? И почему? (интересует в большей степени рынок РФ)

Из акций — Мосбиржа, Сбер, ВСМПО-Ависма, эти вряд ли куда-то денутся в отдаленной перспективе

Дивы я реинвестирую, мне их выводить не надо

В америке компании, которые тащят мировую экономику — задают планку работы, создают новые отрасли

Вы не задавались вопросом, почему Баффетт американец и в других странах нет людей похожих?

Точнее не так. Люди-то есть, они обладают такими же знаниями, таким же терпением, умеют делать всё аналогично, но у них нет такой истории успеха.

Как отвечает сам Баффетт: мой успех — это успех Америки! Я верю в мою страну!

Но как же так? Вроде бы есть другие успешные страны, но почему-то там нет таких историй инвестиционного успеха у локальных финансистов. В чём прикол?

Посмотрите, сколько раз обнулялись индексы ведущих стран мира за XX век! Сравните индекс Доу Джонса с любыми странавыми индексами любых других стран мира за 100 лет (можно и за 50 или 200 — не суть!). Получится офигенная картинка! Все другие страны ползут где-то там внизу периодически срываясь в ад (биржи просто закрываются, компании исчезают, индексы обнуляются), чуть выше будет золото (да-да, даже с учётом дивидендов), а Доу уходит в космос! Единственная страна, которая попыталась было в 80-х догнать и перегнать Америку — Япония. Надолго ли? =)

Итого:

больше двух веков(!) эффективное инвестирование — монополия США!

Подумайте об этом.

ЗЫ я бы купил SPY. Отдельные компании в нём будут меняться, а его общий успех будет неизменен.

Слишком уж у него гладко выходит все + если смотреть на график роста капитала становится понятно, что он мало реальный и с рынком не связан вообще

Но когда мы говорим про длительное инвестирование надо же хоть какие-то маяки иметь. Кто если не он?

Баффет не поспевает за меняющимся миром.

Достаточно посмотреть на его «успехи» в 21-веке.

У него, ИМХО, все гораздо проще — он имел (наверно и имеет) кучу по сути бесплатного бабла страховых компаний. Конечно, он не идиот, но и на туче бесплатного бабла успех показывать гораздо проще…

Но если бы в ХХ веке две мировые войны были бы не в Евразии, а в Америке, ситуация думаю была бы противоположная. и Баффет был бы каким-нибудь немцем, а может даже и Иваном…

Однако, первое правило выживания на рынке гласит: начавшаяся тенденция имеет склонность продолжаться.

Против тренда переть нельзя! =)

Мы бы смогли получить внутреннюю устойчивость граждан независимо от Кремля. От глупцов во власти. От режима. Мы бы смогли жить вей страной дружно, позитивно на развитие и плевать на рубль, на нефть, на инфляцию…

Зрелый подход.

Но я советую присмотреться к американскому рынку. Настоящей диверсификации нет, пока нет активов из разных секторов экономики и разных стран.

Их своих я не многих держал бы всю жизнь, разве что nvidia, PM, comcast, verizon…

Но чтобы диверсифицировать по странам — нужна сумма поболее, чем у меня пока есть. Начну об этом активно думать, когда хотя бы 5 млн будет

по мне — Америку рассматривать тогда, когда инвестиции принимают более консервативный характер. а это от сумм 5-10 млн.

я понимаю, что мне повезло, но я газик покупал по 119 год назад. причем не спекулятивно, а именно на основании анализа и прогноза, что его заставят платить 50% дивов

Столько компаний, столько бизнесов, обожаю в этом копаться и английский совершенствовать. )

Я считаю себя консерватором, и не знаю почему 1$ в маленьком портфеле должен отличаться от 1$ из дорогого. Если денег мало, а хочется охватить весь рынок- ETF есть же

Вангую:

— Металлургия вытесняется новыми материалами (в основном полимеры). Этот процесс запущен уже полвека назад и сейчас набирает обороты.

— Биотехнологии через 40 лет будут самым крутым сектором! Наибольшие истории успеха будут именно здесь.

— Микроэлектронику ждёт кризис революционной модернизации. Квантовые компы, нейро-интерфейсы, оптические чипы, био-вычислители — что-то такое. Это будет больно и странно. Примерно как для IBM было странно наладить производство настольных ПК. =)

— Аддитивные технологии производства изменят сам способ производства! Заводы будут выполнять роль «принтеров на заказ». Изделия будут создаваться «мастерами на дому». То есть мы окажемся в мире, где для создания сложнейших инновационных устройств не нужна будет большая бюрократическая машина корпорации. Индивидуальные мастера и группы энтузиастов будут переворачивать этот мир, будут рвать шаблоны.

— Новый способ производства = новый способ образования. Было ремесленничество и были подмастерья. Был индустриальный цикл и были школы-техникумы-вузы.

— Скорее всего нас накроет внезапно! Мы окажемся на отшибе основных процессов роста, а потом вдруг придёт несокрушимая волна адаптации. Примерно так же как в далёких сёлах пришла сотовая связь и мобильный Интернет, когда там к ближайшей телефонной будке на велосипеде 20км было.

Приветствую. Правильный трезвый подход, на мой взгляд.

По акциям сам смотрю на Газпром, Сбер пр, ВТБ, Ростелеком пр, ФСК, Ленэнерго пр, Мосбиржа, металлурги (но не факт, что прям сейчас), Алроса.

Но пока из акций ничего в этом году не брал, заготовил кэш, жду какого-нибудь кипеша, чтоб подешевле.

Разговоры про «через 10-20-50 лет» ничего не останется не понимаю, т.к. я же не в кому на это время впадать собираюсь. Будем держать руку на пульсе и решать проблемы по мере поступления.

В текущем контексте, с нынешними ставками, дивидендные акции смотрятся весьма привлекательно, на мой взгляд. Ну, то есть, просто не вижу адекватной альтернативы :)

Вот и у меня похожие рассуждения. Инфляция снижается, ставка снижается, див.доходность больше ставок по вкладам… По идеи, див-тикеты должны будут помимо выплаты дивов еще и подрасти, чтобы выровнять этот дисбаланс.

Есть, конечно, риск, что дивы могут уменьшаться, но по текущим там запас приличный и можно выбирать не цикличные компании, как-то лавировать. Не то чтоб я сильно оптимист, но как-то нет ощущения что все у нас сложится прям завтра..

А с ИИСной добавкой так вообще нормально выйдет (если не отменят ;)

Но, посмотрим…

при росте инфляции по баксу и евро — возможен скачек цен на камни

1. В теории риски растут в экспоненциально относительно времени удержания позиции.

2. Главный плюс фондового рынка по сравнению другими вариантами инвестирования в том, что можно быстро зайти и также быстро выйти. Не вижу смысла не пользоваться данной возможностью.

Или я как-то не так понял вашу идею?

Я про то, что вероятность стагнации компании или ухода её с рынка пропорциональна экспоненте от времени (P(t)=1-e^(-a*t)).

А CF от дивидендов линейный.

Существует теоритический оптимум времени сколько стоит держать акции.

что такое НН?

Сбер — понятно, согласен, есть в портфеле почти на 10%

ИзРоссии держал бы ГМК НорНикель (НН), ЛУК, сберпреф, фск еэс. Больше не возбуждает ничего. Сам по уши в малых сетях уже 5 лет.

Сто лет назад купил все американские компании. На данный момент осталась одна General Electric, и та на грани банкротства. Но в России, конечно же все будет иначе и компании будут расти всегда и навсегда)

Акции, как это известно, очень рискованный актив, поэтому большое их количество в портфеле, сильно влияет на его волатильность и на нервы )) держателя потфеля. Поэтому я стараюсь их из портфеля потихонечку выводить, заменяя на всякие етфы бондов, а то и пенсионных фондов которые дают процент чуть больше инфляции… и таки да, если уж оставлять акции, то те кто платит хорошие дивиденды.

Во всем этом инвестировании, хороший прирост получается если постоянно вкладываться в один актив, скажем кадый месяц или квартал докупать...

Ну и купил и забыл, как то в современном мире не работает.. управлять этим портфелем все же приходится.

зы. российских активов у меня не имеется, разве что может в каком етфе внутри..

Я поискал, дивиденды вроде давно не платят, рост феерический не намечается, инсайд?)))

они раньше платили хорошие дивы, потом было какое-то замечания от ВВП, и они (региональные сети) резко так притихли, стали прибыли скрывать, а мажоры стали выводить деньги по другим схемам (не через дивы).

вот я и жду, когда погода изменится (другие рег сети уже стали платить).

хотя конечно понимаю, если угадаешь — то можно превзойти бенчмарк

не знаю почему, но думаю, что рубль больше не повторит декабрь 2014

1) Газик — почти ОФЗ, рухнет с государством. Ну, имхо, конечно.

2) Сбер (п) — кошелек страны. Лидер и уже больше экосистема, чем просто банк.

3) Ростелек (п) — связь на государственном масштабе нужна всегда.

4) Гамак — потому что никель.

5) Мосбиржа, наверно, тоже буду скоро добавлять.

6) Россети+ФСК — энергетика госмасштаба.

В основном всё.

p.s. Ну и очень-очень (самые) дальние ОФЗ. Пусть себе генерят копеечку.

а МРСК (разные) не рассматриваете? и разную *-нефть?

МРСК пока нет, но не исключаю, что добавлю, потому как хочу понемногу взять от всех ДЗО Россетей.

Хотя бы раз в день смотреть портфель, если есть чего вкусного — докупать на просадке (не факт, что не получите второе дно в подарок, да это и не важно — считаем, что это все равно отрастет потом).

Пока 11% годовых с марта…

от вашего имени СПБ покупает акции, кому они в реальности принадлежат, где реестр храниться и кто в нем вписан владельцем акции?

В квике раздел СПБ, покупается так же, как и рфия, только с долларового счета и цена в них. Про реестр не заморачивался — сумма не значительная.

11% в рублях? с учетом дивов?

Питер через ИИС подключают?

11% — общая, эквити брокера. Насчет Питера не знаю — я пока как эксперимент запустил, не уверен, что побью ETF по доходности. Если их умою в течении года — перейду на ИИС.

2) Любой конкретный бизнес растет, зреет и тухнет. Даже если он продолжает приносить прибыль, он не выдерживает конкуренции с новыми компаниями с лучшей рентабельностью. ETF на индекс растет бесконечно потому, что в него добавляются новые сильные и удаляются старые слабые компании.

3) assetallocation.ru

Да, читал я и Бернстайна и Армстронга, и много других книг. Кто-то считает, что надо диверсифицировать по странам и классам активов.

Другой считает, что нужно искать «бриллианты» и делать концентрированные инвестиции в очень ограниченное кол-во активов...

мое мнение, пока я не живу с дохода от капитала, нужно все-таки немного рисковать, а консервативную стратегию применять уже тогда, когда другого дохода кроме как с биржи — нет. это сугубо ИМХО.

повторюсь — считаю что в ближайшие годы рынок РФ по росту будет выше других

Бычье настроение на хаях рынка и уже начавшейся экономической рецессии психологически понятно и подпитывается отовсюду, но будет ли так 5-10-20 следующих лет подряд?

Я пытаюсь из этих знаний/книг/бесплатных советов на форуме лудоманов, сделать что-то свое… выработать свои принципы инвестирования, свою инвестиционную стратегию

Я буду только рад, если все обвалится на 50% (в данный момент, т.е. пока идет период накопления капитала), т.к. смогу купить с дисконтом. Но продавать те компании, которые я считаю инвестиционно-привлекательными — я не хочу. Мне по большому счету не важно во сколько капитал будет оцениваться в моменте, мне более важно какой кэшфлоу он приносит и будет приносить

А как же умыть индекс на 100500 процентов?))))

Через N десятилетий жизнь может сильно измениться

Для справки, то, что в последствии стало Газпромом создавал Черномырдин будучи министром газовой промышленности, а это примерно 80-е годы. Прошло всего 40 лет, а многим кажется что он был всегда. Ошибочно думать что так будет всегда. Придет какой-нибудь реформатор и раздербанит его на кучу мелких.

Так что на такой срок более осмысленной выглядит покупка индекса. На нашем рынке его лучше реплицировать, чем брать БПИФ или ЕТФ

инвестирование — это спекуляция на ценности

по сему купленный актив регулярно проверяется на наличие потенциала и/или роста этой ценности

теоретически возможен вариант, когда после покупки актива потенциал роста его ценности все время был в наличии и акция не продавалась долгие годы,

но предсказать заранее такую акцию — нелепо, через призму того что я выше объяснил, и если кто-то и предскажет то это просто вопрос везения, а не инвестирования

И по сути неважно, что вы будете покупать. Сложный процент вытащит портфель в перспективе 10-20 лет.

если мне сейчас почти 40, пенсия в 65 (допустим), то в акциях всего 25%? маловато на мой взгляд. Думаю, что ближайшие 5-10 лет буду держать в акциях 80-90%, а увеличивать долю консервативных инструментов буду после 50 лет, как раз в это время буду смотреть и на рынки других стран

Конечно, все зависит от Ваших целей и терпимости к рискам.

На мой взгляд, возможно и не верный, главное это не конкретная акция, а набор финансовых инструментов с параметрами доходности и статистикой рисков.

А дальше просто все балансировать в портфеле для достижения планируемой доходности.

Успехов Вам Роман!