Ну как это называется?

Ну как это называется?

В пятницу 15.11.2019 из моего портфеля лучших бумаг года ушла по стоп-лоссу Распадская. Цена продажи 101.3. А сегодня (буквально на следующий торговый день!) Распадская выросла на 5.11% и чуть-чуть не была рекомендована к покупке моим самым результативным роботом PVVI!

Обидно! Стоило держать бумагу целый год, чтобы вот так вот ее продать! И это уже третья бумага из списка лучших бумаг года, которая так некрасиво со мной поступает. До этого по стоп-лоссу от меня ушли Алроса и префы Сургутнефтегаза.

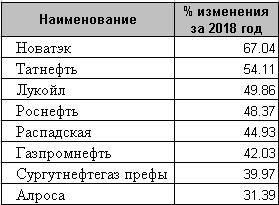

Напомню, что в последний торговый день 2018 года я сформировал портфель из 8 лучших бумаг по итогам 2018 года.

Лучшие бумаги 2018 года.

По каждой бумаге был установлен стоп-лосс на 20% от цены покупки.

Я всегда твердо придерживаюсь правила о том, что стоп-лосс необходим всем и всегда. Мы обязательно должны ограничивать свои убытки какой-то заранее известной суммой, чтобы хотя бы иметь возможность планировать свои будущие доходы. Я еще давно протестировал, как изменится доходность с использованием стоп-лосса и без него на примере наиболее ликвидных акций МосБиржи.

Вот эта статья: Нужен ли стоп-лосс инвестору?

Итак, стоп-лосс на 20% позволил увеличить общую доходность портфеля лучших бумаг года за 11 лет более чем в два раза. Именно поэтому, купив лучшие бумаги 2018 года, я установил стоп-лосс на 20% от цены покупки.

И что же я получил в итоге?

За последние 12 лет лучшие бумаги года проиграли индексу всего один раз (в 2011 году). И вот стоило мне купить этот портфель, и что же мы видим? Индекс МосБиржи вырос с начала года на 23.43%, а мой портфель лучших бумаг мало того, что потерял сразу трех бойцов, так еще и прибыль показывает в 4 раза меньше! Хорошо еще, что я купил только на 40% от одного из своих счетов.

Ну и ладно. Все равно ничто и никогда не сможет поколебать мою веру в лучшие бумаги! Ведь лучшие бумаги, как правило, остаются лучшими, а аутсайдеры так и остаются аутсайдерами!

Берегите свои деньги! Торгуйте грамотно!

стоп лосс имхо должен быть динамичным (как и сама метода), а не фиксированным

не бумаги имхо важны, а метод

Подозреваю, Вам хотелось бы расширить этот заголовок встроенным ответом типа:

Ну и как называется это блядство?

Кстати, Карпов так же сдал груду убыточного ВТБ строго перед ракетой в нём. Тоже были эмоции...

Если вы торгуете на дневном интервале, то стоп-лосс логично поставить на одну среднедневную волатильность по бумаге, если на недельном — то на одну средненедельную (что составляет примерно 2 среднедневных). Для месяца — одна среднемесячная или 4 среднедневных волатильности. А для года одна среднегодовая волатильность, которая примерно соответствует 20%. 20% — это результат среднего изменения бумаги за год. Конечно, каждый раз бывает по-разному, но в среднем примерно так.

Т.е. правильно будет сказать так: 20% это среднегодовая волатильность, округленная до 10-ков, т.е. это не 10% и не 30%. Для какой-то бумаги 19%, для какой-то 22% и т.д. А в среднем 20%.

Ну здесь как с усреднением: в большинстве случаев будет работать, особенно на растущем рынке, но когда-то случится такое, что усреднение приведет к очень большим убыткам. Также и стоп-лосс на годовом таймфрэйме часто будет приносить убытки, но один кризисный 2008 год, когда индекс упал на 67%, сразу все компенсирует.

Стоп может быть только один — в бу.

— Лукойл

— Магнит

— Роснефть

— Сургутнефтегаз

— Татнефть

— префы Сургутнефтегаза

— Ростелеком

— Газпромнефть

Несколько простых правил по установке стоп-лоссов

Мое предложение при коррекции или медвежьем рынке стоп ручками 5%, убыток 50 к. Но в семье появляется новые маленький ноутбук macbook и смартфон iphone xr примерно 160 к.

Вопрос. Экономная ли у вас экономика (имею в виду только стоп) и не жалко отдавать своими руками 150 к? Жду ответа.

Вот здесь у меня есть статейка про стоп-лоссы:

Несколько простых правил по установке стоп-лоссов

Все 8 бумаг не упадут на 20% просто так. Такого не было ни разу с 2004 года, кроме 2008 года, разумеется. Тогда индекс упал на 67%, так что -20% по портфелю для 2008 года — это просто великолепный результат.

а в наличии — только Фёдор

В остальном сочувствую.

Выходить даже на половину в данную стратегию не верите сами.

ну и в итоге сколько у вас процентов на данную стратегию?

Примерно 30?

если бумаг будет 10 или 12, то результат будет хуже?

Оптимальное количество бумаг в портфеле