иГРЫрАЗУМа 2019 - Хеджировали, хеджировали, да не выхеджировали

Отчет по текучке ИР

Рынок впал в состояние "ничего не хочу, ничего не могу, никуда не пойду". В принципе, этому можно найти логическое объяснение из области теории заговоров, но, конечно, мы не будем этого делать. Как известно, "Если у Вас нет паранойи, это ещё не значит, что за Вами не следят."

По конкурсу продолжается вялая деятельность в том же духе, как и прошлые месяцы: круглое качу, высокую айви продаю, хеджирую как умею. Если кто-то меня научит покупать опционы и выходить в прибыль в ситуации Ашви 4%, айви 7% благодарность моя будет крепкой и продолжительной. =)

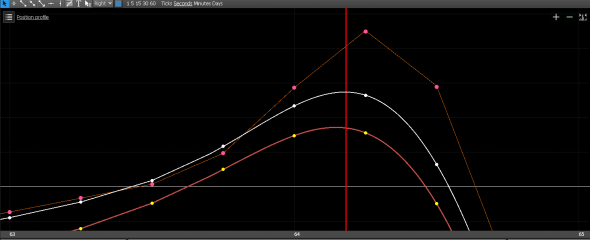

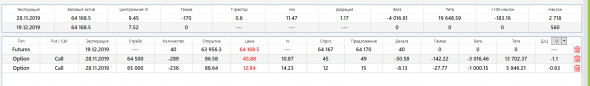

Позиция на завтрашнюю экспирацию СИ. Классический Опционный Ждун:

К большому сожалению при этом «кукл» умудрился подобрать такой режим рынка, что лоси подкрадываются то ко мне, то к Стас Бржозовский

В итоге по доходности мы потеряли позиции и уступаем не только недостижимой тройке лидеров, но и отважному краевику ALANES, хитромудрому приверженцу неопределенной рыночной подвижности Лисицин, намного более состоятельному kozmonavt, загадочному gain1988 и ловкому «чисто-немножко-торгую-фьючерсами» kolinkor. Фактически, мы замыкаем кластер «опционщиков с прибылью» (простите, Sergey Pavlov, не хочу Вас обидеть).

Впрочем, рыночные застои имеют полезное свойство мотивировать на поиск новых мыслей и, главное, создают массу времени для этого. Что плавно подводит нас ко второй части рассказа. Сразу оговорюсь: это будут чистейшей воды Игры Разума в идеальном мире Блека-Шолза с абсолютной ликвидностью, без комиссий круглосуточной торговлей и т.п. Поехали!

Игра с дельта-хеджером в мире Блека-Шолза

Периодически на СЛ в постах уважаемых опциощиков в комментариях к ним (особенно плодотворны в этом смысле топики Дмитрий Новиков ) появляется мысль, что "совершенно всё равно как делать дельта-хедж". И это понятно. На эффективном рынке (в который, конечно, никто из участников Смарт-Лаба не верит) что ни делай, получишь тот результат, который должен получить. То есть нуль минус комиссии. Отдельные истории успеха — не более, чем краткосрочные флуктуации с которых везунчикам ещё приходится платить НДФЛ.

С другой стороны очевидно, что параметры дельта-хеджера крайне важны для итогового финреза всей позиции. Это понятно интуитивно, логически и практически. Даже если отвлечься от вопроса комиссий (требуем снижения биржевых сборов!), было бы очень странно, если бы один из ключевых элементов работы с опционами не имел совсем никакого влияния на результат. Кстати, пообщаться на эту тему «в живую» и покидать в меня тухлые яйца можно будет в этот четверг 28 ноября 2019 года.

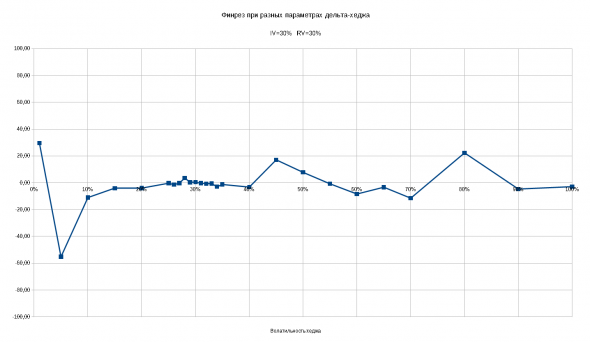

Непреодолимое желание разобраться в вопросе вылилось в следующий численный эксперимент, который всем без исключения опционщикам будет полезно повторить самостоятельно. Берем вычислительный кластер. Выбираем модель рынка (Блек-Шолз, айви рынка 30%, реальное движение рынка 30%, интервал времени год, хеджирование раз в минуту), покупаем 1 опцион пут (или один колл) и в рамках этой модели делаем дельта-хеджирование. Прогоняем какие-нибудь разумное количество траекторий, чтобы получить хороший статистически-достоверный результат. Например, по 1 миллиону траекторий (желающие делают это в Эксель или, что ещё полезней, на бумажке с калькулятором в руках).

Теперь надо определиться, с какими параметрами делать дельта-хедж. Для первого раза достаточно вычислять дельту по модели Блека-Шолза с сигмой 30%. УСРЕДНЯЕМ ПО ВСЕМ ТРАЕКТОРИЯМ. Итоговый результат должен получиться 0 (нуль). Это будет лакмусовой бумажкой, что Вы всё посчитали правильно.

Если удалось получить нуль, то дальше начинается самое интересное. Большой Взрыв. Пробуем повторить эксперимент, подставив в хеджер другое значение ДжиВи (от слова hedGe Volatility). Например, 25%. Потом 35%. Потом мы начинаем очень бояться кризиса и ставим GV=60%. Потом делаем теханализ и говорим, что "рынок никуда не пойдет и проведет 365 дней в жестком боковике с низкой волатильностью" и ставим GV=10%. Короче, пробегаем все возможные значения волатильности хеджера от 0.01% до 1000% с шагом 0.01%.

Потом пишем новый алгоритм дельта-хеджера, который использует теханализ, фракталы и нейронные сети. Повторяем Эксперимент. Сводим все результаты в табличку. Долго думаем.

Поскольку считать долго, а думать полезно, публикую результат этого численного эксперимента.

(Вы можете опубликовать в комментариях результаты Вашего моделирования. Давайте сравнивать, у кого кластер считает лучше.)

По горизонтальной оси отложена волатильность в дельта-хеджере (в процентах). По вертикальной оси финрез в рублях. Для сравнения, первоначальная цена годового опциона на-деньгах была 11923 рубля.

Отсюда вывод: параметры дельта-хеджера для финреза НЕ ВАЖНЫ. Логично?

Так, сработала термосигнализация в серверной. Пора бежать проветривать машзал.

Машинное время нынче дорогое, так что кидаем тимофейчики и плюсуем.

Тогда буду знать, что Вам интересно продолжение.

bstone, хм. У меня матожидание уменьшается. Но может быть, надо другую метрику брать? Не просто «абсолютная прибыль в рублях»? Может быть, в процентах от стартовой цены???

Опцион на деньгах, куплен по 11 900 (по 30-й), эрви реализовалась 40%. Прибыль +3900 руб (равна разности между ценой опциона по 40-й сигме и по 30-й сигме).

Попробовал страйк 150 000. Стартовая цена фьючерса 100 000.

Стартовые цены опционов пут и колл:

Put px beg : 51 486

Call px beg : 1 486

Итоговый финрез (средний) +2400 руб. И таки он тоже равен разнице между ценами опционов в первый момент времени, если подставить туда разные сигмы...

=) Что я не так сделал?

bstone, Финрез в деньгах конечно разный для разных страйков. Чем страйк дальше, тем финрез меньше в абсолютном выражении...

Может, в личке продолжим? Мне стыдно свою тупизну на весь СЛ выставлять…![]()

Вроде как общеизвестный вариант:

«Если у Вас паранойя, это ещё не значит, что за Вами не следят.»

Что, мне кажется, потоньше.

Как вы считаете такую ашви и айви?

bstone, благодарю! Конечно, историческая волатильность низкая, улыбка опционная — высокая.

Да. В этой ситуации не понимаю как можно купить опционы и вырулить их в плюс.

Проще продать, и если в составе России внезапно не появится пара новых субъектов федерации, будет профит.

Aphelion, 1) Кто-то же покупает. Значит, умеет?

2) Доходность покупок много больше доходности продаж

3) В момент Черного Лебедя унылая нулевая позиция внезапно превращается в прекрасную Василису Премудрую. Надо только досидеть до него со слабоположительным финрезом в руках.

Если найти способ покупать волу при IV>HV и получать прибыль или хотя бы стабильный ноль, то совместив его с продажей волы можно получить грааль, который постоянно дает прибыль и которому не страшен черный лебедь. Звучит слишком сладко, чтобы быть правдой, но слишком заманчиво, чтобы перестать его искать :)

Например, если вы пользуетесь исключительно текущей HV, предполагая, что V — броуновское движение, то подобные результаты вполне могут иметь место. Так как реальная V, скорее блуждание Орнштейн-Уленбека (злые математики научили, блин), и простой прогноз V(t+1) от низких V(t) должен быть намного выше V(t).

Таким образом, если вы не пользуетесь хотя бы ГАРЧ моделью, где :

V(t+1)= C+ a*V(t)

вы можете сильно занижать «HV» по сравнению с реальной будущей HV, так, что оценка будущей HV со стороны высокой IV будет много более точной.

Kot_Begemot, при айви > ашви надо продавать. Не вопрос.

Но мы же Стальные Крысы. Мы хотим научиться покупать и выруливать даже стоя против ветра.

А с продажей у меня всё как положено: пока саудиты завод не взорвут, тета капает. А когда взрывают, то приходится платить по счетам. Всё по-честному.

А против ветра это да — весело, не то что ботов в стаканы пускать…

Kot_Begemot, а исторвола является процессом типа ОУ?

Вроде, Sergey Pavlov недавно показывал, что у неё вполне трендовый характер на дневном таймфрейме по крайней мере...

В целом, у меня нет внутренних априорных возражений. Но тогда надо учиться фитить его параметры. Особенно уровень притяжения. Который в свою очередь может двигаться насколько понимаю.

Чуть позже я вам покажу. Сейчас занят переставлением лимиток в стакане.

Sergey Pavlov исправился следующим же постом и указал на то, что вола скорее OU-процесс, чем Броун. Как выразился он сам — ни мясо, ни рыба, но ближе к OU.

Kot_Begemot, тогда вопрос: что такое параметр course в той модели?

Я на ноль и заменяю при фитинге. Но я, в основном, короткие опционы тренирую, на длинных быть может стоит ставить безрисковую ставку или выходить из положения как-то иначе. Для недельных же опционов математического ожидания можно считать, что не существует.

Я так понял, что у вас наоборот — HV=7%, а IV = 4% и поэтому вы их покупаете.

Если всё же HV=7%, а IV = 4% и вы терпите убытки от покупки, то кроме как пенять на метод по расчету HV у меня нет больше вариантов

Если, конечно, это не актив для которого 7% волатильности — сверх много и вы совершаете ошибку, считая что высокая волатильность может длиться бесконечно долго, а не обязана вернуться к своей долгосрочной норме.

Kot_Begemot,

> "если HV=4%, а IV = 7%, то опционы нужно продавать. Разве не так?"

И да и нет. Понятно, что «надо продавать». Но продавать страшно и низкодоходно, согласны? При этом те люди, которые покупают — они же не идиоты в самом деле. Значит, как-то выкручиваются?

Вот и возникает интересная задачка: купить опцион очень дорого и умудриться его выхеджировать хотя бы до 0 (с учетом комиссий).

Не идиоты, конечно, но к HV, IV это вообще никакого отношения не имеет. Иначе люди, которые покупают или продают фьючерсы нефти тоже получались бы идиотами.

Это всё равно что пытаться взлететь, махая руками. Если бы ДХ давало преимущество, то оно бы (преимущество) очень быстро стало бесконечным.

По Вашему эквити на ИР19 чувствуется мощь Светлой Стороны.

Интересно, почему так сильно продан именно правый край? Он же, по идее, более опасный. Или там вкуснее соотношение гаммы и теты?

Насчет эксперимента с ДХ — интересно получилось, спасибо. Сам собирался похожий эксперимент сделать, да руки так и не дошли: смоделировать траектории не на постоянной воле, а чтобы было похоже на реал. Т.е. когда мгновенная HV каждый день ненадолго протыкает IV, а потом сползает сильно ниже. И попробовать подобрать «справедливый» уровень IV к такому поведению HV.

Кирилл Браулов, п2) Это уже заумь. Запросто самого себя обмануть/запутать. Можно задаться целью менять эрви более реалистично. Но в данном случае более радикальное решение уходить из мира БШ и моделировать изначально более реалистичные процессы. Допустим, ввести скачки как в модели Хестона или стохастиквол, как советует коллега...

п1) На текущем рынке уже готов молиться, чтобы СИшка устремилась к 65 резвенько. А если она так и будет топтаться на месте, то она «заплатит мне за эту наглость».![]()

В этом деле главное в пятимерном пространстве параметров не заблудиться. Кто приехал из тех краёв — тем легко. А кто местный… =/

Дмитрий Новиков, в нашем деле не бывает «просто получится». Обязательно за каким-нибудь тараканом придется гоняться. А чаще за несколькими.

Реальные данные имеют неустранимый недостаток: это ровно одна крайне ограниченная выборка.