Большой бэктест модифицированного Momentum. Лениво обыгрываем рынок с 1984 года на глобальных рынках

Привет, новая неделя – новый бэктест факторной стратегии. На этот раз не только на Мосбирже и не только в акциях. Первоначально тут планировался большой текст про взаимодействие Моментума, торгового оборота и волатильности на неликвидных рынках и последующий Шарп сильно за 2.

Но в последний момент решили выпускать стратегии по нарастанию их сложности. Сегодня речь не об «иксах», но об очень устойчивой штуке – получению доходности выше рыночной за длинный промежуток по разным классам активов без принятия рисков отдельных компаний или стран.

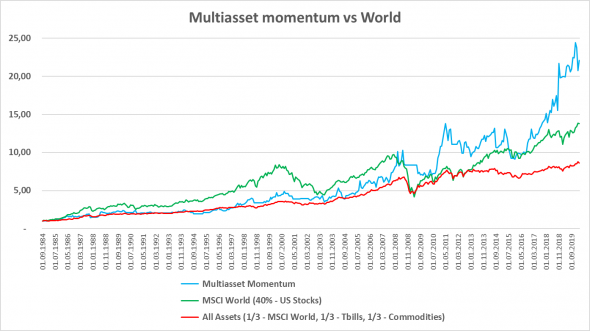

Традиционный график с результатом перед стеной текста:

Источник: Sentimetrica

Синяя линия – модификация Моментума на глобальных рынках, зеленая – индекс глобальных акций MSCI World, красная – равновзвешенный портфель из акций, казначейских векселей США и сырьевой корзины.

Из всех стратегий американских биржевых гуру – самыми полюбившимися для меня стали идеи получения ВСЕЙ рыночной доходности Джона Богла и CANSLIM Уильяма Онил. У фраз «Индекс в долгосроке всегда растет» и «Лучшие компании остаются лучшими» много общего, верно? Попробуем оформить объединенную стратегию на основе классиков.

Чем плох обычный Моментум? В том, что мы не знаем на каких инструментах и рынках его применить. Не хочется говорить, что Богл или Линч одурачены случайностью (индексом S&P500), но если считаете, что угадать перспективную страну для инвестиций легко, то предлагаю взглянуть на график с долями отдельных стран в капитализации мирового рынка:

Каким был расклад сил в конце 19 века:

Источник: Credit Suisse, Dimson, Marsh & Staunton (2019)

И каким он был в прошлом году:

Источник: Credit Suisse, Dimson, Marsh & Staunton (2019)

Кто это у нас там на 5 месте в 1899? :) Угадать было очень не просто – многие страны хоть и не обнулились, но их доли усохли в разы. И нет никаких гарантий, что расклад сил будет таким же хотя бы через 20 лет. В стратегии нам нужна гибкость в выборе стран.

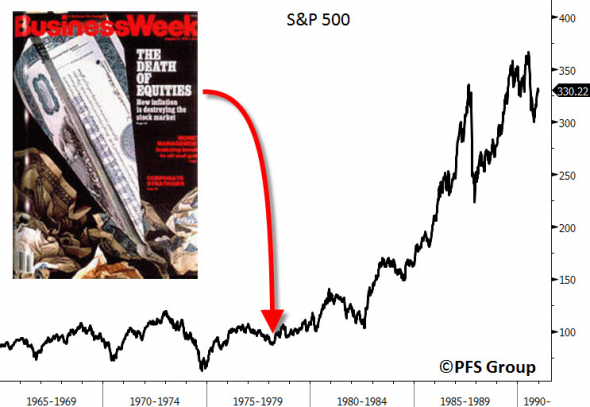

Другой знаменитый пример – урок выбора класса активов от издания Business Week в 1979г. Журналисты констатировали смерть акций США за полгода до старта самого сильного бычьего рынка в истории.

Источник: Bloomberg

Общая мысль понятна – угадывать десятилетиями победителей среди стран, активов и компаний почти невозможно. Мы возьмем за основу элементарное «покупай, что растет и продавай то, что начало падать». При этом мы ограничим риски по будущим Enron и будем покупать только страновые индексы акций/индексы облигаций и сырьевые товары.

Конкретизируем, наши желания по стратегии:

- Не заниматься рыночным прогнозированием, чтением отчетностей, просмотром новостей, программированием;

- Обгонять доходность, которую генерируют мировые активы, с поправкой на риск на длинном горизонте;

- Не принимать риск отдельных компаний или класса активов. Помним, что Японские акции не восстановились и за 30 лет;

- Быть гибким и не сидеть в «недооцененных» акциях десятилетиями. При этом тратить на уход за портфелем не более 15 минут в месяц.

К счастью, биржевые фонды СУЩЕСТВЕННО упрощают эту задачу, поэтому мы разделим эксперимент на 2 части:

- 1984-2013гг. Когда не все нужные нам ETF появились на бирже и в API Yahoo Finance. В этом периоде мы используем страновые индексы цен акций и индексы облигаций + спот цены на сырье в Лондоне;

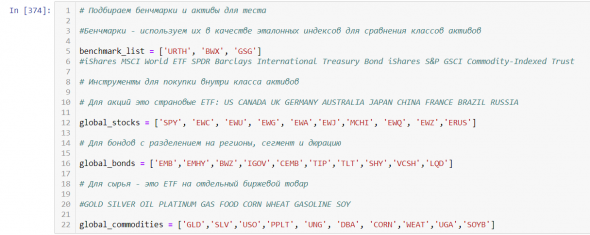

- 2013 – 2020гг. Работаем с ETF со следующими ETF:

Источник: Sentimetrica

Стратегия будет представлять собой Моментум в Моментуме и работает так:

- В начале каждого месяца смотрим на доходность 3 индексов за последние 7 месяцев. Эти индексы далее будем звать бенчмарками: MSCI World (акции), Barclays International Treasury Bond (бонды) и Goldman Sachs Commodities Index (сырье). Определяем лучший класс активов по доходности;

- Внутри этого класса активов также выбираем лучший инструмент (ETF) и держим его весь месяц. Велика вероятность, что в следующем месяце ситуация не изменится;

- …

- PROFIT

Пусть ежемесячные пересмотры не пугают – фактические ребалансировки проходят нечасто. Всего за весь период их было 97 или около 2,8 в год. Почти половину времени мы находились в акциях. Удивила доля сырья – спасибо росту в первой половине 2000-х.

Источник: Sentimetrica

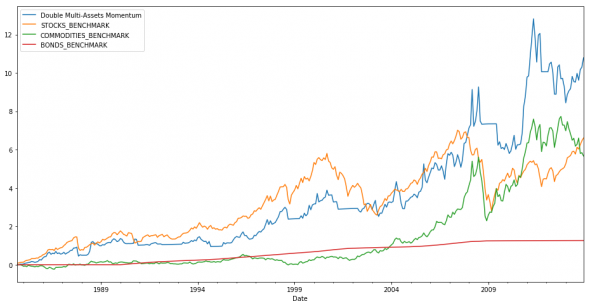

Так работала стратегия до 2013г:

Источник: Sentimetrica

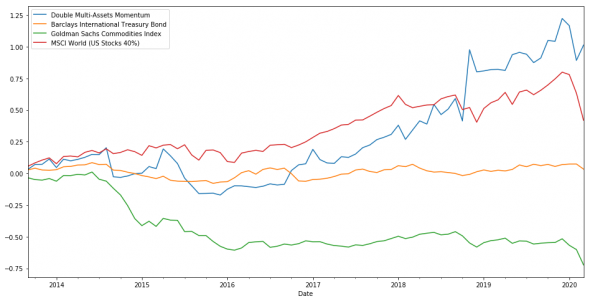

Остановки пульса в 2000г и 2008г – это переход в трежерис из-за обвала во всех остальных активах. А так ситуация выглядела после 2013г:

Источник: Sentimetrica

Изначально при проведении тестирования было известно о непобедимом противнике – акциях США после 1980х. Еще раз повторю, что мы не могли знать в 1979г, что именно этот актив будет лидером следующие 40 лет. Не знаем и о следующем лидере сейчас.

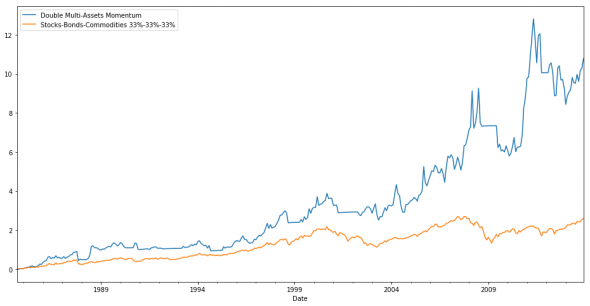

Все что нам остается – радоваться превышению доходности над равновесным индексом акции/трежерис/сырье. Как это было до эпохи ETF:

Источник: Sentimetrica

Среднемесячная альфа стратегии по отношению к бенчмарку из равновзвешенного портфеля составила 0,46% при бете ниже рынка 0,83. Среднемесячная доходность 0,9%. Количество месяцев в плюс 286 из 427 или 67%.

Технические подробности: при тестировании до 2013г из акций мы не использовали индексы России, Китая и Бразилии и общий индекс на еду и бензин. В качестве облигаций до 2013г использовались казначейские векселя США (с 1990г), а бенчмарки в этом периоде были равновзвешенные индексы из индексов, в которые инвестировали. Срок наблюдения 7 месяцев выбран эмпирически – Моментум наиболее силен в среднесроке от 5 до 9 месяцев. Результат в этом диапазоне не сильно отличается.

Само тестирование требовало навыков программирования, но поддерживать ее можно с помощью бесплатного Yahoo Finance или Investing и калькулятора.

В прошлом году читал книгу https://www.amazon.com/Dual-Momentum-Investing-Innovative-Strategy/dp/0071849440 Гари Антоначчи с частично похожей стратегией, которая использует time-series Моментум. Рекомендуем ознакомиться, чуть позже сделаем отдельный обзор.

Тема текущего бэктеста была выбрана голосованием на нашем канале в Телеграме @sentimetrica t.me/sentimetrica В одноименном чате можно предлагать свои идеи для рыночных исследований по России.

Данные по этому исследованию будут загружены на этой неделе в базу www.sentimetrica.ru, где можно скачать данные из приведенных исследований. Сами данные бесплатны, но нужна регистрация. Используйте данные по своему усмотрению, но помните о джентльменских правилах цитирования :) Раздел будет дополняться.

Работа по тестированию стратегий и формированию баз данных, построению набора факторов влияния на инвестиционную привлекательность реализуется в рамках проектов ЛАФР (www.fmlab.hse.ru), включая проект по сентименту на развивающихся рынках капитала ФЭН НИУ ВШЭ. Не является индивидуальной инвестиционной рекомендацией.

Vanger, Для консервативных долгосрочных целей — да. Получаем ли доходность выше бенчмарка глобальных активов с поправкой на риск — да (альфа значима и больше 0), есть ли многолетние просадки и flash crash — нет.

Относительно слабый период — начало 1990-х, тогда мы на короткое время уступили бенчмару, в остальном — небольшое, но стабильное превосходство.

Хороший пост!

https://allocatesmartly.com/list-of-strategies/

бектесты есть в разделе блогов, поиском по названию стратегии

https://allocatesmartly.com/blog/

https://allocatesmartly.com/testing-a-yield-based-asset-class-rotation-strategy/

https://interactive.researchaffiliates.com/asset-allocation