"Черный понедельник" для фьючерса на нефть: анализ возможных доводов инвесторов и биржи в потенциальном споре

Небольшой обзор возможных аргументов сторон в потенциальном споре по Фьючерсному контракту Light Sweet Crude Oil Futures.

I. ОСНОВНЫЕ ВЫВОДЫ

В результате анализа мы пришли к следующим выводам:

1) шансы на защиту позиции инвесторов в суде являются низкими даже при выборе идеальной стратегии и сборе всех возможных доказательств;

2) у брокеров, которые не смогли списать необходимую сумму средств со счетов инвесторов, остается больше возможностей для покрытия своего убытка за счет Биржи. Однако эти возможности все равно невысокие;

3) в назревающем конфликте Биржа может взять на себя стратегическое лидерство и инициативу, закрыв тем самым даже остающиеся минимальные шансы на взыскание убытков инвесторами.

Указанные выводы основаны на следующих критических фактах:

1) тот факт, что цена контракта стала отрицательной не имеет никакого юридического значения в сложившейся ситуации. Это влияет только на размер потенциальных убытков инвесторов. Даже если бы цена не ушла в отрицательные значения после остановки торгов, и цена экспирации была бы определена в положительном значении, но меньше цены, на которой были фактически остановлены торги, то юридическая суть претензий инвесторов осталась бы прежней. Изменился бы только размер потенциальных убытков;

2) мы не являемся профессиональными участниками торгов на срочном рынке, однако за короткий период времени мы смогли найти в публичном доступе и изучить все необходимые документы, которые свидетельствуют о том, что строго с формальной точки зрения Биржа действовала обосновано и соответствующие правила должны были быть изучены инвесторами прежде, чем приступать к торгам. Подобных подходов придерживаются и суды;

3) Биржа не является лицом, которое получило выгоду или каким-то образом было заинтересовано в той или иной цене экспирации контрактов. Биржа не является контрагентом по сделкам инвесторов. Добросовестность и разумность действий Биржи предполагается по закону;

4) на инвесторах лежит значительное бремя доказывания совокупности фактов. При этом внутри нами определены возражения практически по всем возможным доводам Инвесторов в суде;

5) по своему положению, скорее всего, инвесторы не равны между собой. Например, кто-то мог активно использовать торговый терминал в период приостановки торгов, а кто-то нет. У кого-то было достаточно денежных средств для их полного списания брокером после определения цены экспирации, у кого-то образовался долг перед брокером. И так далее. Из публичных источников нам известно, что число инвесторов, которые имеют претензии к Бирже, исчисляется сотнями человек. При этом они обращаются к разным юридическим консультантам. Любая стратегическая несогласованность в позициях инвесторов, а также возможное упущение концепции идеального истца (группа инвесторов, обладающих максимально сильной позицией с учетом всех факторов) будут ухудшать общую позицию.

II. ИСХОДНЫЕ ДАННЫЕ

1. На Московской бирже (далее – "Биржа") торгуется фьючерсный контракт на нефть Light Sweet Crude Oil (далее – "Фьючерсный контракт"), который является «зеркалом» фьючерса Light Sweet Crude Oil Futures (торгуется на бирже NYMEX).

Согласно спецификации Фьючерсного контракта цена исполнения Фьючерсного контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. Settle Price для фьючерса Light Sweet Crude Oil Futures рассчитывается CME Group по определенным правилам в ходе торгов на NYMEX (с 14:28 по 14:30 по Нью-Йоркскому времени).

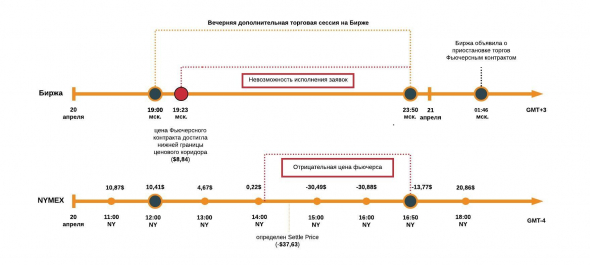

2. 20.04.2020 – на вечерней дополнительной торговой сессии в 19:23 (Московское время) цена Фьючерсного контракта (CL-4.20) достигла нижней границы установленного ценового коридора 8,84$, в связи с чем Биржа не принимала заявки с меньшими ценами. Параллельно с этим на бирже NYMEX торговался фьючерс Light Sweet Crude Oil Futures. Примерно с 14:00 (Нью-Йоркское время) / 21:00 (Московское время) фьючерс Light Sweet Crude Oil Futures начал торговаться по отрицательным ценам.

3. 21.04.2020 в 01:45 (Московское время) – на сайте Биржи опубликовано сообщение о приостановлении торгов «для недопущения возникновения дополнительных негативных последствий у участников торгов и их клиентов в связи с беспрецедентным падением цен на торгах соответствующим контрактом».

4. Цена экспирации Фьючерсного контракта была определена в качестве Settle Price фьючерса Light Sweet Crude Oil Futures, взятой 20.04.2020, и составила минус 37,63$. При этом цена экспирации фьючерса Light Sweet Crude Oil Futures составила положительное значение, поскольку была определена днем позже.

III. ГРАФИЧЕСКАЯ МОДЕЛЬ С ХРОНОЛОГИЕЙ

IV. ВОЗМОЖНЫЙ ИСК СО СТОРОНЫ ИНВЕСТОРОВ

1. Возможный иск к Бирже

Мы считаем, что основным способом защиты для инвесторов может быть только иск о взыскании с Бирж убытков, вызванных тем, что инвесторы были лишены реальной возможности торговать инструментом и продать его в период остановки торгов. Очевидно, что при продолжающихся торгах:

А) кто-то из инвесторов смог бы продать контракт дороже установленной потом цены экспирации;

Б) у кого-то из инвесторов в определенный момент не хватило бы гарантийного обеспечения, что привело бы к закрытию контракта брокером тоже по цене выше установленной потом цены экспирации.

Иные иски либо малоперспективны (например, о признании другой цены экспирации), либо не могут быть предъявлены к Бирже, так как она не является стороной по сделке. Отдельно эту группу исков мы анализируем в другом документе.

2. Участие брокера

Достаточно спорным является вопрос, имеет ли брокер право на иск о взыскании убытков с Биржи при условии, что у многих инвесторов в связи с экспирацией Фьючерсного контракта по -37,63$ возникла перед брокером задолженность.

С одной стороны, у брокера не возникают «собственные» расходы по сделкам. Все расходы он покрывает за счет инвесторов, а в случае возникновения долга, он может быть взыскан с инвестора.

Однако, с другой стороны, у брокера есть своя техническая особенность, связанная с механизмом гарантийного обеспечения. Если не получится взыскать с инвестора долг в полном объеме (например, в силу личного банкротства), то одной из причин будет отсутствие возможности у брокера принудительно исполнить контракт при недостаточности гарантийного обеспечения. Перспективы такого иска мы анализируем в отдельном документе.

В связи с этим мы видим для брокеров наиболее перспективным следующий подход:

1) взыскивать с инвесторов возникшие долги;

2) параллельно взаимодействовать с ними, помогая сформировать доказательственную базу по иску самих инвесторов;

3) в случае неудачи по первым двум пунктам попытаться взыскать свои собственные убытки с Биржи.

V. ЭЛЕМЕНТЫ ДОКАЗЫВАНИЯ ПРИ ВЗЫСКАНИИ УБЫТКОВ

1. Противоправное (недобросовестное) поведение Биржи

Возможная позиция инвесторов:

Биржа нарушила свою обязанность обеспечить возможность продолжить торги Фьючерсным контрактом после достижения ценового порога (8,84$). Истцы могут попытаться указать на невыполнение со стороны Биржи подразумеваемой обязанности обеспечить непрерывность торговли Фьючерсным контрактом, привязанным к фьючерсу, торгуемому на NYMEX, вплоть до закрытия вечерней торговой сессии на Бирже.

Истцы могут утверждать, что остановка приёма заявок 20.04.2020 и приостановка торгов 21.04.2020 является следствием неразумного поведения Биржи, которая была предупреждена о возможности наступления экстраординарной ситуации на рынке и имела возможность минимизировать негативные последствия.

В этой ситуации исход дела напрямую будет зависеть от того, докажут ли истцы нарушение Биржей некой подразумеваемой обязанности по обеспечению условий для торговли Фьючерсным контрактом в ситуации, когда цена на этот Фьючерсный контракт, по сути, зеркальна торгуемому фьючерсу на NYMEX.

Возможная позиция Биржи:

Строго формально пересмотр ценового коридора и не должен был осуществляться в вечернюю торговую сессию в силу Правил клиринга .

Цена экспирации определяется на основании спецификации, которая опубликована на официальном сайте Биржи, и не зависит от действий Биржи, а определяется в ходе торгов на NYMEX.

Следовательно, Биржа может ссылаться на положения, свидетельствующие о невозможности изменения ценового коридора после 19:00, а также на правила определения цены экспирации.

Полагаем, что суды будут руководствоваться формальным аргументом, т.к. нормативное регулирование клиринга было известно заранее и инвесторам, и тем более брокерам. Поддержка такой позиции имеется в существующей практике по другим спорам.

2. Наличие у истцов убытков и их размер

Возможная позиция инвесторов:

Истцы понесли убытки, так как лишились возможности продать контракт дороже цены экспирации.

Убыток равен какой-то сумме, которая может быть обоснована. Не менее проблемным аспектом для Истцов является доказывание размера убытков.

Этот вопрос тесно связан с причинно-следственной связью. То есть:

1) утверждая, что контракт мог быть продан по какой-то цене в промежутке от 8,84$ до -37,63$,

Истцы должны одновременно:

2) доказать, что они намеревались продать контракт по этой цене.

Здесь много факторов и аспектов. Приведем один пример: если инвестор не использовал торговый терминал на всем протяжении приостановки торгов, то суд не может ему присудить убытки, так как такой инвестор даже не собирался торговать контрактом.

Все практические нюансы должны учитываться по каждому истцу в отдельности.

Запасной вариант расчета для каждого истца отдельно – это уровень цены, не покрываемый гарантийным обеспечением, при достижении которого брокер должен был принудительно продать контракт.

Существуют также различные подходы, связанные с математическим моделированием вероятностей и применением концепции loss of chance, но они не находят практической поддержки в российских судах.

Возможная позиция Биржи:

Биржа может оспаривать расчет убытков, так как здесь широкий спектр возражений, и указывать, что истцы не доказали свое реальное намерение продать контракт дороже цены экспирации:

1) не представлено достаточных доказательств, что истцы действительно намеревались осуществлять торговлю в период приостановки торгов;

2) не представлено достаточных доказательств, что истцы действительно намеревались продать контракт по какой-то определенной цене (этому способствуют, например, публичные заявления некоторых инвесторов, что они не знали о возможности отрицательных цен, то есть разумно предполагать, что при условной цене 0,01$ эти инвесторы ожидали бы повышения цены («отскока»), а не ее снижения до отрицательных значений);

3) не представлено доказательств, что инвестор не внес бы на брокерский счет дополнительное обеспечение, чтобы иметь возможность избежать принудительного исполнения контракта по определенной цене;

4) и так далее.

3. Причинно-следственная связь между действиями Биржи и возникшими убытками у истцов

Убытки были понесены истцами в результате невозможности торговли Фьючерсным контрактом по цене ниже 8,84$. В результате этой невозможности истцы не могли продать Фьючерсный контракт в промежутке от 8,84$ до -37,63$.

VI. ПРОЦЕССУАЛЬНЫЕ ОСОБЕННОСТИ РАССМОТРЕНИЯ ИСКА ОБ УБЫТКАХ

1. В зависимости от того, кто выступает истцом (физическое лицо или индивидуальный предприниматель/коммерческая организация), иск должен предъявляться в суд общей юрисдикции или арбитражный суд. Не исключена ситуация, что суд общей юрисдикции может посчитать спор по иску физического лица о взыскании убытков с Биржи подведомственным арбитражному суд, найдя в нем признаки экономического спора (См., например, kad.arbitr.ru/Document/Pdf/7027b328-11b5-4886-a84d-6d174306de6e/1e851809-5757-48dd-a43b-c94d55d50ea5/A40-156308-2019_20200428_Opredelenie.pdf).

2. При этом истцы по потенциальному спору с Биржей могут как обращаться в суд с индивидуальными исками о взыскании убытков, так и с групповым иском, особенно учитывая появление данного института в ГПК РФ с 01.10.2019. Оба варианта обладают своими преимуществами и недостатками.

Индивидуальный иск

+

(1) Удобный процессуальный менеджмент. Истец может самостоятельно выбирать тактику и стратегию защиты своих интересов.

(2) Простой порядок предъявления иска и рассмотрения спора, не обремененный дополнительным регулированием групповых исков.

(3) Возможность персонификации требований к Бирже, в т.ч. персонификация расчета убытков, иных значимых для дела обстоятельств.

-

(1) Слабая переговорная позиция каждого отдельного истца с Биржей.

(2) Отсутствие медийности конкретных споров (за исключением отдельных споров на большие суммы), в связи с чем возможен недостаток внимания на спор со стороны судей.

(3) Риск того, что суды первыми рассмотрят те дела, где у инвесторов наиболее слабые позиции и минимум доказательств. Будут оглашены отказные решения, на которые потом Биржа будет ссылаться в делах с более подготовленными инвесторами.

Групповой иск

+

(1) Усиление переговорной позиции с Биржей за счет значительного совокупного размера заявленных требований, медийности спора;

(2) Привлечение внимания судей к спору за счет значительного совокупного размера заявленных требований, медийности спора;

(3) Процессуальная и коммерческая экономия за счет единовременного рассмотрения большого количества требований в рамках одного судебного разбирательства.

-

(1) Сложный порядок предъявления группового иска, осложненный порядок его рассмотрения;

(2) Усложненный процессуальный менеджмент, связанный с представлением интересов группы одним лицом;

(3) Невозможность персонификации требований к Бирже конкретного истца, входящего в группу;

(4) Проблема «безбилетника» – несправедливое распределение судебных издержек между истцами по групповому иску;

(5) Для группового иска по АПК РФ – исчерпание права истца на самостоятельное предъявление иска к Бирже в случае неприсоединения к групповому иску;

(6) Для группового иска по ГПК РФ – приостановление рассмотрения индивидуального иска в случае его предъявления после группового иска и отказа истца от присоединения к групповому иску.

3. Влияние третейской оговорки, установленной в Правилах организованных торгов.

Инвесторы участвуют в торгах на бирже через брокеров. Заключая соглашение с брокером, инвестор присоединяется к регламенту брокерского обслуживания. Возможная договорная подсудность, установленная данным регламентом, будет касаться только отношений брокера и инвестора.

Инвестор не связан с Правилами организованных торгов, следовательно, на него не распространяется третейская оговорка. Третейская оговорка, содержащаяся в Правилах торгов Биржи, будет распространяться только на профессиональных участников, непосредственно являющихся участниками организованных торгов. Следовательно, иск инвестора к Бирже должен рассматриваться государственным судом.

ГК РФ Статья 451. Изменение и расторжение договора в связи с существенным изменением обстоятельств

1. Существенное изменение обстоятельств, из которых стороны исходили при заключении договора, является основанием для его изменения или расторжения, если иное не предусмотрено договором или не вытекает из его существа.

Изменение обстоятельств признается существенным, когда они изменились настолько, что, если бы стороны могли это разумно предвидеть, договор вообще не был бы ими заключен или был бы заключен на значительно отличающихся условиях.

Факты о существенности изменений:

1. СМЕ объявила о доступности отрицательных цен в ночь с 15 на 16 апреля по московскому времени, когда фьючерсный контракт торговался уже несколько месяцев ДО того.

2. 20.04 Low Limit на сайте СМЕ был указан 0,01$.

А. Г., к кому предполагается предъявление иска об изменении условий фьючерсной сделки? К центральному контрагенту?

К тому же, я бы ориентировался на предупреждение, которые было еще ранее: 08.04.2020 – на сайте CME Group опубликовано предупреждение о риске падения цен на нефть WTI (Light Sweet Crude Oil) до отрицательных значений и готовности торговых и клиринговых систем к их котированию - https://www.cmegroup.com/content/dam/cmegroup/notices/clearing/2020/04/Chadv20-152.pdf

В любом случае и 8 апреля контракт торговался, а ПО NYMEX еще не давало возможности совершения сделок по отрицательным ценам (о появлении такой возможности и было объявлено в ночь с 15 на 16) и к тому же см. мой п. 2.

А расчеты по торгующимся контрактам у нас производит НКЦ, Мосбиржа с них получает только комиссию. И иск на расторжение фьючерсной сделки в связи с существенным изменением обстоятельств.

Так как и нерасширение лимитов на вечерней сессии и невозможность совершать сделки на планках — это типичные события, бывшие в практике торгов на Мосбирже неоднократно. А вот экспирация по отрицательным ценам — это вне предыдущей практики Мосбиржи.

А. Г., а цена экспирации в минус 0,01 — тоже существенное изменение обстоятельств?

Я соглашусь с вами, что такой иск возможен. Но надо учитывать:

1) изменение обстоятельств должно быть настолько серьезным, что стороны, зная о нем заранее, не заключили бы договор вовсе или заключили бы его на принципиально иных условиях.

Предположим, что в спецификации прямо было бы закреплено, что цена экспирации может быть отрицательной. Что-то изменилось бы? Вряд ли. Предположу, что даже объем торговли был бы тот же.

2) сделки заключаются на организованных торгах и априори имеют рисковый характер. Плюс не в пользу инвесторов играет факт публикации CME Group предупреждения о возможности отрицательных цен.

В любом случае, инвесторы могут прорабатывать различные иски, чтобы увеличить свои шансы.

На первый вопрос ответ Да.

1. Вплоть до 20.04 возможность сделок по отрицательным ценам исключалась регламентом СМЕ на основании лицензии которой торговался расчетный контракт на Мосбирже. Само появление этих сделок — это нарушение своего регламента правообладателем.

2. Московская биржа не дает технической возможности совершения сделок по отрицательным ценам в ходе торгов, т. е. предоставляемая услуга не соответствует установленной цене экспирации.

Сторона договора не берет на себя риски, но она берет ответственность в рамках меры ответственности и получает права в рамках меры прав. И с этой точки зрения планки и типичные события (условия) на МосБирже призваны ограничить эту ответственность, а не расширить её до понимания «осознанного риска».

Апеллировать к действиям биржи, которая она совершила в рамках своих регламентирующих документов, в суде бессмысленно. А единственное, что из своих документов биржа нарушила в данном случае — это не открыла торги утром 21.04. Но доказывать в суде, что эти торги что-либо могли изменить после назначения цены экспирации -37.63$, ой как непросто.

И аргумент биржи в суде по поводу любых действий в рамках ее регламента очень простой: все действия неоднократно применялись в отношении инструментов, торгующихся на российской бирже и не вызывали возражений и судебных исков. Проведение торгов при цене известной экспирации -37.63$ не позволило бы закрыть позиции по ценам существенно отличающимся от цены экспирации.

И единственное действие биржи, которое не удовлетворяет приведенному утверждению о неоднократном применении — это назначение отрицательной цены экспирации.

Почему? Если банк, выдавший мне кредит на 100 рублей списывает у меня с расчётного счёта 1 млн. рублей, прикрываясь своими «регламентирующими документами», то почему я не могу оспорить в суде это списание?

Я и удивляюсь, почему все сосредотачиваются на самой планке… но не на её размере, то есть обстоятельстве более существенном. В конце-концов, когда мы оспариваем экспирацию мы почему-то не утверждаем что экспирация незаконна и/или противоречит регламенту биржи, мы говорим, что незаконна её цена.

Мне неизвестны договорённости биржи с брокером и, в этом смысле, у меня всё больше возникает недоумение — не уж то биржа вообще ни за что не отвечает?!

Потому что любое возмещение прописывается законодательно с чётким указанием на условия его возникновения.

На банк сможете, а если Вы купили рисковый актив, а он упал до планки и бидов нет, а потом увеличили ГО, раздвинули планки и Вас закрыли из-за недостатка ГО по бидам намного ниже планки и у Вас образовался долг, то ни один суд не примет иска о возмещении разницы между планкой и ценой закрытия. Потому что это типичная ситуация риска на рынке.

Я нигде не говорил о возмещении разницы между планкой и ценой. Я спрашивал вас о правах брокера и обязанностях биржи.

К банку же я предьявляю иск не на том основании, что вклад/расчётный счёт это безрисковый актив и списания с него есть ситуация «не типичная», а на том основании что были нарушены мои имущественные права, а банком были не выполнены свои обязанности.

Вы, наверное, хотели сказать, что мой брокер заключил с НКЦ договор с периодическими выплатами раз в день? Я к этому вообще никакого отношения по-моему не имею)

Права и обязанности биржи регулируются законодательством. Например, я нигде в документах ЦБ не нашел пункта о том, что биржа или брокер должны были предупредить клиентов о существенном изменении обстоятельств, если это изменение связано с публичными действиями третьих лиц.

Вы заключили договор с брокером, по которому обязались проводить все расчеты по тем действиям, права на которые получили.

Ночной перерыв, перерывы на клиринги, перерывы на расширение лимитов и проч., и даже псевдо-перерыв на «стояние» на планке укладываются в рамки действующих правил, регламентов и методик. Не ясно, как выдернуть одно антизеркальное, но закрыть глаза на другое. Кроме того, упоминание «зеркальности» хоть и встречается в офиц. заявлениях Мосбиржи, но не находит своего отражения в спецификации. Зеркальность, вернее псевдозеркальность, задаётся маркетмейкером, транслирующим цену с учетом своих интересов (широкий спред). При его отсутствии, это может делать или не делать кто угодно (эффективность).

«контракт -поводырь»

Но даже если такой факт будет выявлен, судиться придется в другой юрисдикции.

Harry_Potter, вероятность, что российские истцы будут ждать результатов расследования по манипулированию, крайне низкая. Уверен, что первые иски прилетят уже осенью в российский суд.

как «неосновательное обогащение» ????

Я б послал бы брокера кудаб подальше с предложением вернуть....

физов в шортах было немного, но они были…

Парапор, в спецификации (п.1.3.2) «0,01» фигурирует в контексте минимального изменения цены в ходе торгов, а не минимального значения цены экспирации.

www.moex.com/a2102

Но это лирика… К судебному иску в РФ не пришьешь.

The possible costs could include a combination of direct monetary penalties, reputational consequences, the liquidation of the collateral deposited by the client in the margin account with the FCM, the revocation of trading privileges, and the costs of any legal settlements resulting from the breach of contractual obligations.

Вам на пальцах объяснить чтоб проще было?

— начнём с того, что такое биржа по простому, на что больше похожа, на МАГАЗИН ИЛИ КАЗИНО (в этом СУТЬ)… если казино — то это игорный бизнес со своими правилами…… а если нет, то значит магазин(или базар)… другого не дано ...(специально упрощаю до минимального понятия)

— представьте ситуацию — вы пришли на базар и говорите — «покупаю вот это», и продавец вам вместе с «этим» даёт в придачу денег, потом вы повторяете это же действие и так много раз. Улавливаете абсурдность?

А то, что на бирже всё можно назвать товаром, то по другому и быть не может(если это честный рынок, как их позиционируют)… И фьючерсы в том числе, и любые другие контракты.

Иначе нарушается основополагаюший принцип торговли — «ты купил(заплатил) — взамен ПОЛУЧИЛ (не важно ЧТО, даже услугу — это тоже своего рода товар и никак иначе. (на бирже что делают? — покупают?… или какое то другое действие производят? )

Если этот принцип отрицается — то значит надо признать, что биржа это игорный бизнес (со всеми вытекающими)

… — так в итоге к чему мы пришли, что такое биржа?…… казино или магазин?… ...»или — или"…… выбирайте.

… а вы говорите «азбука» ..)))

(послать я тоже могу)))

… с удовольствием почитал бы… (если материал представляет ценность)

… я только «за» общение с грамотными людьми.

но реально думаю в суде тут ничего не светит.

лучше уговорите биржу, чтоб подправила спецификацию контракта и сделала оговорку что цена экспирации >= 0...

Или если это не вариант — пусть комис на опционы снизит до комиса на фьюч и тогда все «ссыкуны» смогут спокойно торговать колами 0-го страйка вместо фьюча

На вечерке торги были. Не было возможности торговать ниже планки. И было мало покупателей, желающих приобрести нефть по 8.84 но они были 1500+ было куплено. Кто-то, особо невезучий и нечитающий спецификацию, купил после сетлмента. И он был не один.