Гайд по торговле на бирже 5 часть. Инвестиции

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

Медведь выпадает из окна и рынок схлопывается за 2-3 месяца вдвое при этом теряется многолетняя прибыль. Инвестор по фундаменталу со своими отчетиками раз в 3 месяца банально ничего не заметит, разве что портфель внезапно станет вдвое тоньше по деньгам.

Фундаментал также не работает в боковиках, когда рынок стоит на месте либо пилит пилу, именно в этом запиле инвесторы в отдельные акции проигрывают индексам широкого рынка.

Есть 2 возможности повысить частоту дискретизации втрое и ловить короткие медвежьи тренды:

а) фундаменал + макростатистика которая выходит раз в месяц, т.е когда в экономике приходит жопа, то в отлив все лодки идут вниз. И если видим что макро хреновая — имеет смысл сокращать портфель акций или делать хедж.

б) отказ от торговли отдельных акций и переход в макро.

Есть 27 етф на 27 стран. По каждой стране выходит раз в месяц макростатистика. Покупаем страну с наиболее благоприятной статистикой.

Ориентиром является мировой индекс MSCI WORLD INDEX. Он переигрывается раза в 1.5-2, но проблема в том, что мировой индекс очень отстает от американского S&P и проще просто купить сипи, чем выносить мозг етф на отдельные страны. Ситуацию портит затяжной апртенд сипи с 2009г статистика искажена и тестить бесполезно.

3 Торговля секторов.

Если сипи так хорош, то есть способ его улучшить, за счет торговли отдельных секторов входящих в индекс. Т.е покупаем растущие сектора и игнорируем падающие и пилящие боковик.

Можно смотреть макро.

А можно сделать механистический подход — максимальная бета (как предлагает Горчаков) или минимальная волатильность. На тестах я видел обгон сипи в 1.5-2 раза. Но я не захотел торговать, т.к низкий выхлоп и статистика в 50-100 сделок за 10 лет это крайне мало.

Мне больше нравился вариант с минимальной волой — при падении рынка вола растет, соответственно покупка актива с минимальной волой — это вход в защитный актив, а при росте вола тоже минимальна, т.к рост выкупают — покупка растущего актива. Все происходит автоматически и легко.

Кстати есть етф на минимальную волу в отдельных акциях сипи, рекомендую.

4 Искажение статистики длительным аптрендом

Это очень опасная штука. На бычьем тренде, который идет от 2009г легко быть гениальным — выкупаем проливы и сдаем. И так уже 11 лет. Инвесторы не видели другого рынка. Многие инвесторы думают, что они спекулянты. Но отличие инвесторов от спекулей в жестких стопах. Если ставишь стоп — то ты спекуль, не ставишь стопы — свинья, которую раскормят а потом зарежут.

Длительный аптренд вырастил целых 2 поколения спекулянтов, которые не знают стопов. Сильный бычий рынок прощает ошибки и вытаскивает депозиты. На российском рынке аптренд с 2014года. Уже 6 лет. Сайты брокеров пестрят как казино три топора рекламой инвестиций.

5 Основная наепка в инвестициях.

Много книг написано про инвестирование Грехем, Богл, Буфет и Грэм. Модные темы. Стоимостное, в дивы, оценка по фундаменталу. Книги написаны давно — можно посмотреть результат. Стоимостное инвестирование — проигрывает широкому рынку. Дивидендные стратегии — проигрывают широкому рынку. Инвестиции в фундаментал — проигрывают широкому рынку. Но сам широкий рынок проигрывает самому себе.

Если купить широкий рынок через сипи, то это слив 100%. Да переиграете 90% инвесторов, но слив. Про это никто вам не расскажет.

Короче, счас деньги не резанная бумага, не фантики, а циферки в компе, если смотреть широкий рынок в настоящих деньгах типа золота, серебра, то увидите захватывающую дух картинку полета сипи в 1919ый год в 2011году. Т.е господа, нас наепали. Где все 92годa роста?? в фантиках и циферках — был рост, а по факту в реальных а не виртуальных деньгах роста как бы и не было. Т.е закопать золото под дуб в 1919ом была самая лучшая инвестиция для 2011г.

www.macrotrends.net/1378/dow-to-gold-ratio-100-year-historical-chart

Ладно хоть были хоть какие то дивы. 1-2% в год поверх инфляции фантиков.

Но мы то хотим разбогатеть, жировать на дивы, а тут толком даже денег не сохранишь.

Более того а если вошли в рынок в 1965 и вышли 1980ом? там упали в 25 раз. Или купили в 1999 а вышли в 2011 там упали в 9 раз.

Т.е вся доходность от дивов во много много раз ниже волатильности рынка.

Результат инвестирования случаен и зависит от точки входа.

Тренда нет. Есть боковик.

С таким же успехом можно было сходить в казино и поставить на красное — там тоже трендов нет и результат случаен, и потом обозвать эту игру инвестированием.

Мне именно поэтому нравится портфель вида 33% облиги +33% акции + 33% золота, из-за наличия физического золота в портфеле. Однако думаю, что голда пассив и недвижка может заменить голду + дать пассивный доход от аренды. Но в недвижке распад от износа на уровне -1.5-2% в год, а голда всегда великолепна и не изнашивается.

6 Есть ли способ поднять деньги?

а) конечно торговля отдельных секторов сипи обгоняет рынок раза в 1.5. Но добавочные 3-4% в год ситуацию спасают. Хотя деньги и сохраняют. Но мыж хотим многа денег.

б) любимая всеми тема — акции роста. Концепция проста. Покупаем акцию роста — она растет за год вдвое-втрое, затем мы ее продаем — покупаем другую акцию роста, она тоже вырастает за год вчетверо, ее продаем — покупаем другую акцию роста, и ты уже мильардер… яхты, брюлики, свой небоскреб на манхетене и остров, и ты такой на яхте с бабами…

На ум приходит тиньков. Сначала магазин — потом пельмени — потом пиво — потом банк — потом IPO и мильардер. Пока бизнес рос — он сидел в нем, бизнес прекращал расти — продавал и начинал новый бизнес. Нама тоже так хочется, желательно без усилий и ничего чтоб делать не надо было.

Поэтому акции роста это тема что наразбогатеть. Но у инвесторов в голове каша. У них для акций роста фундаментал неподходящий. Там же все плохо — по грему и грехему. Кредиты, убытки. Но оно растет. А как? Дык все просто. Но про это в книгах не пишут. На 500 страниц размазывать неудобно. Инвесторы в растущие акции смотрят на вторую производную от жабы внезапно прыгнувшей мне на грудь. Я это не сам придумал. Мне лет 10 тому рассказали. Размазывать эту тему мне лениво. Сказал и сказал. Но все упирается в фундаментал и низкую частоту дискретизации — мы собираем все минусы торговли по пункту2. Т.е рост возможно поимете, но просадку огребете в полном объеме — соскочить не удасться.

7 Связь и разница между спекуляциями и инвестициями.

Вся разница в способе контроля рисков.

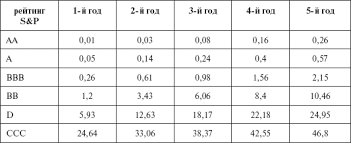

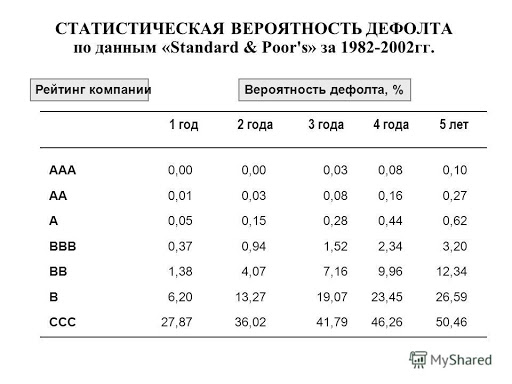

Инвестор прежде всего контролирует риск через систему рейтингов: А, АА, ВВ, С… и прочие. Буковки обозначают вероятность банкротства компании на интервале времени. Как пример таблица.

Практичиская польза такая:

Например берем портфель из 100 разных акций ВВ рейтинга на 2года. Средние дивы по портфелю 5%. Инфляция 4%. Т.е. на выходе 1%*2 года=2% прибыли. А убыток из-за вероятности банкротства по портфелю из 100 бумаг = 100*3.43/100= -3.43%. Т.е. возможный убыток превышает прибыль. И можно делать вывод что дивы не покрывают риски.

Если брать компанию ВВ на 3 года, то надо быть готовым к 6% вероятности банкротства. Надо понимать, что в кризис вероятности банкротств складываются и риски возрастают многократно. Я как то попал под волну банкротств и дефолтов облигаций в 2008. Никогда такого не было, а когда случилось, то все разом.

Компании с рейтингом А, АА редки и инвесторы их хотят. Они типа надежны. Ходят они контртрендово. Проливы выкупают. По фундаменталу они перекуплены. Дивы мелкие. Зато надежность. Спекулям в них делать нечего. Ходят они слабо, вола низкая — денег не поднять.

Иногда поднимается вой — типа рынок перекуплен, все неадекватно дорого. Проблема в том, что настоящие инвесторы с большими деньгами понимают, что деньги это циферки в компе и хотят припарковать капитал в реальный актив. Поэтому на цены не смотрят. Просто покупают А-АА активы. Можно впринципе смотреть выкуп А-АА как опережающий индикатор дна.

Было бы интересно посмотреть динамику сипи без А-АА активов, думаю что это даст много пищи для ума — у кого там есть студенты?

И сразу понятно, что если у компании недооценка, либо мутные высокие дивы, то что -то в ней не так. Смотрим рейтинг, а он внезапно В или С. И покупать инвестируя на долгосрок такое уже страшно. Прибыльно, но риск.

Кстати насколько помню, среди российских компаний только сбербанк имеет международный рейтинг АВ. Все остальные ВВ и В. Т.е инвестировать на долгосрок в компашку с рейтингом В — это чистая спекуляция без стопов. А уж брать мусор без рейтинга, да без аудита, да на долгосрок. Зато дивы ха.

Спекуляции за счет жесткого контроля риска при помощи стопов позволяют торговать низкий рейтинг = высокий риск. Более того, активы с большим риском — спекулятивные активы двигаются трендово. Т.е видишь актив С и D, или недооценку+ хорошая ликвидность — это будет хороший трендовый движняк.

А все эти инвестиции на долгосрoк идут лесом. Вот еслиб был бы у меня денег ярд, стал бы долгосрочником. Купил бы сипи и жил бы на 1% в год от капитала. Или жил бы я 300лет как дракула. Может и стал бы инвестором. А так нисудьба.

Всем удачной торговли.

Пы сы...

для инвесторов совет… сделайте картинку...

… одна под другой… сверху график инфляции сша… график ставки сша… ниже цена нефти… ниже ртс индекс… ниже баксрубль… ниже цены на недвижку в москве в баксах… у мя была на старом компе такая… это 90% понимания рынка… что за чем ходит

и денег не заработать...

кроме того мы сравнили 2011год и 1919… а еслиб сравнивали 1965год с 1980ым? там за 15 лет рынок схлопнулся в 25 раз… или 1999год с 2011 там рынок упал в 9 раз... а тут за 100 лет всего 7 раз профит… т.е богл был неправ...

вола рынка в разы выше профита… т.е инвестировать в широкий рынок это путь вникуда… но никто про это не скажет… т.к херится вся индустрия

Картинка — лажа для золотых жуков. Дивиденды сравнивать с инфляцией очень глупо, рост+дивы с инфляцией надо сравнивать

Но не слишком ли теоретический что-ли?..

http://smart-lab.ru/blog/260540.php

http://smart-lab.ru/blog/155810.php

http://smart-lab.ru/blog/296793.php

https://smart-lab.ru/blog/638001.php

кроме того разбирая отдельную акцию — мы можем столкнуться с ошибкой выжившего.

надо разбирать пакет… нужен критерий формирования пакета… и тд и тп… этож целый рисеч рынка

На что мы можем реально повлиять, так это на уровень потребления и норму сбережений. Как сказал один умный блогер — «Лучше откладывать 8% дохода под 1%, чем 1% дохода под 8%!».

Тут скорее вайн по рынку.

Широкий рынок плохо.

Бычий тренд с 2009 года — плохо.

Фундоменталка — плохо.

Золото (лол!) — хорошо.

Околонулевая польза поста, спасибо за потраченное время.

Умный никогда не будет говорить дураку что тот дурак. Потому что в этом нет никакого практического смысла. Как нет смысла подбегать к собаке и кричать — «собака, ты — собака».

Так что тут, возможно, или оскорбление или вялая попытка разрекламировать свой ум.

Я не буду давать вашему тезису окончательную характеристику, оставив последнее слово за вами. Для себя выводы сделал, ваши сообщения буду игнорировать. Хорошего дня.

А про акции роста… Коллега как-то картинку подкинул. Мож тренд то изменится?

Автор поста написал отличный, зрелый материал

Но сам отчасти находится в плену станд заблуждений

— золото отросло потора года- появилась его повестка и мода «взвешивать» в драгметаллах

— акции роста 11 лет на коне- стратеджи намбэр ван.

Все пройдет...

Но в целом он конечно прав. Инвестирование- не эльдорадо. Сложный процент не обогатит без весомых пополнений.

Имхо разбогатель на финрынке мона либо чужими деньгами, либо продавая околорынок/аналитику. Ну или включаясь в цепочку пищеварения уровнем повыше: брокер/фонд итп

Все остальные разговоры типа «мыж хотим нарубить баблоса не за сто лет» толкают в банку с пауками, где выигравших очень мало.

но дня три тому назад зашел на сайты российских брокеров, а там реально казино… кажись разгружают портфели от акций и грузят валюту

1. Игра от обороны. Т.е. на ничью. Ассет аллокейшен. Покупем понемногу облигаций, акций, коммодов, недвиги и немного держим кэш. Сидим и наблюдаем. Что то упало (подкупим за кэш), что то выросло, сокращаем. Игра около нуля.

2. Хотим прибыли (а кто ее не хочет?) Здесь главное понимать, что прибыль будет только как результат хорошего скила. Умеешь писать и вовремя патчить алго? Молодец, будет много процентов прибыли. Но недолго и на небольшую сумму. Хорошо определяешь компании с могучей рентабельностью и честным менеджментом, который будет делиться? Тоже гуд. Проценты ниже, зато можно накатить в больший объем и дольше доить. Знаешь комбинации диверов на стохастиках и волшебные пересечения машек? Тоже хорошо, не забывай ставить стопы.

3. Желание получить убыток. Нет, даже лучше — слить полностью. Такое есть у сильно больше половины участников, хотя и не признаются)) И получается вполне успешно. Это когда хочется прибыли из п.2, но никаких скилов нет и даже нет желания их получить.

И вывод? А нет на фондовом рынке никакой «игры с нулевой суммой», а есть борьба за бОльший кусок «напечанных бумажек» и спекулянт от инвестора отличается лишь методами этой борьбы.

VES я думал у тебя более серьезная матчасть.

зря смеешься, он правда Бюффе, это же французская фамилия.

Например один из моих любимейших художников:

Бюффе, Бернар

Прошу ознакомиться https://smart-lab.ru/blog/638187.php

я вот такой картинкой могу пользоваться.

блин забыл.

вроде сверху вниз -

сбер

индекс мамбы

жижа

хотя как вы понимаете ...

сделайте пожалуйста глубокий расчёт по недвижимости (кажется она не может обогнать ни золото, ни доллар в России )

Инвестору нет никакого смысла смотреть на дивиденды.

Компании тратят заработанное 3-мя способами:

1. Возврат денег в виде дивидендов.

2. Возврат денег с помощью уничтожения части акций (buy back)

3. Вкладывание денег в расширение (как амазон)

Автор смотрит только на дивиденды (facepalm). Слабая статья, 3.

P.S.

Золото — рисковый актив для людей. Оно подходит только для центробанков с горизонтами в сотни лет. Цена скачет, десятилетиями зависает.

Но это не значит, что фундаментал не годится. Годится, и ещё как. Только не надо портфелить и ждать, когда лебедь прилетит. Нашёл недооценку, зашёл в бумагу, забрал свои 50-100-...% за год или за несколько месяцев и вышел. И про низкую частоту дискретизации незачем ерунду писать. Если условный лукойл вышел на свою мощность и работает, операционные показатели можно плюс-минус спрогнозировать, а цены на нефть и новости мы можем каждый день поглядеть. В условиях карантина аэрофлоту будет плохо, а магниту хорошо, не надо для этого вывода отчетность ждать.

может кто меня удивит ботом в лукойле?

У меня по sp500 с 1900 года такая картина

за статью спасибо! из тех, кто дочитал до конца - кто нибудь сделал картинку, как рекомендует автор в последнем абзаце?

инвестор должен уметь избегать риска

а спекулянт должен уметь принимать риск

если прогноз по ФА предсказывает недооценку актива ниже 50% скорее всего результат инвестиций по фундаменталу утонет в рыночном шуме… т.е движения самого рынка будет превышать движение от фундаментала… и проще и правильнее в этом случае инвестировать в индекс

это преодалевается 2 мя способами...

1 фундаментал + должен совпадать с технической картинкой рынка… т.е если идет рост рынка, то фундаментал реализуется и прогноз по движению цены актива будет выполнен...

2 идеи для инвестиций должны быть от 50% и выше… либо инвестору надо уметь хеджировать позу...

1 инвестиции по фундаменталу описывают вход в позицию, но нет критерия выхода… т.е инвестиции по фундаменталу не описывают выход из позиции… это ведет к тому что поза кроется слишком рано либо слишком поздно… именно поэтому инвесторы проигрывают рынку..

мне могут возразить… дескать актив продается, когда есть более выгодный для вложения актив, но с чего бы цена продаваемого актива была бы оптимальной и с чего бы покупаемый актив демонстрировал бы рост?

2 кстати интересно что главные книжки по инвестиям в фундаментал были написаны в 70ые годы… на величайшем по продолжительности бычьем тренде с 1932 по 1970г… тогда работало прям все и все приносило прибыль… более того тогда не было индекса широкого рынка типа сипи и нельзя было оценить эфективность инвестиций… насколько инвестиции обгоняли рынок…

мораль в том, что если в книжке описано только когда покупать акции, и не описано когда продавать, то книжки эти нубские… а афтор кусок нубья...

3 к фиксу профита есть 3 подхода

а) портфельный — т.е балансируются веса в портфеле

б) бесплатные акции описанные у ван тарпа в биржевой торговле без рисков

в) и просто закрытие позы при развороте вниз всего рынка… в отлив все лодки идут вниз… поэтому портфель надо крыть...

мораль в том, что я часто вижу модели собранные на стате из 5-10 отсчетов… и это реально недостоверно…

В инвестициях недостаточно выбрать самые лучшие бумаги. Все решает кризис менеджмент. Т.е надо понимать что будешь делать в момент падений рынка на -80% которые случаются в россии каждые 10 лет. И на падении на -50..-30% за день.

На америке такого нет. Поэтому все эти баффеты и грэмы абсолютно бесполезны на российском рынке. Они не то чтоб глупы но просто не сталкивались с такой проблеммой никогда.

Весь выбор бумаг в россии сводится к выбору частников которые не будут воровать у самих себя из индекса ммвб50.