31 октября 2020, 12:15

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

Всем привет.

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

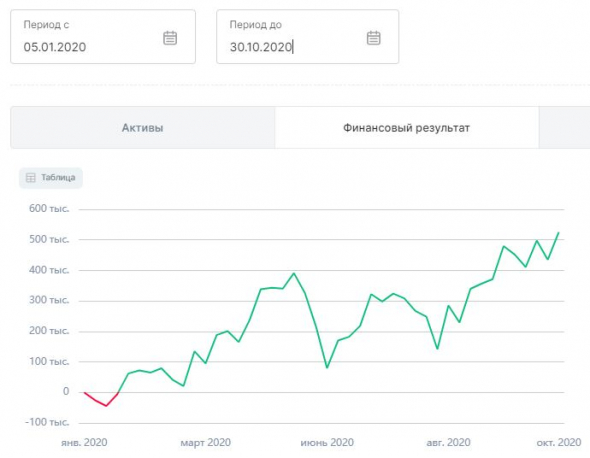

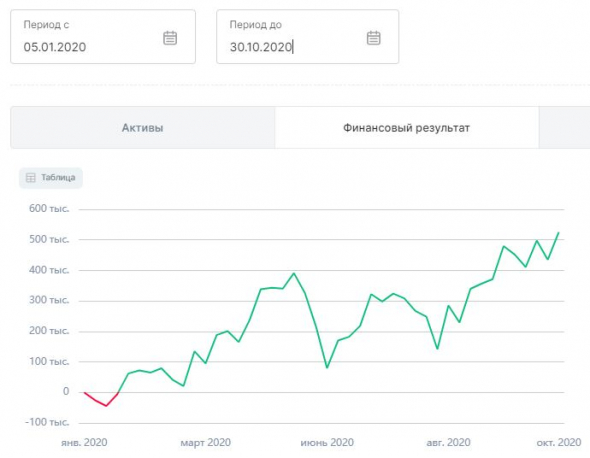

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

С чего я начал изучение опционов?

Есть одна книга, чтение которой полностью изменило весь мой внутренний мир!

18.02.2020 оставлял рецензию на Саймона Вайна «Опционы. Полный курс для профессионалов».

26.07.2020 писал топик о том, что «Саймон Вайн. Mission completed».

Подумать только, изучение одной книги заняло 159 дней (0.44 года) или 3816 часов. Понятное дело, что я не все 24 часа в сутки читал эту книгу, скорее это было всё вместе — изучение теории и построение торговых стратегий на практике. Пока не пройдёт недельная экспирация и я не пойму все плюсы и минусы по управлению отдельно взятой опционной конструкцией — я не двигался дальше.

Видел в интернете опционные курсы, околорыночные Гуру обещают научить торговле опционам за 6 месяцев. Что-то в этом действительно есть. Опционам с нуля новичков не удастся научить не за 1 месяц, не за 3 месяца, это должно быть, минимум, 6 месяцев. Примерно столько выделяют в среднем времени в универе для обучения студентов не особо сложной дисциплине — 1 семестр.

💡 Запомните: чтобы научиться торговать опционами грамотно, вам нужно потратить ⌛ на их изучение не меньше 6️⃣ месяцев из своей жизни! 💡

Если бы я был преподавателем опционов в университете, какой план работы построил бы со студентами?

Он состоял бы из 3 этапов:

Сейчас я нахожусь где-то в середине пути — прочёл на половину Натенберга (до конца года его добью) и в следующем году возьмусь плотно за изучение Халла.

Торговый стиль.

Каждый опционщик, когда он переходит от теории к практике, должен понять кто он по своей психологии.

От этого будет зависеть его опционный стиль.

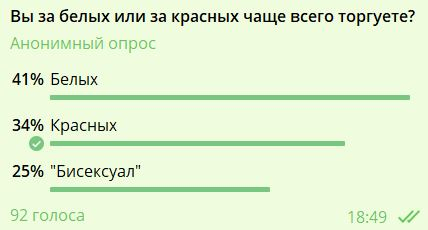

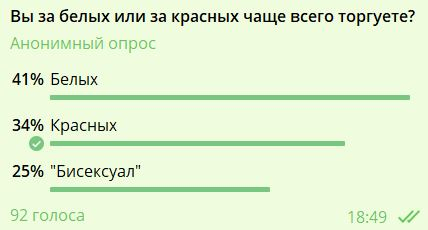

Я придумал разделение всех опционщиков на 2 больших клана — «белые» и «красные». Смотрю, эти понятия хорошо прижились. Ведь они действительно очень хорошо описывают всю суть изнутри.

Напомню эти определения ☝:

Я чаще всего торгую по стратегиям «Красных», но при этом, когда пахнет жаренным, становлюсь «Белым».

Нельзя сказать какой стиль торговли лучше, его можно лишь определить опытным путем, отталкиваясь от ваших психологических особенностей работы с риском.

Опционные стратегии.

После прочтения Саймона (загрузка 100%) и Натенберга (загрузка 50%) я определил свой торговый стиль и могу сказать какие опционные стратегии мне нравятся, какие не нравятся. Из всего множества опционных конструкций я бы выделил следующие:

Про все остальные опционные стратегии вообще можно забыть: гатсы, рождественские ёлки, стрипы/стрэпы и прочие птеродактели. Это всё мишура.

При этом я очень люблю торговать спреды.

Мысли Натенберга о спредах осели где-то очень глубоко, вот что он пишет в качестве введения к 7-ой главе 📚:

Если исходить из типов спредов, то сейчас торгую лишь вертикальные, а горизонтальные и диагональные спреды пока мало использую, не хватает опыта. Возможно, через пол года придёт понимание. Было несколько сделок в календарных спредах за эти 10 месяцев — покупал вегу и продавал гамму, удалось получить небольшой профит, но я бы не сказал прямо, что торчу от этих стратегий, вертикальные спреды мне больше нравятся.

Часть 2 подходит к концу, а в Части 3 попробую рассказать о методах управления опционными конструкциями, которые позволяют очень часто убыточную сделку (после того, как ошибся первоначально с прогнозом направления цены БА) вытянуть в плюс.

Добавляйте в избранное, если топик вам зашёл, нужно собрать ⭐️ 100, чтобы вдохновение пришло на написание Части 3.

Любите ❤️ опционы.

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат.

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

С чего я начал изучение опционов?

Есть одна книга, чтение которой полностью изменило весь мой внутренний мир!

18.02.2020 оставлял рецензию на Саймона Вайна «Опционы. Полный курс для профессионалов».

26.07.2020 писал топик о том, что «Саймон Вайн. Mission completed».

Подумать только, изучение одной книги заняло 159 дней (0.44 года) или 3816 часов. Понятное дело, что я не все 24 часа в сутки читал эту книгу, скорее это было всё вместе — изучение теории и построение торговых стратегий на практике. Пока не пройдёт недельная экспирация и я не пойму все плюсы и минусы по управлению отдельно взятой опционной конструкцией — я не двигался дальше.

Видел в интернете опционные курсы, околорыночные Гуру обещают научить торговле опционам за 6 месяцев. Что-то в этом действительно есть. Опционам с нуля новичков не удастся научить не за 1 месяц, не за 3 месяца, это должно быть, минимум, 6 месяцев. Примерно столько выделяют в среднем времени в универе для обучения студентов не особо сложной дисциплине — 1 семестр.

💡 Запомните: чтобы научиться торговать опционами грамотно, вам нужно потратить ⌛ на их изучение не меньше 6️⃣ месяцев из своей жизни! 💡

Если бы я был преподавателем опционов в университете, какой план работы построил бы со студентами?

Он состоял бы из 3 этапов:

- Изучение теории/практики по книге Саймона Вайна «Опционы. Полный курс для профессионалов». Это 1-ой класс, на освоение материала нужно 6 месяцев.

- Изучение теории/практики по книге Шелдон Натенберг «Волатильность и оценка стоимости. Стратегии и методы опционной торговли». Это 2-ой класс, в этой книге есть то, чего нет в Саймоне, она реально заставляет глубже задуматься над тем, как грамотнее управляться с опционами, там мы копаем уже в глубину, а не в ширину, как было в Саймоне. На освоение материала нужно потратить ещё где-то 5 месяцев.

- Изучение теории/практики по книге Джон К.Халл «Опционы, фьючерсы и другие производные финансовые инструменты». Это 3-ий класс, на освоение материала нужно 7 месяцев.

Сейчас я нахожусь где-то в середине пути — прочёл на половину Натенберга (до конца года его добью) и в следующем году возьмусь плотно за изучение Халла.

Торговый стиль.

Каждый опционщик, когда он переходит от теории к практике, должен понять кто он по своей психологии.

От этого будет зависеть его опционный стиль.

Я придумал разделение всех опционщиков на 2 больших клана — «белые» и «красные». Смотрю, эти понятия хорошо прижились. Ведь они действительно очень хорошо описывают всю суть изнутри.

Напомню эти определения ☝:

- Белые — те, кто торгует разницу между HV и IV, у них всегда включено ДХ, это так называемые белые воротнички, у которых по математике пятерка и они знают как пользоваться греками, владеют в совершенстве дифференциальным исчислением, дружат с детства с Шарпом и Сортино;

- Красные — это рабочий класс, пролетарии, торгуют направленно, дельта в самых редких случаях у них лишь равняется нулю, так обычно она либо в одну, либо в другую сторону ярко выражена всегда. Их депозит по локоть в трейдерской крови, люди понимают что такое рыночный риск и умеют с ним грамотно работать, выжимая максимум возможностей.

Я чаще всего торгую по стратегиям «Красных», но при этом, когда пахнет жаренным, становлюсь «Белым».

Нельзя сказать какой стиль торговли лучше, его можно лишь определить опытным путем, отталкиваясь от ваших психологических особенностей работы с риском.

Опционные стратегии.

После прочтения Саймона (загрузка 100%) и Натенберга (загрузка 50%) я определил свой торговый стиль и могу сказать какие опционные стратегии мне нравятся, какие не нравятся. Из всего множества опционных конструкций я бы выделил следующие:

- покрытые продажи опционов;

- стрэддл/стрэнгл;

- бабочка/кондор;

- бычий/медвежий кол-спред, бычий/медвежий пут-спред;

- коллар, альбатрос, бустер;

- ratio-спред, бэк-спред, ладдер.

Про все остальные опционные стратегии вообще можно забыть: гатсы, рождественские ёлки, стрипы/стрэпы и прочие птеродактели. Это всё мишура.

При этом я очень люблю торговать спреды.

Мысли Натенберга о спредах осели где-то очень глубоко, вот что он пишет в качестве введения к 7-ой главе 📚:

Большинство успешных опционных трейдеров торгуют спредами. Поскольку оценка опционов основана на теории вероятности и поскольку шансы выравниваются только на длительных отрезках времени, опционные трейдеры нередко должны сохранять позиции длительное время. К сожалению, на коротком отрезке времени, пока трейдер ожидает, что цена опциона приблизится к теоретической стоимости, изменения на рынке могут «съесть» его потенциальную прибыль. На коротком отрезке времени нет никакой гарантии, что опцион отреагирует так, как это предсказывает теоретическая модель.

Торговля спредами — это способ, позволяющий опционному трейдеру извлечь выгоду из теоретически неправильной оценки опционов при одновременном уменьшении влияния кратковременных изменений конъюнктуры и, таким образом, без риска держать позицию в опционе до экспирации.

Если исходить из типов спредов, то сейчас торгую лишь вертикальные, а горизонтальные и диагональные спреды пока мало использую, не хватает опыта. Возможно, через пол года придёт понимание. Было несколько сделок в календарных спредах за эти 10 месяцев — покупал вегу и продавал гамму, удалось получить небольшой профит, но я бы не сказал прямо, что торчу от этих стратегий, вертикальные спреды мне больше нравятся.

Часть 2 подходит к концу, а в Части 3 попробую рассказать о методах управления опционными конструкциями, которые позволяют очень часто убыточную сделку (после того, как ошибся первоначально с прогнозом направления цены БА) вытянуть в плюс.

Добавляйте в избранное, если топик вам зашёл, нужно собрать ⭐️ 100, чтобы вдохновение пришло на написание Части 3.

Любите ❤️ опционы.

С уважением, Карлсон.

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат.

Ну если не совсем жлобьё...

Вот ждешь к примеру по тренду движухи рубля полтора… И есть сотка тыр. на депо… фьючей на СИ можно купить 20штук на все… получить профита 20х1.5=30тыр…

А можно купить вертикальный спред на 50% от депо… 80 колов купить и 80 продать… на вершинке тренда преобразовать спред в бабочку и взять 80х1.5=120тыр профита + еще 24тыр с теты, пока пилит/корректируется немного около верхушки… итого 144 профита… это при ограниченном риске и загрузке Го только половиной…