Красивый профиль позиции в опционах - еще не залог хорошего результата

Этот пост, на мой взгляд, инетересен тем, что дает представление о выгодности определенных идей, которые на первый взгляд кажутся очень перспективными, но когда вы подходите к ним с точки зрения холодного расчета, они становятся не столь интересными. Можно сказать, что этот пост очень хорошо подходит по своей тематике к моему другому посту "Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?", но не является его продолжением или дополнением.

На прошлой неделе для подписчиков своего закрытого Telegram канала я изложил мысль поставить на падение российского рынка акций через покупку PUT SPRED на индекс RTSI. Вообще я бы с бОлшим удовольствием это делал через опционы на IMOEX, но там у нас «три калеки», поэтому приходится прибегать к решениям не комфортным (по крайней мере для меня).

Идея была следующая:

Рассматривая«оптимистичную» картинку в индексе MCFTR (IMOEX с учетом дивидендов), захотелось поглядеть, что там у нас с опционами. К сожалению, опционы на индекс IMOEX совсем неликвидны, поэтому приходится смотреть на опционы на RTSI (картинка по которому, тоже очень «оптимистична»).

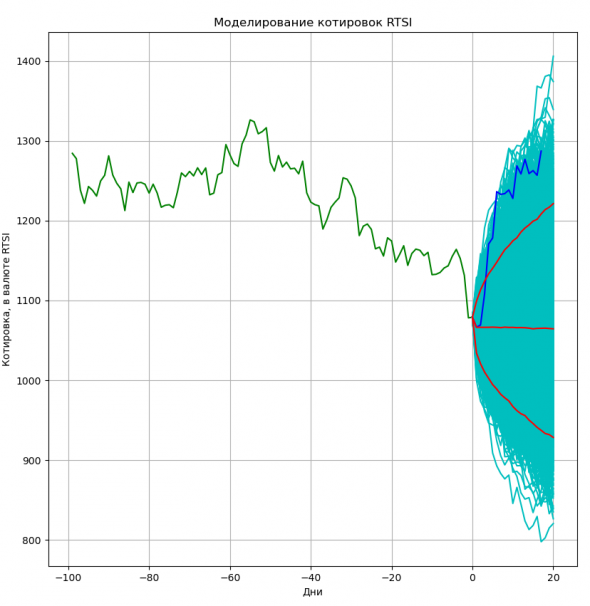

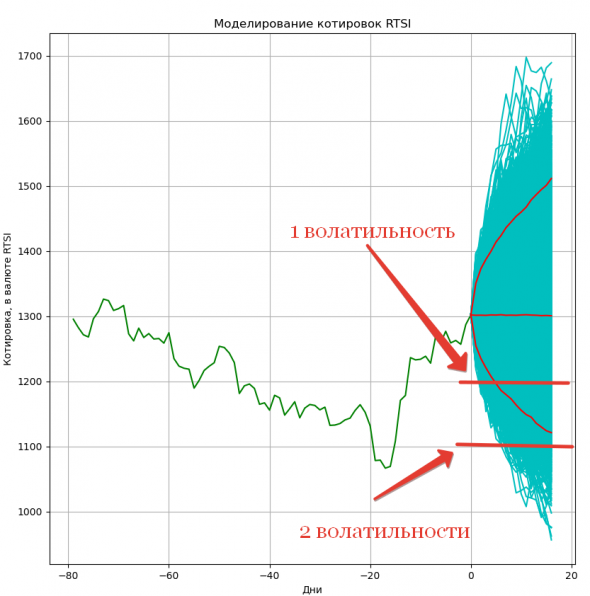

По расчетам — историческая волатильность индекса RTSI на 25.11.2020 29,89% годовых. Если взять декабрьские контракты PUT то есть «немаленькая вероятность», что мы можем увидеть значение ниже 1200 (которая сейчас составляет 1 волатильность (одно стандартное отклонение). При этом на предыдущем графике этот же страйк 1200 — был 95% доверительным интервалом, который был преодолен в ноябре.

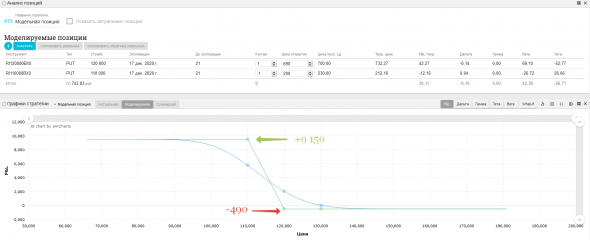

Можно собрать PUT спред +1200/-1100. Как показывает нам калькулятор option-moex, у нас получается весьма неплохой профиль позиции. Рискуем 490 рублями на одной конструкцию. Потенциальная прибыль может составить чуть более 9 тысяч рублей.

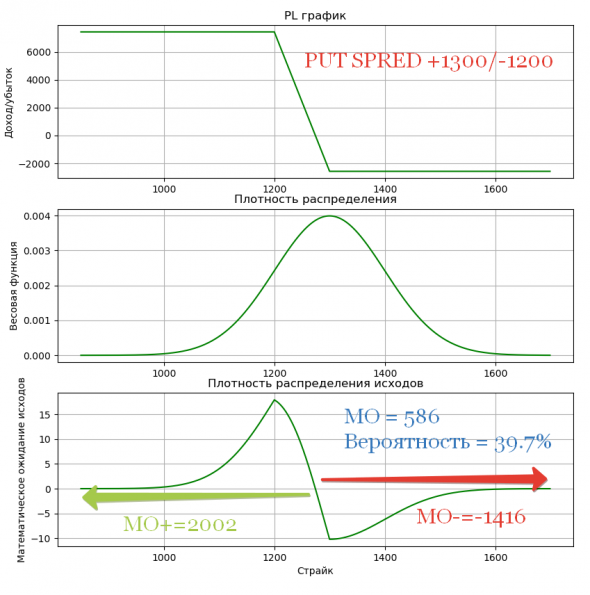

Ситуация с более близким спредом +1300/-1200 тоже выглядит неплохо: — 2570 против 7430 или соотношение риск/прибыль 2,89

Все вроде бы ничего, и весьма логично. Однако, как это часто бывает — дьявол кроется в деталях.

Резонный вопрос на который стоит ответить — а какая она это «немаленькая вероятность»?

Давайте посчитаем (для простоты примера будем считать что возможные значения RTSI на следующие 20 дней распределены нормально, хотя можно использовать и фактическое распределение, которое было получено с помощью метода Монте Карло):

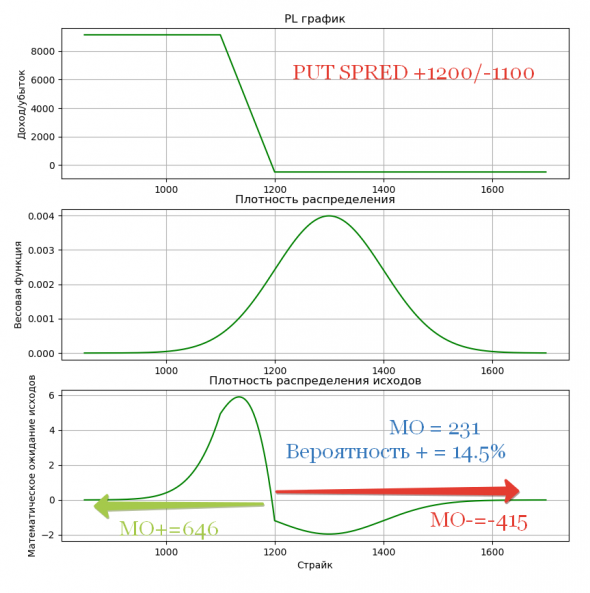

✅ Для PUT SPRED дальнего (+1200/-1100) — вероятность положительного исхода составляет 14,5%, математическое ожидание сделки положительное 231.

✅ Для PUT SPRED ближнего (+1300/-1200) — вероятность положительного исхода составляет 39.7%, математическое ожидание сделки положительное 586

Как нас любил поучать Талеб, мы должны смотреть на асимметрию исходов, а не самой цены. Простым языком и утрируя его идею можно описать так: Если у нас есть возможность с вероятностью 1% «выиграть» скажем 250 тысяч а с вероятность 99% только 100, то мы должны ставить на тот самый 1%, так как 2500>>99, а их соотношение 2500/99~25.

К сожалению, для случая с PUT SPRED не наблюдается такой существенной асимметрии исходов.

Для дальнего спреда PS MO+/MO-=646/|-415|=1.5, а для ближнего — 1.4. Исходя из полученных значений, и если сильно упростить, то можно сказать что, мы имеем классическую ставку 1 к 2 (1-проигрыш на 2 — выигрыш). При небольшой вероятности, которую мы наблюдаем для наших спредов очень хотелось бы иметь 1 к 10 хотя бы.

Другой разговор, если мы будем считать, что мы имеем дело с условной вероятностью, например, на том основании, что в предыдущие 20 дней, как видно из первого графика индекс вырос существенно больше чем в расчетном 95% доверительном интервале, и может стремится к среднему, то есть вернуться в предыдущий диапазон. Но об этом не в в этом посте.

"… вы их просто готовить не умеете." ©

я не про это вообще, я про то, что вы свой анализ делаете в статике, даже сигма у вас статическая, не говоря уже про замороженные опционные конструкции. Сигма пересчитывается в зависимости от заданного ТФ. Поэтому не совсем понятно про что статья — выхвачен грубо говоря «кадр» из жизни рынка и делается попытка по нему сделать анализ всей жизни ....

Попытка нормальная, только к реальности мало отношение имеет ;)

vitsantal, странный Вы вывод сделали. Нельзя же в одном посте объять всё. Если выразится математическим языком, то «реальная жизнь» это набор упорядоченных по времени статистических срезов. Анализируя их, моделируя, найдя регрессии можно построить динамические модели.

Мне как инвестору, опционы и фьючерсы нужны только для хеджа. И в этом ключе пут и колл спреды отлично подходят и работают без существенного управления позицией — я не раз публиковал свои результаты (например вот)

Что же касается волатильности, то её я не рассматриваю ее только в статике. Тоже писал про варианты ее оценки и что можно из этого извлечь (например вот).

К тому же, я стараюсь написать для широкого круга людей, а не для небольшой группы профессионалов. Поэтому я осознанно некоторые вещи упрощаю. Тем же кому нужно, они погрузятся глубже и изучат вопрос.

Здесь я ничего нового из этого не скажу, те хочет что-то узнать по опционной торговле найдут источники…

Насколько я понял, у вас есть формула/функция, которая прогнозирует будущее значение и дает для нее доверительный интервал. Куда тогда подставлялись случайные значения для Монте-Карло?

И потом, если было нормальное распределение, то и максимальная плотность будет в пределах 1 сигма от средней…

Врач-бондиатОр, Вас интересует как я получил доверительный интервал для возможных будущих значений по индексу RTSI?

В этих двух постах описывал основные принципы:

https://smart-lab.ru/blog/660472.php

https://smart-lab.ru/blog/616224.php

Если будет нужны дополнительные пояснения напишите в личку