22 июня 2021, 11:39

Пустыня. Кактусы. Грааль. Часть 3. "Именем Колумба".

Начало тут: https://smart-lab.ru/blog/702162.php

… после торговли через официального брокера, прочувствовав минусы «надежности», например, клиринги, иногда по 2 раза в день, с фиксацией прибыли/убытка на балансе счета, сброс параметров ордера TP, SL, TS, при которых теряется связь открытия сделки с её целями, отсутствие возможности встречных сделок, ограниченное количество торговых инструментов, нужно было искать что-то среднее.

Чтобы возвращать НДФЛ с официальной работы и уже иметь гарантированную доходность 13%, в 2018г. был открыт ИИС в Финаме и куплены ОФЗ на нем. При балансе на счете до 100 т.р. всю купонную доходность съедает плата за ведение счета и депозитарий. В итоге, когда после полугода почти нулевой доходности, я снял по неопытности купонную выплату, ИИС автоматически закрылся, в 2018г. на сайтах брокеров не было информации, что снятие даже 1 копейки приведет к закрытию счета, это сейчас выводится 3 предупреждения в Личном кабинете, а тогда даже ФНС толком не знала кто такой ИИС и с чем его едят. Благо, я еще не успел вернуть НДФЛ и его не пришлось возвращать.

Параллельно с ИИС, был открыт ММА счет в Кипрской дочке Финама- Jast2Trade и началось открытие Американского рынка. Вот тут раздолье инструментов и фондов. Но клиринги никуда не делись и встречные сделки не появились. Через пол года метаний по недостаткам первого абзаца, счет был закрыт с небольшой прибылью и негативным осадком от неудобства торговли.

Приходило понимание, что большая часть средств должна находиться в пассивных инвестициях, а малая в рискованных активных или трейдинге.

Тут в борьбу за пользователей включаются мобильные приложения для инвестиций. Дебетовая карта Тинькофф у меня была еще с 2016г., взаимодействие с банком оставляло приятное впечатление, поэтому тут был снова открыт ИИС, в открытом доступе стало появляться много информации об инвестициях.

На малой части свободных средств продолжились эксперименты по трейдингу. Уже лишили лицензий РФ всех форекс брокеров и для доступа к акциям США, а точнее к CFD контрактам на них пришлось использовать приемлемого и проверенного временем «кухонного» брокера.

Из плюсов «кухни» получаем: множество CFD, быстрое исполнение, минимальный спред, возможность выбрать счет без свопов для долгосрочного удержания, даже выплату дивидендов по CFD на акции, шорт без доп.затрат, возможность алгоритмизации торговли.

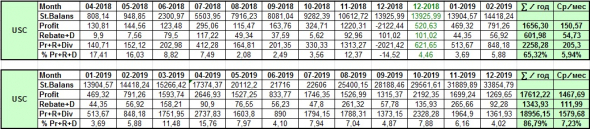

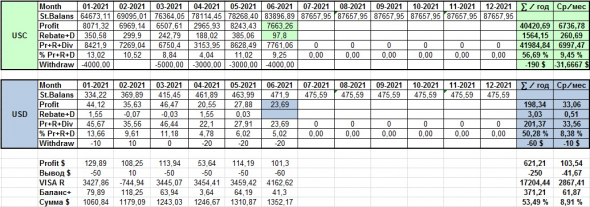

По итогу, в 2018г. была получена доходность 65,32% годовых, как сумма месячных доходностей, относительно стартового баланса на начало месяца, а в 2019г. 86,79% в год или 7,23% среднемесячно.

Только я собрался масштабировать свой успех, как в июне 2020 года брокер понял, что довольно накладно платить дивиденды по CFD на акции, купленные с плечом, да еще и на swapfree счетах. По CFD на акции был введен swap, причем задним числом- на инструменты купленные ранее.

Держать просевшие «акции» на вырост и ради дивидендов стало невыгодно, пришлось крыть убытки за счет прибыли, чтобы не накапливался отрицательный своп, писать брокеру все что я о них думаю и куда пойду когда выправлю баланс.

Опыт работы с котировками акций подсказывал, что есть негативные моменты при работе с отдельными бумагами: низкая диверсификация, дивидендные аристократы не сильно растут, если вообще растут в цене, существует риск делистинга, слияний или банкротства отдельных компаний. Для слабо регулируемого рынка CFD это очень критично, т.к. это не акции и брокер не участвует в страховании по SIPC.

И грааль подкрался незаметно- BUY THE DIP S&P500!

Что же нужно для успеха?

1. Быть изначально независимым от финансового результата торговли.

2. Начать и не бросить торговать, пробовать разные инструменты и стратегии, прибыльные варианты совершенствовать.

3. Саморазвиваться и лет через 5 придет понимание всего и вся (торговой системы, рисков, инструментов, брокеров, что ими движет и как с этим жить, типов счетов, терминалов и круга общения).

4. Еще года три уйдет на отладку механизма и минимизацию возможного ущерба.

5. В бизнесе, инвестициях и торговле самое важное: положительное математическое ожидание, легкость масштабирования, ликвидность.

Что же для меня стало балансом доходности и риска? Доходность первична и определяет все остальное.

Риски, стопы и ММ контролируются доходностью и статистикой кризисов, эмоции контролируются опытом. Если годовая доходность около 100%, а просадки на 10% по широкому рынку США случаются в среднем раз в 1,8 года, просадки до 50% случаются раз в 8-10 лет. Вот и все риски. Настраиваем размер лота, параметры лимитных покупок исходя из максимальной просадки 20%.

Начальный депозит можно выводить ежемесячно частями, например, в размере 50% от месячного дохода и будет вам денежный поток, или в конце года целиком и рисков больше нет, дальше- чистая доходность.

Дорогу осилит идущий. Мой путь к заработку в трейдинге с реальным выводом средств и доходностью около 9% в месяц занял 8 лет, дело за масштабированием.

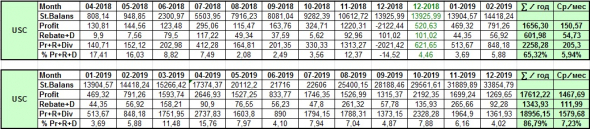

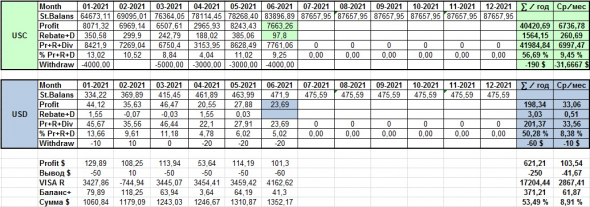

Статистику по своим счетам с начала 2021 года веду в профиле.

Открыл возможность копирования сделок и Телеграм канал.

Спасибо за внимание и удачи!

… после торговли через официального брокера, прочувствовав минусы «надежности», например, клиринги, иногда по 2 раза в день, с фиксацией прибыли/убытка на балансе счета, сброс параметров ордера TP, SL, TS, при которых теряется связь открытия сделки с её целями, отсутствие возможности встречных сделок, ограниченное количество торговых инструментов, нужно было искать что-то среднее.

Чтобы возвращать НДФЛ с официальной работы и уже иметь гарантированную доходность 13%, в 2018г. был открыт ИИС в Финаме и куплены ОФЗ на нем. При балансе на счете до 100 т.р. всю купонную доходность съедает плата за ведение счета и депозитарий. В итоге, когда после полугода почти нулевой доходности, я снял по неопытности купонную выплату, ИИС автоматически закрылся, в 2018г. на сайтах брокеров не было информации, что снятие даже 1 копейки приведет к закрытию счета, это сейчас выводится 3 предупреждения в Личном кабинете, а тогда даже ФНС толком не знала кто такой ИИС и с чем его едят. Благо, я еще не успел вернуть НДФЛ и его не пришлось возвращать.

Параллельно с ИИС, был открыт ММА счет в Кипрской дочке Финама- Jast2Trade и началось открытие Американского рынка. Вот тут раздолье инструментов и фондов. Но клиринги никуда не делись и встречные сделки не появились. Через пол года метаний по недостаткам первого абзаца, счет был закрыт с небольшой прибылью и негативным осадком от неудобства торговли.

Приходило понимание, что большая часть средств должна находиться в пассивных инвестициях, а малая в рискованных активных или трейдинге.

Тут в борьбу за пользователей включаются мобильные приложения для инвестиций. Дебетовая карта Тинькофф у меня была еще с 2016г., взаимодействие с банком оставляло приятное впечатление, поэтому тут был снова открыт ИИС, в открытом доступе стало появляться много информации об инвестициях.

На малой части свободных средств продолжились эксперименты по трейдингу. Уже лишили лицензий РФ всех форекс брокеров и для доступа к акциям США, а точнее к CFD контрактам на них пришлось использовать приемлемого и проверенного временем «кухонного» брокера.

Из плюсов «кухни» получаем: множество CFD, быстрое исполнение, минимальный спред, возможность выбрать счет без свопов для долгосрочного удержания, даже выплату дивидендов по CFD на акции, шорт без доп.затрат, возможность алгоритмизации торговли.

По итогу, в 2018г. была получена доходность 65,32% годовых, как сумма месячных доходностей, относительно стартового баланса на начало месяца, а в 2019г. 86,79% в год или 7,23% среднемесячно.

Только я собрался масштабировать свой успех, как в июне 2020 года брокер понял, что довольно накладно платить дивиденды по CFD на акции, купленные с плечом, да еще и на swapfree счетах. По CFD на акции был введен swap, причем задним числом- на инструменты купленные ранее.

Держать просевшие «акции» на вырост и ради дивидендов стало невыгодно, пришлось крыть убытки за счет прибыли, чтобы не накапливался отрицательный своп, писать брокеру все что я о них думаю и куда пойду когда выправлю баланс.

Опыт работы с котировками акций подсказывал, что есть негативные моменты при работе с отдельными бумагами: низкая диверсификация, дивидендные аристократы не сильно растут, если вообще растут в цене, существует риск делистинга, слияний или банкротства отдельных компаний. Для слабо регулируемого рынка CFD это очень критично, т.к. это не акции и брокер не участвует в страховании по SIPC.

И грааль подкрался незаметно- BUY THE DIP S&P500!

Что же нужно для успеха?

1. Быть изначально независимым от финансового результата торговли.

2. Начать и не бросить торговать, пробовать разные инструменты и стратегии, прибыльные варианты совершенствовать.

3. Саморазвиваться и лет через 5 придет понимание всего и вся (торговой системы, рисков, инструментов, брокеров, что ими движет и как с этим жить, типов счетов, терминалов и круга общения).

4. Еще года три уйдет на отладку механизма и минимизацию возможного ущерба.

5. В бизнесе, инвестициях и торговле самое важное: положительное математическое ожидание, легкость масштабирования, ликвидность.

Что же для меня стало балансом доходности и риска? Доходность первична и определяет все остальное.

Риски, стопы и ММ контролируются доходностью и статистикой кризисов, эмоции контролируются опытом. Если годовая доходность около 100%, а просадки на 10% по широкому рынку США случаются в среднем раз в 1,8 года, просадки до 50% случаются раз в 8-10 лет. Вот и все риски. Настраиваем размер лота, параметры лимитных покупок исходя из максимальной просадки 20%.

Начальный депозит можно выводить ежемесячно частями, например, в размере 50% от месячного дохода и будет вам денежный поток, или в конце года целиком и рисков больше нет, дальше- чистая доходность.

Дорогу осилит идущий. Мой путь к заработку в трейдинге с реальным выводом средств и доходностью около 9% в месяц занял 8 лет, дело за масштабированием.

Статистику по своим счетам с начала 2021 года веду в профиле.

Открыл возможность копирования сделок и Телеграм канал.

Спасибо за внимание и удачи!

1 Комментарий

PrAct22 июня 2021, 12:59Полностью согласен! Очень сильно перекликается с моим опытом и выводами. Именно по причине клирингов я не торгую Россию. Только Америка и Форекс. Удачи!!0

PrAct22 июня 2021, 12:59Полностью согласен! Очень сильно перекликается с моим опытом и выводами. Именно по причине клирингов я не торгую Россию. Только Америка и Форекс. Удачи!!0