«Черный лебедь». Нассим Талеб. А ведь он нас всех предупреждал

Снова Россия. Снова кризис. Снова… спецоперация. Рушатся рынки, схлопываются финансовые продукты, теряются сбережения. Опять мы не думали, что такого не может случиться…

Нассим Талеб, бывший трейдер и экономист, а ныне писатель, посвятил жизнь изучению случайностей, которые резко меняют нашу жизнь. Главная его книга — «Черный лебедь». Актуалочка этой весной.

Что еще за Черный лебедь?

Талеб начинает книгу: до открытия Австралии жители Старого Света были убеждены, что все лебеди — белые. Пока не встретили на новом континенте черную птицу, что перечеркнуло представления о лебедях.

Черный лебедь — редкое событие, которого никто не ждет, но которое меняет все прежние представления о чем-либо. Это не обязательно катастрофическое событие, но и положительное. Кстати, ожидаемое отсутствие крайне вероятного события — тоже Черный лебедь.

Логика Черного лебедя делает то, чего вы не знаете, гораздо более важным, чем то, что вы знаете.

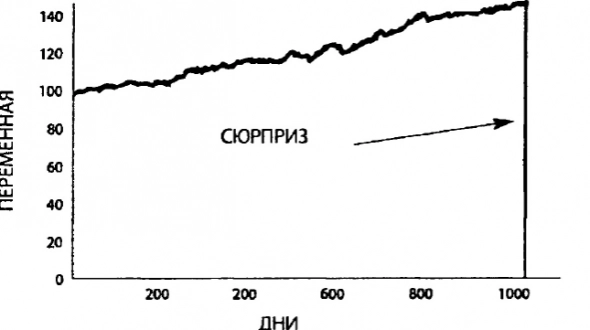

Яркая иллюстрация — индюшка до и после дня Благодарения. 1000 дней ее кормили, но лишь для того, чтобы пустить под нож на праздничный стол. Ведь все у нее было так хорошо, и «вот я был и вот меня не стало». Черный лебедь для индюшки.

Иногда в массе данных нет никакого смысла, а иногда единственный факт бесценен. Иной раз тысяча дней не докажет вашу правоту, но один день с легкостью может доказать вашу неправоту.

Талеб ополчился на экономистов и ученых, которые излишне доверяют гауссовой кривой (нормальному распределению вероятностей). Многие отсекают «хвосты», то есть маловероятные события. Их вклад в итог будет, якобы, чрезвычайно мал. Но они случаются!

Гауссиана проникла в нашу деловую и научную культуру, и такие термины, как сигма, дисперсия, стандартное отклонение, корреляция, R-квадрат и именной коэффициент Шарпа, наводнили язык. Когда читаешь проспект какого-нибудь взаимного фонда или описание рисков хедж-фонда, есть шанс, что тебе предоставят, среди прочей информации, некоторую количественную сводку, претендующую на измерение «риска». Она будет основана на одном из приведенных выше модных словечек. Сегодня, например, инвестиционная политика пенсионных фондов и выбор фондов осуществляются «консультантами», опирающимися на портфельную теорию. Если вдруг возникнет проблема, то они всегда могут заявить, что полагались на общепринятый научный метод.

Особенно невзлюбил Талеб популярную портфельную теорию Гарри Марковица. На длинных отрезках она всегда терпит крах из-за маловероятных аномальных событий.

Переложим на нынешний кризис. Вот мы старательно строили диверсифицированный портфель из фондов ETF. И вдруг после 24 февраля они перестали работать, а деньги зависли неведомо где. Думали, что наш риск в цене, а он был в инфраструктуре продукта.

Редкие события вносят значительный вклад. За последние пятьдесят лет десять самых выдающихся дней на финансовых рынках принесли половину прибыли. Десять дней из пятидесяти лет. Все остальное время мы потратили на пустяки.

Почему мы попадаем в капканы Черных лебедей?

Триада затмения

Человеческое сознание страдает от трех проблем, когда оно пытается охватить историю:

- иллюзия понимания, или ложное убеждение людей в том, что они в курсе всего,

- происходящего в мире.

- ретроспективное искажение, или наше природное свойство оценивать события только по прошествии времени, словно они отражаются в зеркале заднего вида.

- склонность преувеличивать значимость факта, усугубляемая вредным влиянием ученых, особенно когда они создают категории, то есть «платонизируют».

Есть и другие моменты, проистекающие из нашего невнимания к Черному лебедю:

- мы выхватываем сегменты из общей картины увиденного и путем их обобщения делаем выводы о невидимом: это ошибка подтверждения;

- мы морочим себя историями, которые утоляют нашу платоническую страсть к четким схемам: это искажение нарратива;

- мы ведем себя так, как будто Черного лебедя не существует: человеческая природа не запрограммирована на Черных лебедей;

- то, что мы видим, может оказаться не всем, что есть на свете. История прячет от нас Черных лебедей и подсовывает нам ошибочное представление об их вероятности: это проблема скрытых свидетельств;

- мы «туннелируем»; иными словами, мы сосредотачиваемся на нескольких ясно очерченных зонах неопределенности, на слишком узком круге Черных лебедей (игнорируя тех, о существовании которых не так легко догадаться).

А что делать?

Талеб рекомендует:

Извлекайте выгоду из проблемы прогнозирования и эпистемической самонадеянности! Подозреваю, что успеха в бизнесе добиваются именно те, кто умеет работать в условиях изначальной непредсказуемости и даже эксплуатировать ее.

- Прежде всего умейте отличать «хорошие» случайности от «плохих». Есть такие сферы, где непредсказуемость может обернуться крупным выигрышем, и такие, где неумение просчитывать наперед чревато провалом.

- Не гонитесь за точностью и конкретикой. Проще говоря, учитесь мыслить шире.

- Хватайтесь за любую возможность или за все, что смахивает на возможность. Возможности выпадают редко, намного реже, чем мы думаем. Чтобы поймать счастливого Черного лебедя, нужно самим искать встречи с ним.

- Остерегайтесь разработанных государственных планов.

Как быть с инвестициями?

Если мой инвестиционный портфель сильно зависит от стабильности рынка, вероятность денежного обвала я вычислить не могу; все, что я могу сделать, — это запасаться страховкой или инвестировать часть капитала, с которой я не готов расстаться, в более надежные ценные бумаги.

Нассим Талеб предлагает стратегию «штанги»:

Не стоит вкладывать средства в проекты «со средним уровнем риска» (откуда вам знать, что он средний? Поверить «экспертной» тусовке?) Лучше вложите 85–90 процентов капитала в максимально безопасные ценные бумаги, скажем, в казначейские векселя, это ведь финансовые векселя правительства — стабильнее их не бывает ничего. А 10–15 процентов вложите во что-нибудь по-настоящему рискованное, предпочтительно в венчурное предприятие.

При таком раскладе, считает автор, вы перестанете зависеть от ошибок предсказателей рисков; никакой Черный лебедь вам не страшен, потому что у вас есть устойчивый минимум, запас «на черный день»: это ваши деньги, вложенные в надежные векселя.

❓ Согласны?

—

Чёрный лебедь (птица) — это хорошее событие.

Почему в книге только о плохих событиях?

PS

На самом деле вы достали уже со своим талебом, идите к егэ готовьтесь

Новая серия манипуляций мировых ЦБ с фальшивыми деньгами однозначно указывает на куда более масштабный крах. Это предсказуемо как 2х2.