Газпром всё-таки заплати дивиденды? Что делать с акциями?

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 30.08.22 совет директоров Газпрома внезапно снова рекомендовал дивиденды. На этом акции взлетели на 25%. Что делать инвестору, разберём в этой короткой статье.

Итак, напомню предысторию. Совсем недавно, в середине лета случилось весьма неординарное событие на нашем фондовом рынке.

26.05.22 Совет директоров Газпрома рекомендовал дивиденды по итогам 2021 года в размере 52,53 руб. на акцию. Это должен был быть рекорд для российского фондового рынка.

Но буквально через месяц собрание акционеров приняло решение не выплачивать дивиденды. Это довольно редкое явление, когда собрание акционеров не приняло рекомендацию совета директоров. Тем более речь идёт о государственной компании, где обычно все заявления согласуются на всех уровнях. И просто так ничего не делается.

И как мы помним, государство вместо того чтобы делится с акционерами, решили просто забрать все эти деньги через налоги. Естественно, это вызвало обвал в акциях Газпрома, за день они обвалились на 30%. И в течение июля падение было ещё суммарно на 15%. Кроме этого это вызвало массу негативной реакции среди инвесторов, и массу обоснованных разочарований. Вообще зарождающийся инвестиционный рынок страны получил огромный репутационный удар.

И вот как ни странно, прошло два месяца, и снова выходят новости о дивидендах. Только теперь не об итоговых за 2021 год. А промежуточных за первое полугодие 2022 года. Но что интересно, сумма почти совпадает с предыдущей. А до этого Газпром никогда не платил промежуточных дивидендов, были только годовые.

Акции естественно, отреагировали бурным ростом. День закрылся выше 254рублей, прибавив за день 25%.

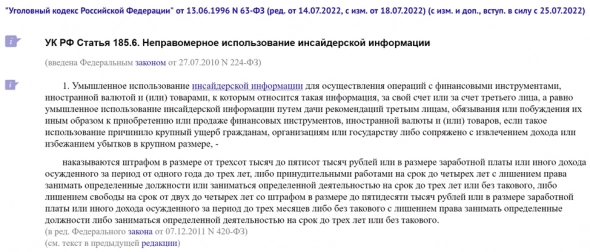

В качестве любопытной детали, отмечу, что котировки начали бурно расти ещё до объявления дивидендов. Это означает, что кто-то явно знал об этом заранее и воспользовался инсайдерской информацией. Вообще это подпадает под статью уголовного кодекса. Но сомневаюсь, что в РФ будут расследовать этот инцидент.

Причём руководство Газпрома заявляет о приверженности дивидендной политике, что и в дальнейшем они будут платить не менее 50% от чистой прибыли. Собрание акционеров, на котором решится вопрос о выплате, состоится 30.09.22. А дата отсечки под дивиденды 11.10.22.

Также понятно, что рынок ЕС похоже Газпром потихоньку теряет. Северный поток с 27.07.22 работает на 20% мощности. Существенно снижены объемы прокачки через ГТС Украины. И несмотря на рекордные цены на газ в Европе, Газпрому не удаётся на этом зарабатывать в полной мере. В то же время потоки газа в Китай сейчас относительно небольшие. И даже после выхода «Силы Сибири» на проектную мощность, через неё можно будет прокачивать только 38 млрд куб метров. В тоже время в ЕС Газпром поставлял 180 млрд куб метров. Т.е. восполнить потерю экспортного потенциала в ближайшие годы не получится. И если ЕС полностью откажется от Российского газа, то прибыль Газпрома снизится в разы. Зато возрастут кап затраты на строительство новых Сил Сибири и прочих магистральных газопроводов.

Выводы.

Итак, теперь встаёт закономерный вопрос, что делать инвесторам. Ведь текущая цена акции подразумевает 20% доходность от ожидаемого дивиденда. А если и дальше будут платить дивиденды, то выглядит всё неплохо. Тем более акции стоят сверх дёшево, компания оценивается меньше, чем две годовых прибыли. Но учитывая риски потери главного потребителя – стран ЕС и возможного кратного сокращения прибыли на среднесрочном горизонте, текущие цены акций выглядят справедливо.

Скорее всего Газпром на этот раз всё-таки заплатит дивиденды, думаю, выводы после 30.06.22 были сделаны. Но сложно советовать, что делать с этими акциями, это зависит от конкретной ситуации и конкретно инвестора. Поэтому расскажу про свою ситуацию и свои планы. У меня доля Газпрома в портфеле менее 8% при средней цене входа 270 руб. Это без учёта полученных дивидендов и зафиксированной прибыли при частичных продажах. Например, часть позиции я всё-таки успел скинуть до кидка с дивидендами, зафиксировав неплохую прибыль. Сейчас я буду действовать так:

· Если цена до 11.10.22 (дата отсечки под дивиденды) поднимется выше 290-300 рублей, то я буду продавать акции лесенкой. В идеале, продам 70%-100% от текущего количества акций. Конкретно о долях и моментах продажи буду принимать решение в зависимости от развития ситуации.

· Если цена до 11.10.22 вырастет выше 270, но ниже 290, то продам 50%-70% от портфеля.

· Если цена сильно не вырастет. То скорее всего выйду на дивиденды. И оставлю акции на долгий срок. Всё-таки долгосрочные перспективы пока кажутся неплохими.

ОРИГИНАЛ СТАТЬИ НА ЯНДЕКС-ДЗЕНЕ.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и обязательно присоединяйтесь:

Телеграм: https://t.me/Investovization_official

Схема простая

1. «30 августа СД «Газпрома» рекомендовал выплатить дивиденды.»

Следим за руками.

Точко также как ранее 26 мая СД рекомендовал собранию акционеров «Газпрома» выплатить дивиденды за 2021 год в размере 52,53 руб. на акцию)

2. «Правительство России выдало «Газпрому» директиву с РЕКОМЕНДАЦИЕЙ выплатить дивиденды за I полугодие, сообщил вице-премьер РФ Александр Новак».

3. 30 сентября собрание акционеров, исходя из сложных текущих условий (СВО, необходимость капзатрат и прочее) НЕ РЕКОМЕДУЕТ выплачивать дивы.

СД ведь сомостоятелен?

А Прав-во лишь рекомендует, но ответственность за СОБРАНИЕМ, а обстановка ох какая сложная!

Ранее обоснование было:

«Приоритетами «Газпрома» в настоящее время являются реализация инвестиционной программы, включая газификацию регионов Российской Федерации, и подготовка к предстоящей зиме. И безусловно, мы должны быть готовы выполнить обязательства по выплате налогов в повышенном размере»

Разве что-то изменилось?

Если изменилось, то только в худшую сторону.

Все довольны.

Все чинно и благородно.

«Потриоты» также довольны, ведь это в высшей степени «потриотично.»

Прибыли «потриоты» с ADR и жаждой наживы!