RAZB0RKA отчета РУССНЕФТЬ по РСБУ - 2кв'22. Сложно!

РУССНЕФТЬ крупная нефтяная компания, созданная в 2002 году

Основной акционер компании — семья Михаила Гуцериева

В одном из интервью, он называл свои принципы ведения бизнеса

«Фанатичная дисциплина, эмпирическая креативность, продуктивная паранойя»

Не буду пересказывать непростую судьбу этого интересного человека

Скажу только, что ему ДВАЖДЫ приходилось продавать РУССНЕФТЬ

Первый раз, он продал ее Олегу Дерипаске в 2007 году

Вот что писал в то время про сделку Коммерсант

www.kommersant.ru/doc/792112

www.kommersant.ru/doc/792112 Для справки, 3 млрд $ это 11$ или почти 300 руб/акция

Сделка проходила по схеме LBO (Leveraged buy-out)

Дерипаска взял кредит у СБЕРБАНКа, а потом перевесил долг и его обслуживание на купленную компанию

Спустя 3 года в начале 2010 года, Михаил Гуцериев смог вернуть контроль над компанией

Как писали в новостях, за контроль он отдал Дерипаске 0.8 млрд $

Но уже в марте 2010 года стало известно, что АФК «Система» Евтушенкова покупает 49% «Русснефти» всего за 100 млн $

И только спустя еще 3 года, в 2013 году контроль компании опять вернулся к основателю

Гуцериев привлек кредит Сбербанка и выкупил долю Евтушенкова за 1.5 млрд $

Очень интересно про события тех лет писал Forbes в своей статье

Если вы акционер РУССНЕФТИ, то статья обязательна к прочтению

Через 3 года после получения контроля, в конце 2016 года компания провела IPO на Московской бирже

Выступая на церемонии открытия торгов Михаил Гуцериев заявил что дорога к IPO была непростой

Есть один прибалтийский фильм, называется «Долгая дорога в дюнах». Люди старшего поколения его помнят.

Долгая дорога была у «Русснефти» к IPO

Только не в дюнах, а в московских лабиринтах чиновников, МВД, прокуратуры, бизнеса и вообще московского рынка в московских улицах

В итоге, размещение на бирже прошло по 550 руб за акцию

Belyrian Holdings Limited и ее дочерние общества, бенефициарами которых была семья Гуцериевых, продали на Московской бирже 20% обыкновенных акций компании выручив за них 32.4 млрд руб

После IPO, акция долгое время ходила в коридоре 500-600 руб

Все самое интересное началось в Августе 2020 года, после публикации отчета компании по МСФО за 1 полугодие

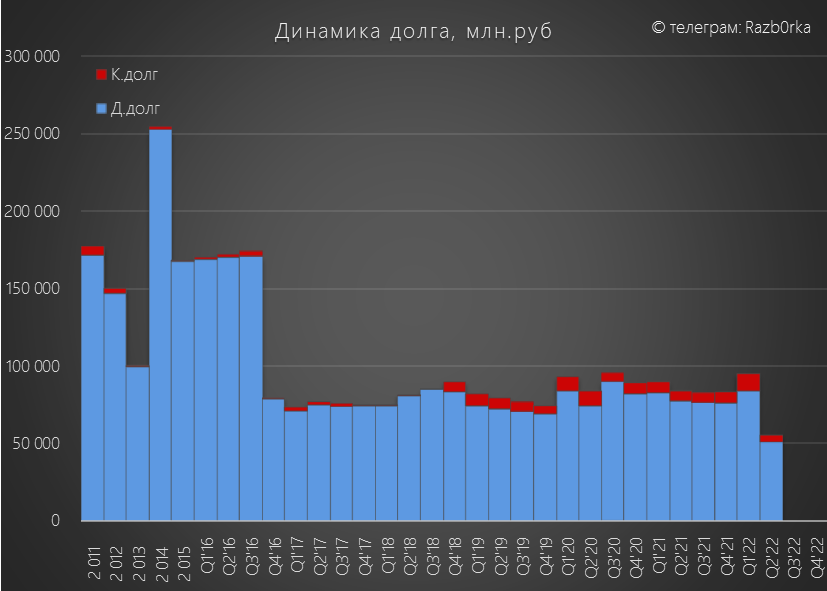

Компания заявила, что в марте и июне пропустила сроки по двум выплатам основной суммы долга перед ВТБ на общую сумму $46 млн, а сам кредит ВТБ передал катарскому банку CQUR

Агентство Fitch 8 сентября понизила рейтинг эмитента до уровня С (дефолт неизбежен)

Однако, 2 октября компания сообщила, что смогла договориться с банками о том, что до конца 2020 года будет осуществляться только выплата процентов по долгу, без гашения тела долга

Но котировки компании продолжили снижаться и к Январю 2021 достигли уровня 250 руб за акцию

Новая глава в истории компании и котировок началась с выходом этой новости

Какая может быть связь между НПФ и котировками РУССНЕФТИ?

Все дело в том, что по состоянию на Январь 2021 года на балансе НПФ САФМАР числились 24.5 млн обыкновенных акций РУССНЕФТИ на общую сумму 5.6 млрд рублей

Это более 8% всех обыкновенных акций компании

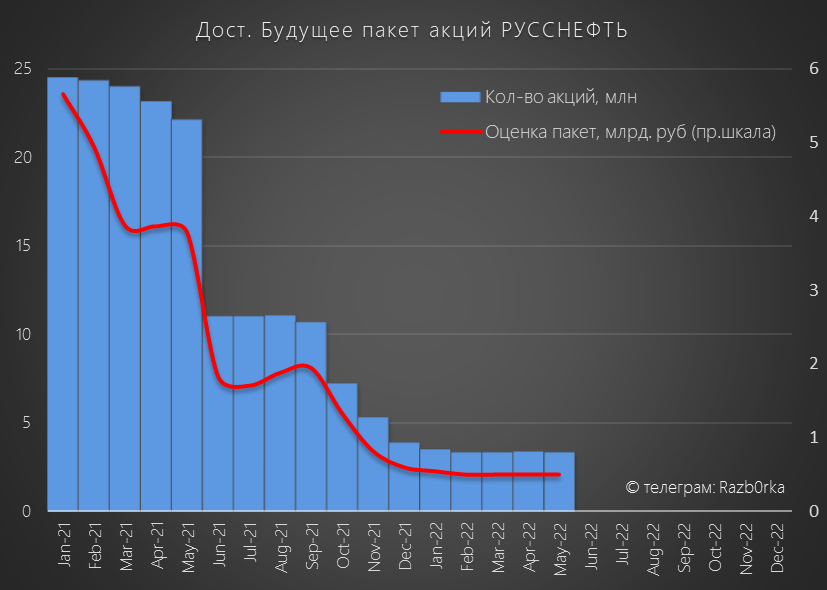

С приходом нового владельца, фонд, переименованный в «Достойное будущее», начал активно распродавать акции РУССНЕФТИ в рынок

Продажа такого большого количества акций, обрушила котировки компании до 160 рублей

По последним доступным данным, в Мае 2022 года у НПФ оставалось 3.4 млн. акций

Напомню, что 6 сентября акция росла более чем на 20% на рекордных обьемах

Возможно, в тот день НПФ полностью вышел из акции

Но скорее всего, причина роста акций и такого обьема была в другом, об этом в конце разборки

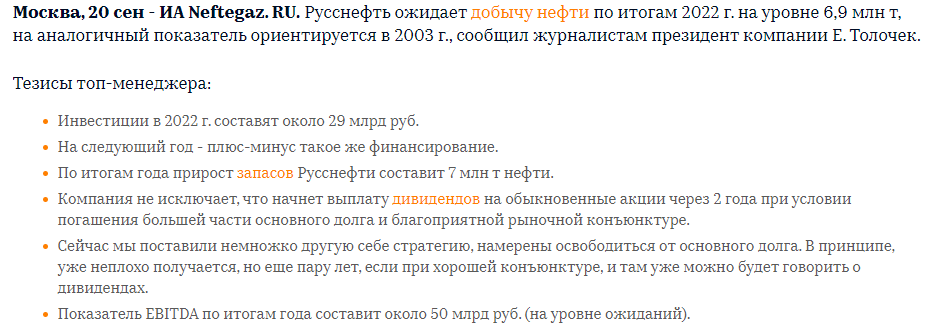

На прошлой неделе, компания поделилась прогнозом по добыче и финансовым показателям

Прогноз добычи 2022-2023 годов 6.9 млн тонн, близок к максимальной добыче последних лет

Как и другие российские нефтяники, РУССНЕФТЬ вышла на планку добычи

Кроме того, компания заявила что сфокусирована на гашении долга и ожидает 50 млрд. руб EBITDA по итогам года

Считаю это позитивом в такой тяжелый год

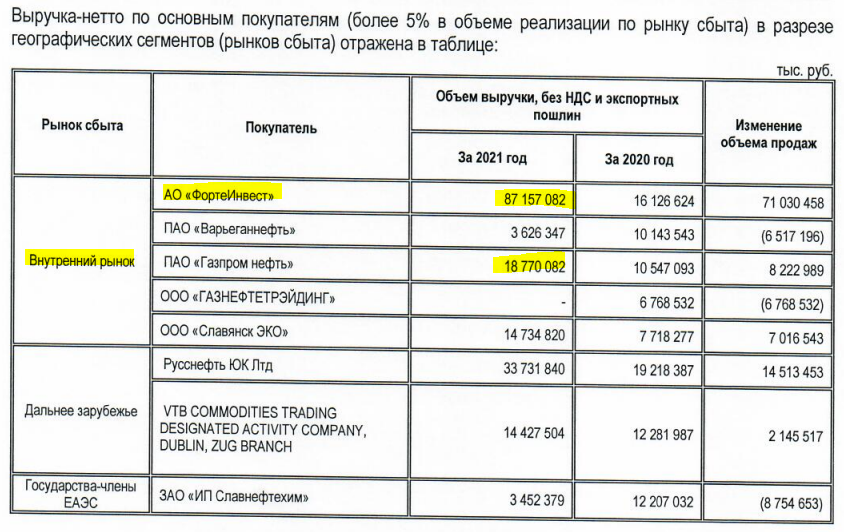

Во многом, такая стабильность обусловлена тем, что РУССНЕФТЬ смогла переонтировать свои продажи на внутренний рынок

ФортеИнвест это крупнейший независимый переработчик — основной актив ПАО «Орскнефтеоргсинтез»

Теперь давайте посмотрим отчетность РСБУ

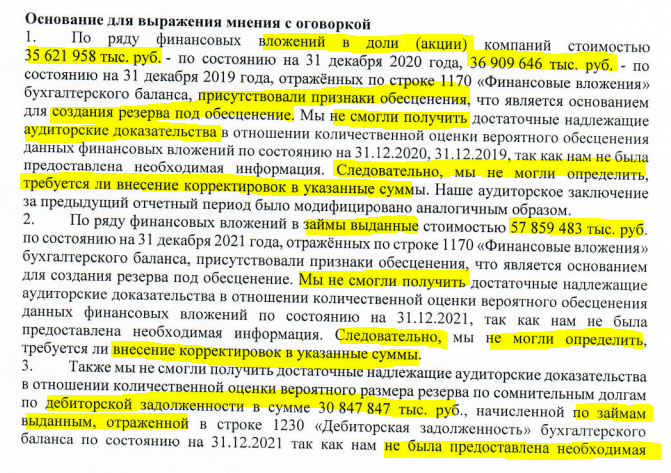

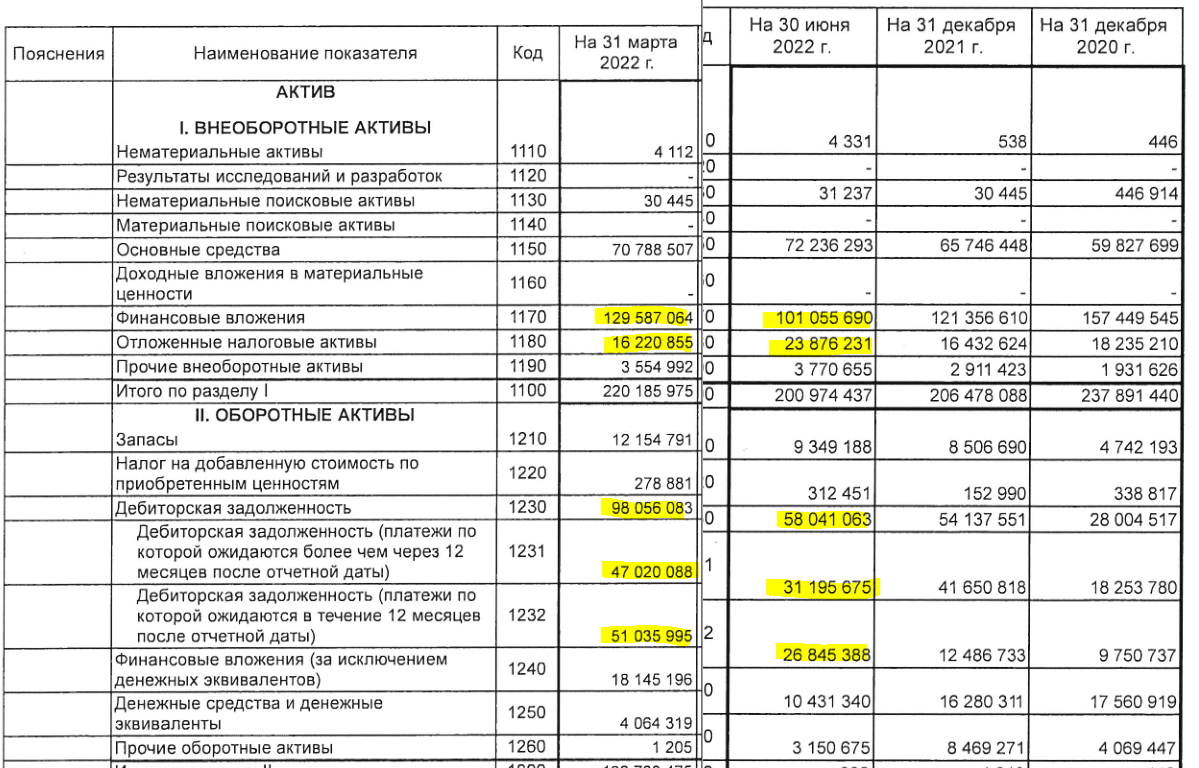

Для начала, хочу напомнить вам какое важное замечание, сделал аудитор в отчете РСБУ за 2021 год

Всего, аудитором под сомнения были поставлены около 125 млрд. рублей

При этом, общая оценка активов компании на 31.12.21 составляла 294 млрд руб

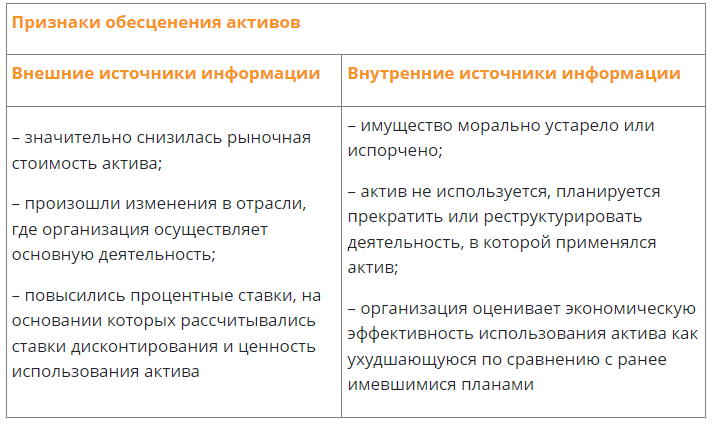

Что такое «признаки обесценивания» активов?

Есть 2 типа, внешние и внутренние

Какие из этих признаков обнаружил аудитор и какой размер обесценивания он посчитал? В отчете такой информации нет

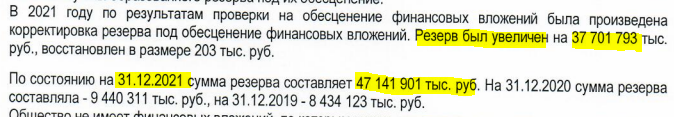

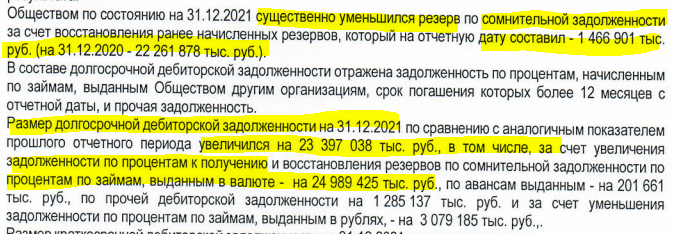

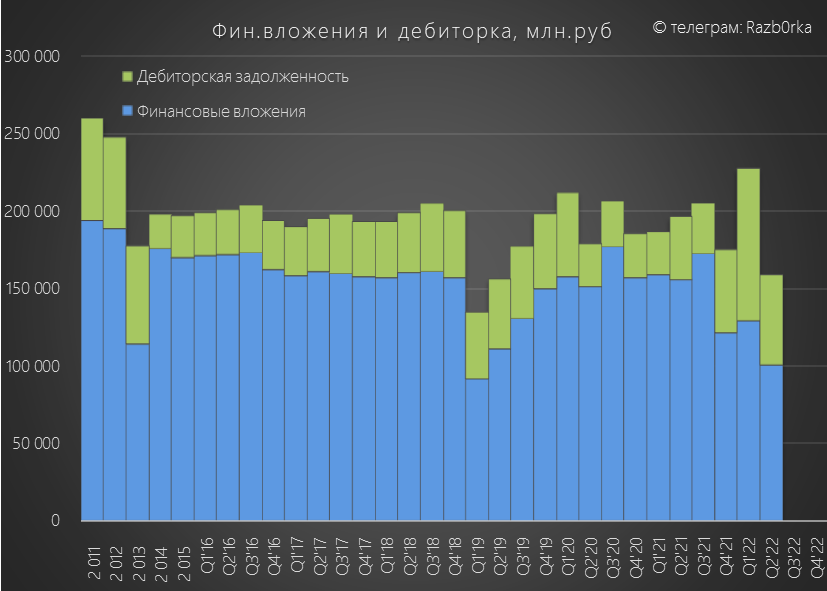

Сама компания сделала следующие обесценивания фин.активов

Резер по сомнительной дебиторской задолженности был раскрыт и перекочевал в долгосрочную задолженность

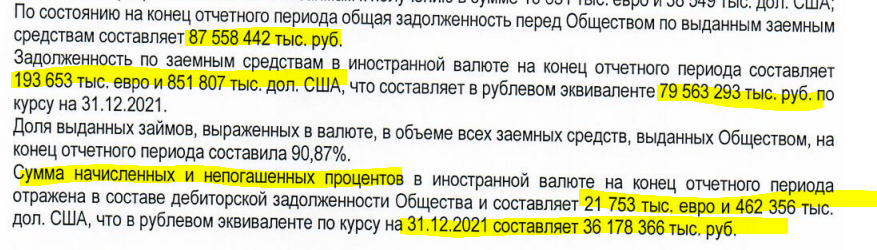

Ну и величина задолженности азербаджанской дочки перед РУССНЕФТЬ

Отмечу что, сумма невыплаченных % продолжила расти

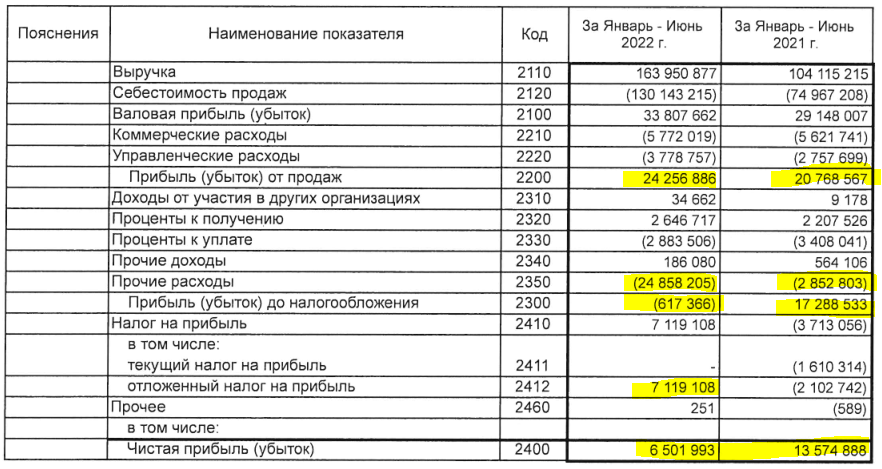

Перейдем к отчету за 2кв по РСБУ

Стоит отметить, РУССНЕФТЬ одна из немногих российских нефтяных компаний, которая продолжает публиковать отчетность — за это респект!

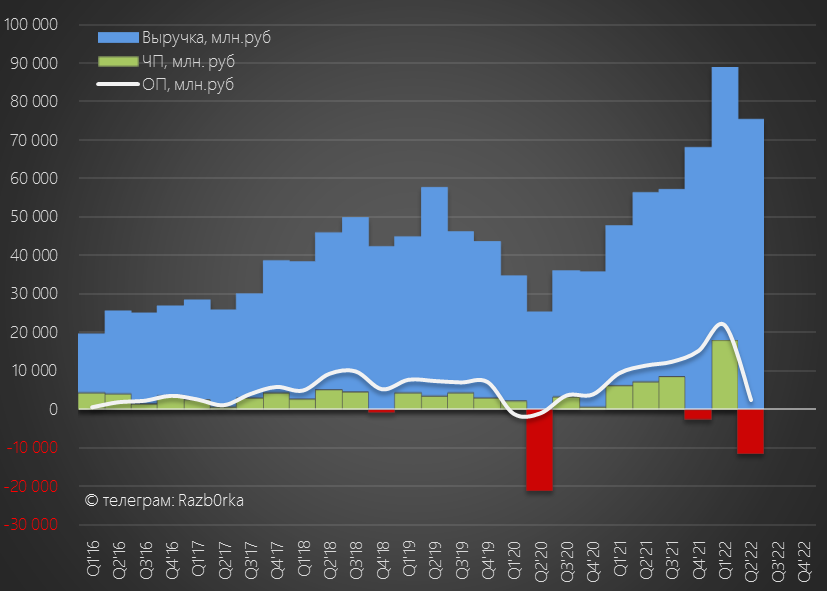

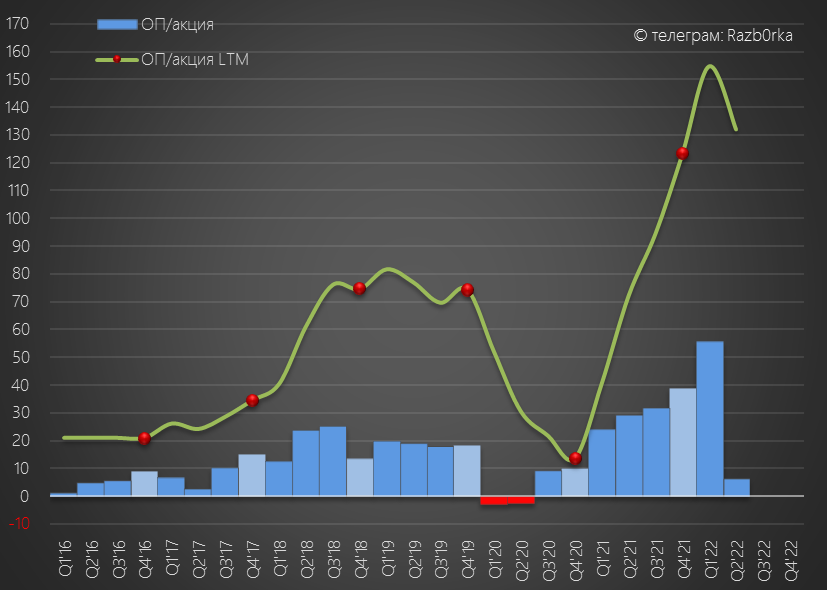

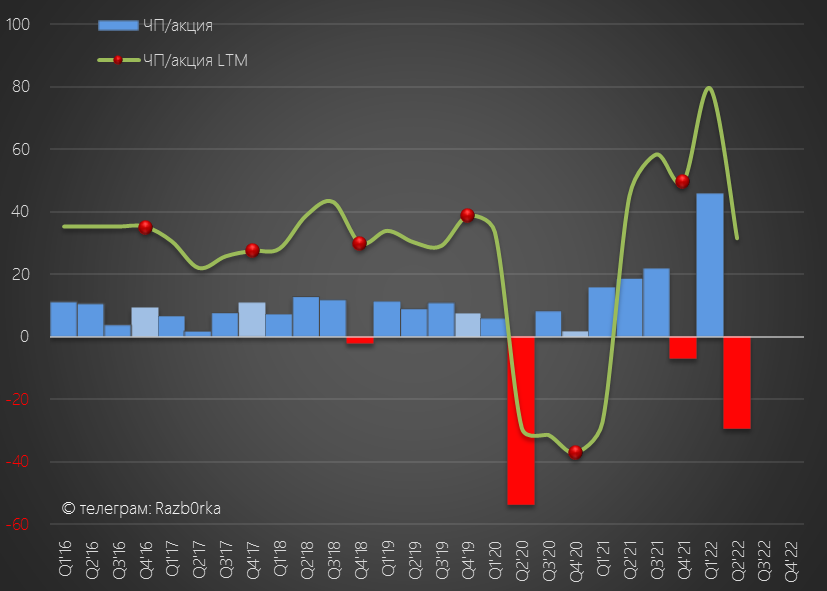

Рекордная выручка и прибыль 1 квартала, и мощный убыток 2-го

По снижению и операционной и чистой прибыли в 2 квартале вы уже понимаете, что произошел «двойной удар»

Операционная прибыль рухнула из-за резкого роста себестоимости

Чем вызван такой рост себестоимости узнаем только в годовом отчете РСБУ

Чистая прибыль ушла в глубокий минус

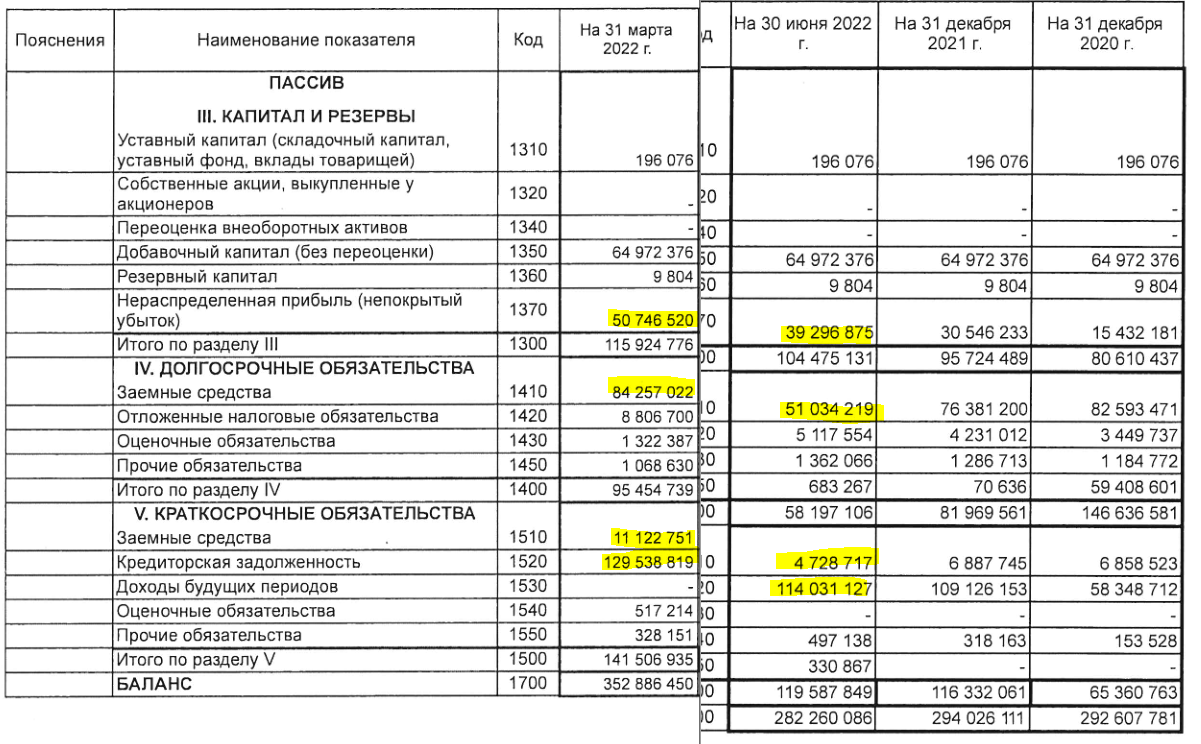

Прочие расходы -24.8 млрд рублей против 24.2 млрд операционной прибыли

Судя по балансу, -28 млрд пришло из фин.вложений и еще -40 млрд по дебиторке за квартал

+33 млрд рублей пришло от переоценки валютного долга

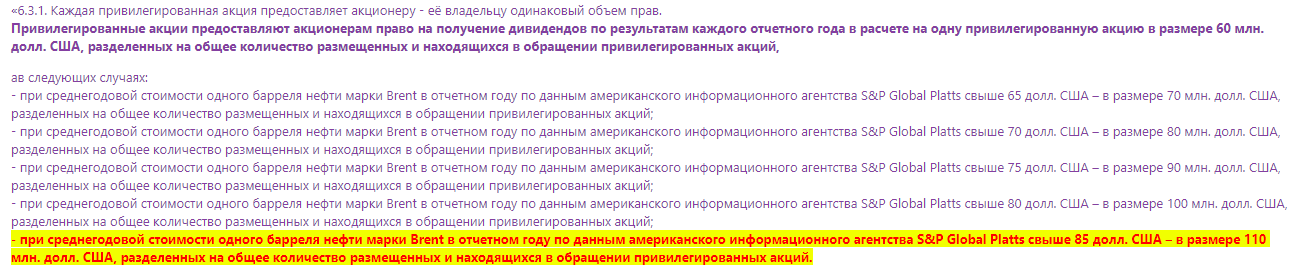

Можно добавить, что префы компании нужно так же считать долгом

По префам, выпущенным для погашения долга перед ВТБ и ТРАСТ, гарантированы дивиденды с привязкой с цене нефти

Кроме того, у ВТБ есть опцион на 2026 г. с правом продажи акций по 535 руб компании

В результате всех этих переоценок, прибыль до налогообложения за 1 полугодие стала отрицательной

Обратите внимание, из 6.5 млрд чистой прибыли, 7.1 млрд рублей это восстановление ранее уплаченных налогов!

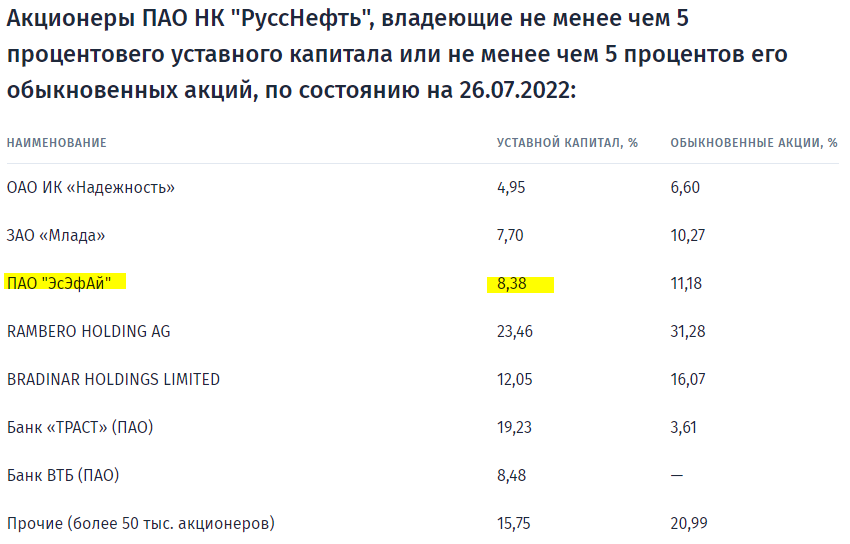

В завершении, пару слов про состав акционеров

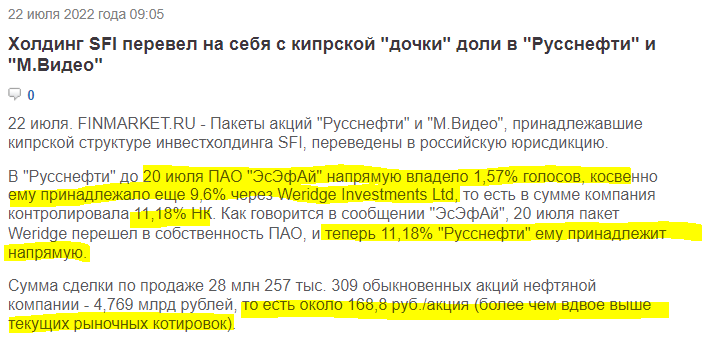

Бросается в глаза, появление в списке акционеров российского юр.лица САФМАР (ПАО «ЭсЭфАй)

Доля была увеличена через покупку акций у своего же оффшора Weridge Investments

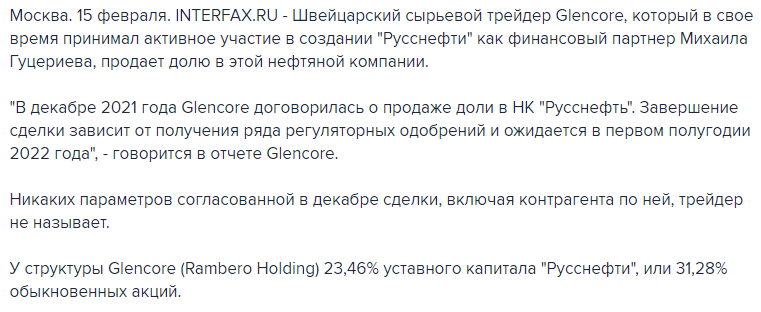

RAMBERO HOLDING, принадлежащий GLENCORE. по прежнему числится в акционерах не смотря на то, что еще в Феврале 2022 компания заявила о продаже актива

Может быть, рекордный обьем 6 сентября на бирже был связан с пакетом Glencore?

Возможно узнаем в годовом отчете

На этом позвольте закончить разбор

Традиционно напоминаю, что все выводы делаете Вы сами

Понравилась разборка и вы хотите сказать «спасибо» автору?

Подписка, лайк и репост будут лучшей благодарностью

Телеграм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

© RAZB0RKA 2022-2022. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником#razb0rka#русснефть#отчет

Value26 сентября 2022, 22:18Фундаментально.+1

Value26 сентября 2022, 22:18Фундаментально.+1