Противостояние CBDC и стейблкоинов. Борьба за господство в финансовом мире

- В чем различия между CBDC и стейблкоинами

- Положение на рынке

- Особенности регулирования

- CBDC

- Стейблкоины

- Проблемы регулирования

- В каких странах запущены и планируются CBDC

- Ямайка

- Багамские острова

- Нигерия

- Ангилья, Сент—Люсия, Гренада, Сент—Китс и Невис, Монтсеррат

- Объединенные Арабские Эмираты

- Россия

- Швеция

- Казахстан

- Австралия

- Украина

- Япония

- Китай

- Южная Корея

- Война против стейблкоинов. Государства против корпораций

- Смогут ли CBDC заменить стейблкоины

- Проблемы стейблкоинов

- Расширение финансовой доступности с помощью CBDC и стейблкоинов

- Вопросы конфиденциальности CBDC и стейблкоинов

Государства многих стран не признают криптовалюты и стейблкоины в частности и ведут с ними борьбу, хоть и не всегда напрямую. Одним из драйверов ухудшения конфликта стали CBDC. Поскольку многие страны активно интересуются CBDC, растет беспокойство по поводу потенциального столкновения между CBDC и стейблкоинами.

Материал подготовлен командой криптовалютной платформы Bitbanker

В этой статье мы рассмотрим различия между CBDC и стейблкоинами, их положение на рынке, регуляторные характеристики, а также страны, в которых CBDC были запущены или планируются. Мы также обсудим продолжающуюся войну между правительствами и корпорациями за стейблкоины и смогут ли CBDC заменить их.

В чем различия между CBDC и стейблкоинами

Как мы уже знаем, цифровые валюты стали горячей темой последних лет, и двумя наиболее значительными разработками в этой области являются цифровые валюты Центрального банка (CBDC) и стейблкоины. Эти два вида цифровых валют имеют некоторые общие черты, но у них есть и фундаментальные различия, которые стоит изучить.

Эмитент

CBDC — это цифровые версии фиатных валют, которые выпускаются и поддерживаются центральными банками, а стейблкоины — это криптовалюты, предназначенные для поддержания стабильной стоимости, часто привязанной к определенной фиатной валюте или активу. Это означает, что CBDC обеспечены полной верой и кредитом центрального банка, в то время как стейблкоины обеспечены активами, к которым они привязаны.

Технология

CBDC, как правило, создаются с использованием технологии блокчейн, которая позволяет проводить безопасные и прозрачные транзакции. В отличие от них, стейблкоины могут быть построены на множестве различных технологий, включая блокчейн, а также централизованные базы данных или алгоритмы. Tether USD (USDT), один из самых популярных стейблкоинов, был создан на блокчейне биткоина через протокол Omni Layer. Сейчас же он выпущен и на других блокчейнах. Существуют и другие стейблкоины на блокчейне, как USD Coin (USDC), созданный на основе блокчейна Ethereum, и DAI на платформе MakerDAO. Кроме того, существуют стейблкоины, которые полагаются на централизованные базы данных или алгоритмы для поддержания своей стабильности: стейблкоин TrueUSD (TUSD) использует централизованную базу данных для отслеживания своих резервов и поддержания привязки к доллару США.

Уровень децентрализации

CBDC выпускаются и контролируются центральными банками, что означает их высокую степень централизации. Стейблкоины могут выпускаться кем угодно, от частных лиц до корпораций, и могут быть спроектированы таким образом, чтобы быть более децентрализованными.

Уровень конфиденциальности

CBDC обычно разрабатываются таким образом, чтобы их можно было полностью отследить. Транзакции могут отслеживаться центральным банком. В отличие от этого, стейблкоины могут быть разработаны для обеспечения большей конфиденциальности, при этом транзакции анонимизируются или маскируются для защиты конфиденциальности пользователей.

Назначение

CBDC, в первую очередь, предназначены для обеспечения цифровой альтернативы физическим наличным деньгам и для того, чтобы центральные банки могли лучше управлять денежно-кредитной политикой. Стейблкоины предназначены для обеспечения стабильного и надежного средства обмена криптовалют.

Положение на рынке

Положение CBDC и стейблкоинов на рынке быстро меняется. Обе цифровые валюты борются за доминирование в формирующемся ландшафте цифровых финансов. В то время как CBDC все еще находятся на стадиях разработки и внедрения, стейблкоины в последние годы набрали значительную популярность и стали одним из самых быстрорастущих сегментов криптовалютного рынка.

В 2023 году общая рыночная капитализация стейблкоинов превысила 130 млрд долларов.

Такую капитализацию стейблкоинов можно объяснить несколькими факторами:

большой спрос на них в качестве средств обмена и хранения;

растущая популярность платформ децентрализованного финансирования (DeFi).

Несмотря на быстрый рост стейблкоинов, ожидается, что CBDC будут играть значительную роль в будущем цифровых финансов. Согласно прошлогодним отчетам Банка международных расчетов (BIS), более 60% центральных банков по всему миру изучают возможность запуска CBDC.

Некоторые страны, такие как Китай и Швеция, уже запустили пилотные программы для своих CBDC, в то время как другие, такие как США и Европа, все еще находятся на стадии исследований и разработок.

CBDC имеют ряд преимуществ перед стейблкоинами, включая поддержку суверенного правительства, что обеспечивает большую стабильность и надежность по сравнению со стейблкоинами, поддерживаемыми частными организациями.

CBDC также обладают потенциалом для улучшения финансовой доступности и снижения транзакционных издержек, поскольку они могут быть использованы для предоставления доступа к цифровым финансам малообеспеченным слоям населения.

Однако CBDC сталкиваются с рядом проблем:

соблюдение нормативных требований;

риски кибербезопасности;

совместимость с существующими платежными системами.

Эти проблемы необходимо решить, прежде чем CBDC получат широкое распространение.

С другой стороны, стейблкоины имеют ряд преимуществ перед CBDC: способность беспрепятственно работать в различных блокчейнах и гибкость в плане использования. Стейблкоины могут использоваться для любых целей: от онлайн-покупок до трансграничных денежных переводов. Также они выступают в качестве удобного средства обмена криптовалют.

Стейблкоины также сталкиваются с проблемами:

контроль со стороны регулирующих органов;

риск потери привязки к базовому активу, что может привести к значительной волатильности цен.

Для решения этих проблем эмитенты стейблкоинов изучают различные подходы: создание резервных пулов, внедрение надежных мер по соблюдению нормативных требований и разработка новых технологий для повышения стабильности и прозрачности.

CBDC и стейблкоины готовы сыграть и уже играют важную роль в будущем цифровых финансов. Сейчас они сталкиваются с рядом проблем, которые необходимо решить, прежде чем они смогут получить широкое распространение и полностью реализовать свой потенциал в сфере цифровых финансов.

Особенности регулирования

Поскольку рынок цифровых валют продолжает расти, регулирующие органы по всему миру пытаются понять, как управлять и контролировать эти новые финансовые инструменты. Как CBDC, так и стейблкоины подчиняются различным нормативным требованиям, и отношение к ним со стороны регулирующих органов варьируется в зависимости от юрисдикции. Вот некоторые нормативные характеристики CBDC и стейблкоинов в 2023 году.

CBDC

Центральные банки играют главную роль в регулировании CBDC, поскольку они являются эмитентами и управляющими этих цифровых валют. Они отвечают за соответствие CBDC существующим финансовым нормам.

Во многих странах нормативная база для CBDC все еще находится в стадии разработки, но некоторые юрисдикции уже выпустили рекомендации или запустили свои собственные CBDC.

У Китая в 2019 году была пилотная версия, а в 2022 году был запущен цифровой юань, который регулируется Народным банком Китая. Европейский центральный банк (ЕЦБ) также изучает возможность выпуска цифрового евро и заявил, что на него будет распространяться та же нормативная база, что и на традиционные банкноты евро.

Стейблкоины

Стейблкоины сталкиваются с более пристальным вниманием со стороны регулирующих органов из-за опасений по поводу их потенциального влияния на финансовую стабильность и защиту потребителей. В США они попали в сферу регулирования Комиссии по ценным бумагам и биржам (SEC) и Комиссии по торговле товарными фьючерсами (CFTC).

Режим регулирования стейблкоинов сильно варьируется в зависимости от юрисдикции. Некоторые страны, такие как Мальта, в 2018 году приняли специальное законодательство по регулированию в том числе стейблкоинов, в то время как другие еще не выпустили никаких рекомендаций. Совет по финансовой стабильности (FSB) в 2022 году также выпустил отчеты о регулировании стейблкоинов, в которых подчеркивается необходимость создания надежной нормативной базы для управления рисками, связанными с этими цифровыми валютами.

Проблемы регулирования

Одна из основных проблем регулирования — отсутствие единой глобальной системы. Поскольку цифровые валюты не связаны традиционными границами, регулирующие органы сталкиваются с трудностями в координации своих усилий и обеспечении эффективности регулирования в глобальном контексте.

Кроме того, существует противоречие между поощрением инноваций и защитой потребителей и финансовой стабильности. Регулирующие органы должны найти баланс между разрешением инноваций в сфере цифровых валют и обеспечением того, чтобы эти инновации не представляли чрезмерного риска для финансовой системы или потребителей.

В каких странах запущены и планируются CBDC

Для начала перечислим те, где они полноценно запущены.

Ямайка

Название проекта — JAM-DEX

31 декабря 2021 года Банк Ямайки (BOJ) объявил об успешном завершении испытания розничной цифровой валюты центрального банка (CBDC) — JAM-DEX. В мае 2022 года Банк Ямайки объявил о поэтапном внедрении JAM-DEX.

Багамские острова

Название проекта — Sand Dollar

С момента запуска оборот Sand Dollar составляет 303 785 единиц, уровень принятия валюты — 7,9%. В обращении 32 736 кошельков с 1340 суверенными кошельками, с начала проекта обращение увеличилось в 3 раза.

Нигерия

Название проекта — e-Naira

18 августа 2022 года глава центрального банка Нигерии объявил о том, что e-Naira переходит на вторую фазу своего развития, которая, по прогнозам, увеличит число пользователей до 8 миллионов.

Ангилья, Сент—Люсия, Гренада, Сент—Китс и Невис, Монтсеррат

Название проекта — DCash

В ноябре 2022 года валютный совет Центрального банка Восточного Карибского региона (ECCB) согласился продолжать поддерживать использование DCash и добавить две дополнительные функциональные возможности — государственные платежи и интеграцию кошельков третьих лиц. В июне 2022 года Ангилья стала последней страной Восточно-Карибского валютного союза, запустившей DCash. Цифровая валюта DCash была официально запущена и доступна для населения 31 марта 2021 года. В январе 2022 года вся система была остановлена по техническим причинам, и возобновила работу в марте 2022 года.

Также есть много стран, где CBDC являются пилотным проектом и активно тестируются.

Объединенные Арабские Эмираты

Название проекта — Project Aber

Объединенные Арабские Эмираты участвуют в тестировании трансграничных оптовых CBDC с 2019 года. В октябре 2022 года они объявили об успехе проекта Project mBridge, который является первым в своем роде оптовым проектом торговли между ОАЭ, Китаем, Таиландом и Гонконгом.

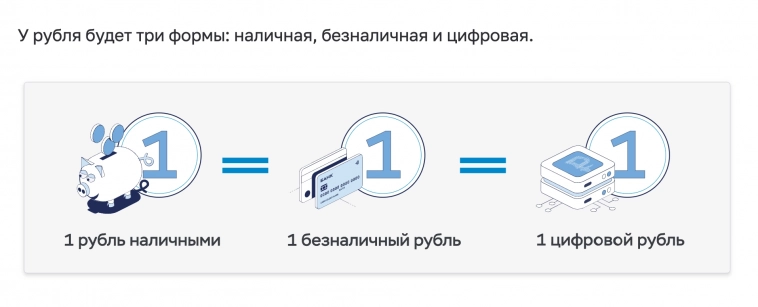

Россия

Название проекта — Цифровой рубль

В 2023 году Банк России намерен провести бета-тестирование цифрового рубля с определенной группой участников, а его полный запуск ожидается в 2024 году.

Швеция

Название проекта — E-krona

Швеция находится на передовой развития цифровой валюты Центрального Банка (CBDC), которое началось в 2017 году. Центральный банк Швеции, Риксбанк, завершил второй этап пилотного проекта в апреле 2022 года.

Казахстан

Название проекта — Цифровой тенге

Национальный банк Республики Казахстан провел пилотное тестирование своей цифровой валюты CBDC — цифрового тенге — в 2021 году. Результаты пилотного тестирования показали отсутствие рисков для денежно-кредитной политики, финансовой стабильности и экономики в целом.

Австралия

Название проекта — eAUD

Резервный банк Австралии в сотрудничестве с Кооперативным исследовательским центром цифровых финансов изложил технические и политические требования, пригласил общественность высказать свои замечания и намерен провести пилотное тестирование розничной цифровой валюты центрального банка в 2023 году.

Украина

Название проекта — Е-гривна

В 2022 году Национальный банк Украины представил участникам рынка цифровых активов и государственным структурам проект концепции электронной гривны, недавно стало известно, что запуск планируется в 2023-2024 годах.

Япония

Банк Японии (BoJ) работает над доказательством концепции розничной цифровой валюты центрального банка (CBDC), которая в настоящее время находится на втором этапе и пройдет дополнительное тестирование функциональности в 2023 году. Банк Японии также участвует в трансграничных исследованиях, работая совместно с Европейским центральным банком над проектом «Stella».

Китай

Название проекта — e-CNY

Народный банк Китая, как мы уже знаем, играет ведущую роль в развитии внутренних и трансграничных платежных сетей с использованием цифровых валют. Китай начал пилотную программу e-CNY в 2019 году. Пилотный запуск насчитывает около 260 миллионов пользователей кошельков.

Южная Корея

Банк Кореи (BoK) запустил пилотную программу CBDC в апреле 2020 года. BoK успешно завершил первый этап пилотной программы в декабре 2021 года и второй этап в 2022 году.Война против стейблкоинов. Государства против корпораций

В последние годы использование стейблкоинов стало предметом многочисленных споров, причем правительства и корпорации часто придерживаются противоположных точек зрения по этому вопросу. В то время как корпорации стремятся продвигать стейблкоины как способ упрощения глобальных транзакций и повышения финансовой доступности, правительства относятся к этим цифровым валютам более скептически.

Один из ключевых вопросов в войне со стейблкоинами — регуляторный надзор. Правительства утверждают, что стейблкоины не регулируются и представляют угрозу для финансовой стабильности. Они опасаются, что стейблкоины могут быть использованы для финансирования незаконной деятельности, такой как терроризм или отмывание денег, и что они могут привести к дестабилизации мировой финансовой системы.

Чтобы снять эти опасения, правительства предложили целый ряд регулятивных мер, включая обязательные требования к лицензированию, стандарты достаточности капитала, требования по борьбе с отмыванием денег (AML) и знанию своих клиентов (KYC). В некоторых странах эмитенты стейблкоинов обязаны зарегистрироваться в качестве платежных учреждений или эмитентов электронных денег, что накладывает на них те же правила, что и на традиционные финансовые учреждения.

С другой стороны, корпорации утверждают, что стейблкоины являются важным инструментом для обеспечения финансовой доступности и улучшения глобальной торговли. Они указывают на низкие комиссии за транзакции и почти мгновенное время расчетов, предлагаемое стейблкоинами, а также на их способность облегчать трансграничные транзакции без необходимости привлечения дорогостоящих посредников.

Многие корпорации уже запустили или объявили о планах запуска собственных стейблкоинов, а некоторые даже заключили партнерство с традиционными финансовыми учреждениями, чтобы предложить эти цифровые валюты клиентам. Однако эти корпорации также столкнулись с противодействием со стороны регулирующих органов: правительства выразили обеспокоенность по поводу потенциального влияния этих стейблкоинов на финансовую систему.

Напряженность в отношениях между правительствами и корпорациями по поводу стейблкоинов, вероятно, сохранится в ближайшие годы и обе стороны будут приводить свои аргументы в пользу или против этих цифровых валют. В то время как правительства будут продолжать добиваться усиления регулятивного надзора за стейблкоинами, корпорации, вероятно, будут продолжать настаивать на более широком распространении этих цифровых валют, ссылаясь на их потенциальные преимущества для финансовой доступности и глобальной торговли.

Война за стейблкоины между правительствами и корпорациями — это сложный вопрос, не имеющий однозначного решения. В то время как правительства выражают обеспокоенность по поводу потенциальных рисков, связанных с этими цифровыми валютами, корпорации продолжают рассматривать их как жизненно важный инструмент для улучшения финансовой доступности и глобальной коммерции. Поскольку популярность стейблкоинов продолжает расти, еще предстоит выяснить, как удастся примирить эти противоположные мнения и какое влияние это окажет на будущее финансов.

Смогут ли CBDC заменить стейблкоины

Как мы уже поняли, CBDC — это цифровые версии фиатных валют, которые выпускаются и поддерживаются центральными банками, а стейблкоины представляют собой цифровые валюты, которые предназначены для поддержания стабильной стоимости по отношению к определенному активу или корзине активов.

С одной стороны, CBDC имеют ряд преимуществ перед стейблкоинами. CBDC поддерживаются центральным банком, это означает, что они рассматриваются как более безопасная и надежная форма цифровой валюты. Кроме того, все идет к тому, что CBDC будут более широко приняты, чем стейблкоины, поскольку они будут выпущены и гарантированы центральным органом, а финансовая система имеет свойство меняться.

С другой стороны, стейблкоины уже широко используются и принимаются в мире криптовалют. Они также децентрализованы и не контролируются никаким центральным органом. Это делает их более привлекательными для людей, которые обеспокоены вопросами конфиденциальности и государственного контроля.

Еще одним фактором, который повлияет на будущее стейблкоинов и CBDC, является регулирование. Правительства по всему миру ломают голову над тем, как регулировать цифровые валюты, и до сих пор существует большая неопределенность в отношении того, как к ним относиться. Некоторые правительства выразили обеспокоенность по поводу стейблкоинов, поскольку они не подкреплены центральным органом и потенциально могут быть использованы для незаконной деятельности. Если правительства решат ограничить оборот стейблкоинов, это может создать возможности для CBDC, чтобы заполнить пустоту.

Однако децентрализованные стейблкоины будут меньше всего подвержены любым санкциям со стороны государств. Они практически не могут быть ограничены правительством, так как не держат резервы в банках.

Исходя из этого, полностью CBDC не смогут вытеснить стейблкоины, так как их назначение прямо противоположное. CBDC не будут отделены от государства, соответственно, не смогут быть полноценной альтернативой стейблкоинов, которые созданы как альтернатива фиата.

Проблемы стейблкоинов

Зависимость от эмитента

Стабильность курса достигается благодаря зависимости от централизованного органа. Это противоречит децентрализованной природе технологии блокчейн и может привести к проблемам с доверием и прозрачностью. Для доказательства резервов эмитенты централизованных стейблкоинов Для доказательства резервов эмитенты централизованных стейблкоинов публикуют отчеты: USDT, USDC, BUSD.

В качестве альтернативы существуют децентрализованные стейблкоины с избыточным обеспечением. Один из примеров — это DAI. Такие валюты используют смарт-контракты и держат в резервах другие криптовалюты, а не фиат, как это делают централизованные.

Еще один вариант децентрализованных стейблкоинов — это алгоритмические. В отличие от своих товарищей с избыточным обеспечением, они используют только один криптоактив. Однако они не вызывают доверие после истории с крахом UST и потерей привязки USDN.

Отвязка от курса

Стейблкоины могут терять привязку к курсу фиатной валюты. Это происходит из-за проблем с резервами и эмитентом, а также разбирательств со стороны регуляторов.

Регуляторный риск

Стейблкоины подвержены давлению со стороны регулирующих органов, поскольку правительства видят в них угрозу для своих национальных валют и по-прежнему обеспокоены возможностью использования стейблкоинов для незаконной деятельности, такой как отмывание денег или финансирование терроризма.

Давление со стороны регуляторов особенно сильно может сказаться на централизованных стейблкоинах, так как многие из них держат резервы в банках.

Расширение финансовой доступности с помощью CBDC и стейблкоинов

Поскольку мы видим мировые тенденции перехода к более цифровой экономике, CBDC и стейблкоины играют большую роль в расширении финансовой доступности и вовлеченности миллионов людей по всему миру. Эти развивающиеся технологии предлагают людям новый способ доступа к финансовым услугам, особенно в тех регионах, где традиционные банковские системы отсутствуют или не особо развиты.

Одно из ключевых преимуществ CBDC и стейблкоинов — они могут обеспечить более эффективное и дешевое средство проведения финансовых операций. При использовании традиционных банковских систем перевод денег через границу может быть дорогим и длительным, особенно для тех, кто не имеет доступа к традиционным банковским услугам. Однако с помощью CBDC и стейблкоинов, транзакции можно проводить быстро и с минимальными комиссиями, что делает их более доступным вариантом как для физических, так и для юридических лиц.

Кроме того, стейблкоины могут стать для людей способом защиты своих активов в регионах с высоким уровнем инфляции или экономической нестабильности. В таких странах, как Венесуэла, где гиперинфляция привела к значительной девальвации национальной валюты, такие стейблкоины, как DAI и USDC, стали популярным средством сохранения денег и проведения транзакций.

CBDC и стейблкоины могут способствовать расширению доступа к финансовым услугам для физических и юридических лиц, которые исторически не обслуживались традиционными банковскими системами. С помощью цифровых кошельков и мобильных приложений люди могут получить доступ к финансовым услугам, таким как сберегательные счета, кредиты и страхование, даже если в их районе нет физического отделения банка.

Однако для полной реализации потенциала CBDC и стейблкоинов в расширении финансовой доступности все еще существуют некоторые проблемы, которые необходимо решить. Одна из ключевых проблем — обеспечение доступности этих технологий для всех, включая тех, кто может не иметь доступа к надежному интернету или цифровой инфраструктуре.

Другая задача — обеспечить внедрение этих технологий таким образом, чтобы защитить конфиденциальность и безопасность пользователей. С развитием цифровых валют растет обеспокоенность по поводу возможности киберпреступлений и мошенничества, что может подорвать доверие и принятие этих технологий.

Вопросы конфиденциальности CBDC и стейблкоинов

Несмотря на то, что CBDC и стейблкоины предлагают такие преимущества, как финансовая доступность и повышение экономической эффективности, существуют также опасения по поводу конфиденциальности и безопасности данных. В случае с CBDC центральные банки потенциально могут отслеживать все транзакции, что вызывает опасения по поводу государственного наблюдения и потери конфиденциальности финансовых данных.

В Китае, где правительство активно разрабатывает и тестирует собственный цифровой юань, есть опасения, что центральный банк может отслеживать финансовые операции граждан и использовать эту информацию в целях слежки. Правительство также ввело строгие правила использования криптовалют и других децентрализованных цифровых активов, что еще больше ограничило конфиденциальность финансовых операций.

Кроме того, ведутся дискуссии о необходимости создания нормативно-правовой базы для решения этих проблем конфиденциальности. Некоторые эксперты предлагают включить в CBDC такие технологии, как доказательства нулевого знания (Zero Knowledge) для защиты финансовой конфиденциальности пользователей.

CBDC и стейблкоины предлагают преимущества с точки зрения финансовой доступности и эффективности, но важно учитывать потенциальные риски конфиденциальности.

Bitbanker — это криптовалютная платформа, которая предлагает легкий способ работы с криптовалютой. В Bitbanker можно купить или продать USDT, BTC, ETH, TRX, USDC, рубли, доллары, киргизские сомы и дирхамы ОАЭ. Свободные средства можно положить на депозит со ставкой до 8% годовых в USDT и рублях, а если есть потребность в деньгах, можно взять кредит. Для фрилансеров и онлайн-бизнеса есть криптоэквайринг.Будем рады ответить на ваши вопросы в комментариях.