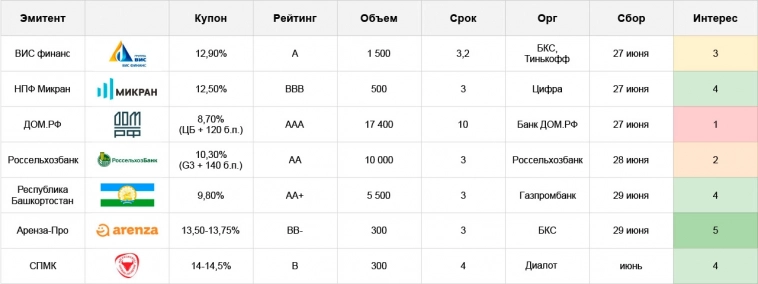

Облигации: первичные размещения на неделе с 26.06 по 30.06.23

ВИС-Финанс: A, YTM~13,5%, объем 1,5 млрд.

По нему уже есть большой обзор. Вкратце: не слишком уверенный спекулятивный потенциал, и не все гладко инвестиционно. Размещается в Тиньке, это скорее тоже минус, потому что играет в пользу эмитента (грубо говоря, те деньги, которыми ВИС мог привлечь нас напрямую через более высокий купон, он отдал Тиньку за привлечение его клиентской базы. И еще не факт, что получилось дешевле)

НПФ Микран: BBB, YTM~13,1%, объем 500 млн.

Производитель радиоэлектроники, частично работает на оборонку. Отчетность без явных косяков, долг/EBITDA ~1. Доходность не выдающаяся по рейтинговой группе. Есть очень похожий по параметрам Заслон (тоже электроника с военным уклоном и тоже BBB 12,5%) он долго запрягал, но в итоге пришел уже на 101%. Инвестиционно – тоже хороший вариант на подержать, дефолтов в оборонке ближайшие годы не будет. По неофициальной информации выпуск уже расписан, перепадет ли что-то физикам – не знаю, но попробовать заявиться все же планирую

ДОМ.РФ: AAA, плавающая, объем 17,4 млрд.

Флоатер (купон меняется по формуле ставка ЦБ+120 б.п.) Когда-нибудь у меня обязательно будет хотя бы 9-значная сумма в управлении, и придет время обращать внимание на такие бумаги. В целом – адекватный инструмент, чтобы подстраховаться в ожидании цикла роста ставки ЦБ для тех, у кого основная задача сохранить капитал, а не приумножить его

Россельхозбанк: AA, YTM~10,5%, объем 10 млрд.

Теория здесь приятная: большая часть AA-бумаг сравнимой длины дают YTM 10+%, но вот собственные бумаги РСХБ торгуются в районе 9%. Аналогичный YTM у нового выпуска даже с купоном 9,8% (как свежие ОФЗ) будет при теле в районе 102%. На практике все не так гладко: ликвидности в стаканах по старым выпускам очень мало – и если такая же история будет в новом выпуске, то даже при указанном росте выйти с профитом будет просто не об кого

Респ. Башкортостан: AA+, YTM~10,2%, объем 5,5 млрд.

В муниципалах всегда своя атмосфера, поэтому сравнивать их с широким рынком смысла нет. В сравнении с другими муниципалами AA+ базовая доходность в этом выпуске зашкаливает. Даже с купоном 9,5% тело должно уходить ближе к 101,5%. Кроме того, все относительно недавние выпуски региональных бондов давали хороший и быстрый апсайд, поэтому и сюда планирую сходить с той же спекулятивной целью. Ликвидности в старых выпусках очень мало, поэтому большим объемом идти опасно! Инвестиционно держать бумагу с такой доходностью смысла не вижу

Аренза-Про: BB-, YTM~14,5%, объем 300 млн.

По параметрам – очень среднее для группы BB- предложение, но мы уже знаем по предыдущим выпускам, что Арензу на рынке любят и прайсят по-особому. Вероятно, благодаря стоящей за спиной АФК Системе, в которой видят страховку от дефолта. Более-менее свежий выпуск 001P-01 торгуется с YTM 12,8%. Если ориентироваться на него, то в новом выпуске даже с купоном 13,5% потенциал роста тела – сильно выше 102%. Так что ловить тут точно есть чего, особенно если Тинек не будет затягивать с добавлением в каталог. Инвестиционно – приемлемо, если уж хочется подразогнать доходность за счет нижних грейдов, но при этом не запачкаться об откровенный мусор

СПМК: B, YTM~15,4%, объем 300 млн.

Слабовато по купону (ориентир 14-14,5%), но эмитент имеет около-культовый статус среди любителей ВДО, поэтому своего покупателя безусловно найдет. Кроме того, до сих пор у Диалота абсолютно все размещения хорошо и быстро расли по телу. Если есть желание зайти, предзаказ имеет смысл делать как можно раньше. Если впервые слышите про эмитента и/или точно не знаете, зачем он вам – лучше, наверное, просто понаблюдать

✅Мой телеграм, где много интересного: https://t.me/mozginvest✅Обзоры свежих выпусков: МСБ-Лизинг | Софтлайн | О'кей

maxidpo27 июня 2023, 09:11Спасибо за обзор0

maxidpo27 июня 2023, 09:11Спасибо за обзор0