Разумный инвестор 2024

«В жизни может быть пять-шесть раз, когда вы знаете, что правы, вы знаете, что у вас есть что-то, что действительно чудесно сработает, и у вас есть шанс сделать это. Люди, которые сделают это два или три раза слишком рано, они все разоряются, потому что думают, что это легко. На самом деле это очень тяжело и встречается редко», Чарльз Мангер

Перед тем как подводить итоги 2023 года я как обычно перечитал, что писал ровно год назад.

https://vk.com/@shadrininvest-razumnyi-investor-2023

Кроме этого, можно посмотреть посты внутри года, есть все в блоге на Аленке и в моей группе ВК. Интересно перечитать свои записи. Рекомендую.

В 2023 году рынок рос и рос счет.

Восстановительный рост после краха рынка. Правда, я ожидал такой рост при хороших новостях от геополитики. А ничего хорошего нет, просто люди привыкают ко всему. Если сейчас посмотреть, что происходит, еще 3 года назад это показалось бы бредом Жириновского, но это реальность.

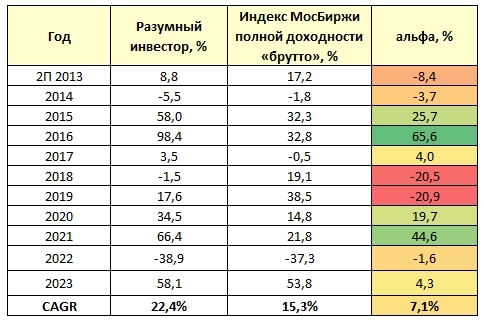

Зеленые столбики в 2023 году превалируют.

LTM прибыли показал ошеломительный рост за счет низкой базы

Прибыль за 2023 год +7,7 млн руб. Полностью вернул потери 2022 года и сверху +0,8 млн руб.

Но есть нюансы. Результат мог быть еще лучше. Концентрация в моем случае оказалась хуже диверсификации. Акцент на акциях АФК Система в моменте выглядит ошибкой. Ставка ЦБ оказала серьезное влияние на Систему. Если альфа еще в июле была +19,1 п.п., то к концу года скукожилась до +4,3 п.п.

Эквити в долларах

Портфель на конец 2023 г.

Всегда актуальный портфель - https://smart-lab.ru/q/portfolio/option-systems/81688/

Цели по основным позициям портфеля:

АФК Система – фабрика IPO (Космос, Биннофарм, Степь, Медси, Аренза), новая дивидендная политика, кратный рост дивидендов, байбеки.

Сбербанк ап – полтора триллиона прибыли, дивиденды 60%.

Роснефть – рост газового бизнеса, ввод Восток-ойл, СПГ-проекты. Роснефть уже #1 по капе в России.

НОВАТЭК – ввод Арктик СПГ 2

КуйбышевАзот ао – ввод карбамида, погашение казначейских акций, публикация отчетности и дивиденды. Больших дивидендов я так и не дождался. Идея близка к завершению, в 2024 году с 99% вероятностью продам, дождавшись ЛДВ. На эти деньги планирую довести позицию в АФК Система до джентльменского размера.

В период инфляции я ставлю на тех, у кого есть долг — Роснефть, Новатэк, Система, но у них есть или будут активы: ВостокОйл, проекты СПГ, пул активов от Озона до камчатской рыбки. Реальный долг сгорит в огне инфляции, а активы останутся.

Цена по обслуживанию долга не будет поспевать за инфляцией, в этом и преимущество компаний с долгом, но и с активами. Этот момент важен. Не просто долги, но и активы должны быть.

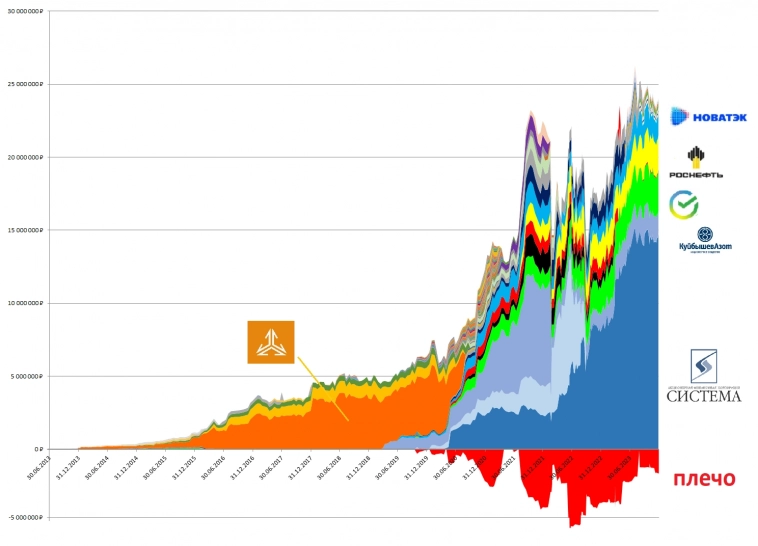

История портфеля

Интересный момент по спору внутри себя, что лучше диверсификация или концентрация?

История показывает, что после диверсификации я все равно стремлюсь к концентрации. 3 года назад, освободившись из замка Азкабана, у меня был довольно диверсифицированный портфель.

Но если сравнить портфели 2018 и 2023 годов – они почти схожи.

Разница в 5 лет. Только Любимка поменялась.

Кстати, и за Арсагерой и за Системой стоит довольно диверсифицированный портфель активов. Вопрос в их оценке и соотнесении частей и целого. Кстати, сейчас Арсагера торгуется уже за 5-8 капиталов, то есть моя ставка была правильной. Когда я покупал Арсагеру она на рынке тоже стоила дешевле своих активов, как и Система сейчас.

В 2023 году, как и хотел вышел из Мечел ап, Русала и ЛУКойла. Если из Русала выход был верный, то с Мечелом и ЛУКойлом мог бы повременить. После моего выхода они еще заметно выросли. FOMO – очень давит. Но надо принять, что это рынок.

На рынке могут быть суперчудеса, например, допка в ОВК по 9,3 р., но только потом по факту понятно, что это была классная сделка. Вообще 2023 год – можно назвать годом ОВК. Можно было шортить ОВК с 300 до 20 руб., а потом на допке купить по 9,3 руб., и проехать до 45 руб. Но в 2023 году я её обошел стороной.

Еще в прошедшем году к удачному трейду можно отнести электросети, а менее удачному – ЛСР (Бастрыкин напугал очень сильно). Весной писал пост про ЛСР. Слабые руки не дали удержать верную идею. Обидно, когда так происходит, но и такое на рынке случается.

Слишком больших ошибок в 2023 году не могу припомнить, если не считать крупную долю в Системе при возможностях в альтернативных идеях (Сургут ап, ЛУКойл, Озон, Сбер и т.д.). Кто-то это считает моей ошибкой.

Если посмотреть на прибыль по месяцам в этом году. С августа заметно ухудшение результата.

Причина очевидна – рост ставки ЦБ и давление на Систему.

В данный момент есть еще довольно широкий список активов в портфеле с небольшими долями, в сумме занимают 5,3% долю в портфеле. Фактически данные акции – это мой вотчлист, то, что я готов покупать далее.

Кстати, если посмотреть на вотчлист год назад…

…то этот диверсифицированный портфель был лучше концентрированного. При концентрации легко ошибиться с выбором. В конце поста приведу свежий вотчлист.

Для АФК Система дал еще целый 2024 год, а вот в 2025-2027 гг. этот пакет станет донором для новых покупок. Претендентами на эти деньги и будет мой вотчлист, который также регулярно актуализируется по выходу новых отчетностей и прочей информации. В дальнейшем планирую иметь более диверсифицированный портфель с максимальной позицией в одной акции до 20%.

Немного про АФК Система

АФК Система хорошо делает свое дело, мне нравится их бизнес-модель.

Из недавних успехов можно вспомнить отличные прибыли в замещайках (около +45 млрд руб.), покупка за 1/3-1/2 цены ЮИТ у финнов и сети отелей у норвежцев, что хорошо сказалось на Эталоне и удвоило номерной фонд Космоса, что уже заговорили про IPO Космоса.

АФК Система испытывает давление со стороны роста ставок, так как имеет довольно значительный долг. Однако, она продолжает иметь интересные перспективы. АФК Система, по сути, является инвестиционным фондом – бизнес-модель компании заключается в идее инвестировать в компании роста и уже в стадии насыщения выходить из них (пример Детский мир). О возможных IPO компания уже заявила.

Успешные IPO – OZON и Сегежа. В очереди – Космос, Биннофарм, Медси, Степь, Аренза, Ситроникс, МТС-Банк. Есть активы, которые еще не видит рынок, но имеют хороший потенциал для развития (минеральная вода, рыба). В данный момент существует значительная недооценка относительно суммы активов внутри холдинга.

Компания вернулась к дивидендным выплатам, согласно действующей дивидендной политике. Через год мы узнаем ошибка или наоборот верное решение столь крупная позиция в бумагах Системы. Драйверы – IPOи новая дивидендная политика (кратный рост дивидендов), возможен байбек. Конечно, важен вопрос с разрешением СВО. По факту сейчас ставка на АФК Система – это ставка на скорый мир.

Интересно как цена долга будет меняться. Идея в том, что она не будет поспевать за инфляцией, тем самым долги сгорят в огне инфляции, а Система словно птица Феникс восстанет из пепла.

Вопрос с долгом так или иначе Система разрулит. Писал ранее в четырех частях про Долги Системы, ситуация сложная, но не смертельная:

Долговая империя Системы: Корпоративный Центр. Часть 1

Долговая империя Системы: МТС. Часть 2

Долговая империя Системы: Эталон. Часть 3

Долговая империя Системы: Сегежа. Доехать до пункта назначения. Часть 4

Из последней отчетности информация. Ставка долга пока терпимая.

Будем дальше наблюдать.

Система не торопится выводить на IPO свои активы, и ей не интересны небольшие пакеты (5%), целями стоят 25%, а на такие пакеты без иностранцев проблематично найти спрос.

Но однозначно дисконт к публичным дочкам сейчас зашкаливает. А если станет их еще больше, этот дисконт станет еще больше. Игнорировать это невозможно.

Потенциальная доходность на 3 года

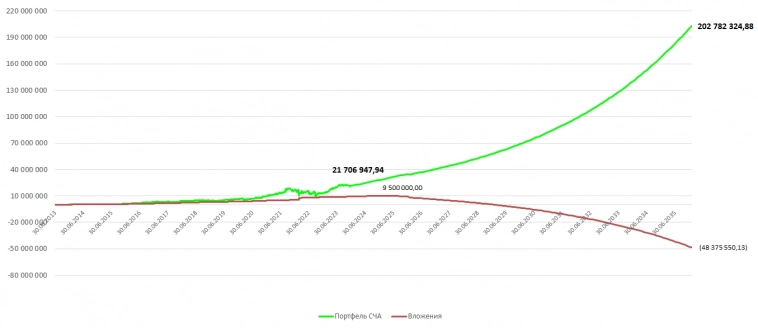

Дивиденды в 2023 году почти дошли до магической цифры – 1 000 000 руб.

Это весьма примечательное событие, помню мне потребовалось целых 2,5 года чтобы достичь размера счета в 1 млн руб., а тут дивиденды 1 млн руб. за год.

Стоит учесть, что у меня далеко не дивидендный портфель, больше это компании роста и «особые случаи». Если сейчас весь портфель перевести в акции Сбербанка (около 80 000 акций), можно ожидать выплаты дивидендами в 2024 году – 2,5-3,2 млн руб. в зависимости от доли прибыли, направляемые на дивиденды. Хорошая сумма.

Такие дивиденды уже могут позволить жить жизнью рантье. Глобально я дошел до своей реки, и могу не работать, благо я занимаюсь любимым делом.

И если вспомнить, что за прошедшие 10 лет моя доходность была в среднем 22,4%, и если принять, что и дальше я смогу делать 20% в год, то на капитал 22М – это прирост 4,4М в год или 367 тыс. руб. в месяц. Мне нравятся эти цифры.

То, ради чего затевался проект «Разумный инвестор» уже реализовалось!

Жизнь рантье – уже рядом!

На окне 0,5-1,5 года можно будет начать выводить со счета, что мне настоятельно рекомендовали все.

Моя дивидендная политика: вывод каждый месяц 0,5% от суммы СЧА капитала, если по итогам года в сумме все выводы меньше 25% от прибыли за год, то вывожу эту дельту дополнительно. 25% позже заменить на 50%, когда капитал станет выше $2 млн.

Примерно будет получатся 6% в год от капитала. По текущему моменту – это 108,5 тыс. руб. в месяц. Неплохой пансион.

Сразу знаю, что сейчас мне скажут, что это копейки и прочее. Но у нас, на минутку, средняя пенсия в 5 раз меньше. К тому же свою пенсию я создал за 10-12 лет, и она условно вечная, в отличие от госпенсии. И жду, что она будет расти быстрее инфляции.

Разумный инвестор 2035

Планы по росту капитала и ежемесячному пансиону до 2035 г.

Спекуляции, хеджирование

В 2023 году попробовал немного спекуляции в эшелонах, прибыль есть, но чисто символическая. Большие суммы не станешь в такое вкладывать. Немного попробовал и хватит. На новостях торговать тоже не мое – Кирилл и Мурад, это ваше поле. Всё-таки я пришел в инвестиции, чтобы освободиться, а не найти новую работу.

А вот где я решил покопать глубже – это операции хеджирования. Основные риски: это валютный риск и риск рыночных обвалов.

Если бы в 2014, 2020, 2022 гг. эти риски были захеджированы результат инвестирования был бы совсем другим.

Хеджировать собираюсь инструментами срочного рынка (опционы и фьючерсы). Вернусь на срочный рынок через 10 лет после ухода.

Проблема хеджирования – это расходы в «обычные» года. Вот в этом и проблема.

Возможно решение проблемы страховки от крахов лежит в распределение активов – в акции/облигации. Спешить не буду, но думаю об этом.

Заведу отдельный счет на срочном рынке, попробую что-нибудь, посмотрим. По факту, если раньше я всё время ставил на рост рынка, то на срочном рынке – это будет ставка на падение рынка!

Кроме того, можно будет иногда использовать этот счет для краткосрочных спекуляций (правда, это совсем не моё – я хочу минимум времени тратить на рынок, а не быть в нем постоянно). Но если прям, что-то интересное будет, почему нет. Буду держать в курсе.

ИИС

В 2023 году прошло 3 года моего счета ИИС, я использовал его по типу А, получил 156 тыс. руб. за 3 года. В конце года закрыл и открыл новый счет ИИС, буду его уже использовать по типу Б. Раз в год перебрасывать с брокерских счетов по 1 млн руб. Первый миллион уже перебросил. В феврале заброшу еще один.

Мне надо было сразу использовать по типу Б, но не поверил в свои силы.

Плечо

Проблема прошлого года с плечами решена, осталось относительно небольшое плечо у одного хорошего брокера под очень хорошую ставку, плюс я на пару месяцев взял совсем чуть под высокую ставку.

За плечо в 2023 году заплатил около 360 тыс. руб. (год назад 685 тыс. руб.). Один брокер повысил тариф с 13,5% до 21%. У него сейчас плечо около 340 тыс. руб. А у хорошего брокера плечо 1,41 млн руб. (ставку 11,68% оставил). Всего 1,75 млн руб. сейчас плечо. В будущем от маржинальной торговли планирую отказаться полностью.

Что жду от 2024 года?

Прошедшие года научили ничего не ждать, но я, конечно, жду мира. Этого пожелаю всем.

Особых действий по портфелю не планирую. На поступления и дивиденды буду наполнять акции по вотчлисту. И во-первых, доведу АФК Система до 1 млн акций, это чуть больше 1/10000 доли в компании. Во-вторых, заведу срочный рынок, и в-третьих, гасить плечо у дорогого брокера.

Акция – не строчка в терминале, а доля в бизнесе.

Систему сокращать начну c 2025 года. Здесь причиной будет лишь большая доля в портфеле. Нужно будет прийти к разумной доле в портфеле.

Мой Watchlistна 2024:

1-2) NKNC_p, NKNC– компания роста, ввод ЭП-600

3) SNGS_p– кубышка, большие дивиденды, переход на рублевые депозиты

4) ETLNDR– переезд, большие дивиденды, самая низкая доля ипотеки

5) MSRS– дивиденды, рост тарифов

6) NVTK– ввод 1-ой очереди Арктик СПГ-2, в будущем еще 2 и 3 очереди, плюс Мурманский СПГ

7) FEES? – рост тарифов, возврат к дивидендам, центр прибыли

8-9) RTKM_p, RTKM – рост цифрового бизнеса (ЦОД и облачные сервисы, информационная безопасность, цифровая медицина, цифровой регион, государственные цифровые услуги и сервисы), рост тарифов сотовой связи и интернета

10) MRKC – дивиденды, рост тарифов

11) LKOH – дивиденды

12) GLTRDR – высокие тарифы на полувагоны, возврат к дивидендам

13) MRKP – дивиденды, рост тарифов

14) SBER_p – прибыль 1.5 трлн руб., дивиденды 33-40 руб.

15) AFKS – вывод на IPO дочек и новая дивидендная политика

16-17) TATN, TATN_p – дивиденды, сильная нефтепереработка, демпфер

18) ALRS– переориентация на Азию, сохранение объемов продаж

19) BSPB– высокие дивиденды, увеличение нормы дивидендных выплат

20) IRAO– кубышка, казначейский пакет

21) ROSN– Восток Ойл, газовые проекты, СПГ

22) NLMK– продолжение экспорта в ЕС, дивиденды, продажа неэффективного бизнеса

23) BANE_p– высокие дивиденды, нефтепереработка

24) TRNF_p– высокие дивиденды, наличие морских портов

25) GCHE– компания роста, планирует увеличить мощности по производству курятины до 1,1 млн т, свинины — до 400 тыс. т (производство в 2022 г. курятина 727 тыс. т, а свинины – 253 тыс. т)

26) BELU– активно развивает собственную розничную сеть «ВинЛаб» (на конец сентября 2023 — 1588 магазинов, цель к концу 2024 — 2500), рост дивидендов

27) WUSH–является компанией роста, но также выплачивает дивиденды и объявила обратный выкуп акций, выход на новые рынки Чили и Бразилии

28) GAZP – завершение СВО и возврат экспорта в Германию

29) SFIN– IPO Европлана, погашение казначейских акций и дивиденды

30) KAZT? – ввод карбамида и дивиденды

Под вопросом для меня «иностранцы» — Глобалтранс и Эталон (но я наблюдаю), а также ФСК-Россети – это слишком для меня, и еще КуйбышевАзот – здесь будет фиксация инвестиции. Иностранные компании с 2022 года для меня табу, я не участвовал в таких идеях. Поэтому и Х5 и Яндекс для меня вне поля внимания.

Выше в посте была табличка с прогнозом дивидендов и справедливой цены на 3 года вперед по всем этим акциям.

На этом всё, подведем итоги портфеля через год…

Живи. Люби. Путешествуй!

Читайте также:

Свежий список Магов рынка — Индекс Магов. Январь 2024: первые итоги. Запись 2

Ежегодное обновление по Дивидендным аристократам – Дивидендные аристократы России 2024

это какую ставку?

какая ставка сейчас может быть хорошей?

И минимум 59 млн на портфель.

Не 10 ни 20 не спасет .

Т.е. даже при льготной, небывалой ранее по дешевизне, ипотеке.

А так, жилой бетон — это вообще инструмент самых безграмотных. Типа как наличный доллар у пенсионеров.

В интерактиве держу фонд на США, комиссия 0.06% и дивы за 10 лет выросли в 3 раза, выплата каждый квартал.

Будь подобное в РФ, купил бы и забыл.

По доходнодности всё относительно.

Дивы 4% в баксах это примерно 12-13% в рублях, если сохранится текущая тенденция к обесцениванию по 10-11% в год в среднем. Это сейчас доходность голубых фишек +-, но у России еще есть страновые риски, т.е. требуемая доходность в рублях должна быть выше.

По поводу бОльшей див. доходности. Например, акции той же Verizon Communication (тикер: VZ) дают 7% и рисков там около нуля. Ну, и можно других американских акций накопать, которые платят 7-10%. Всяко-лучше чем 4%.

По поводу отдельных акций, глупо сравнивать с фондом. У VZ дивиденды за 10 лет выросли всего на 25%. А стоимость акций даже уменьшилась.

Фонд schd за эти 10 лет вырос в 2 раза и дивиденды увеличились в 3 раза. Так что сравнение неуместное.

www.youtube.com/watch?v=gjY1rOlkHvU

Интересно.

Почему Куаз всё?

Он с НКНХ крепкие химики.

А эта отрасль будет развиваться

Но стоимость обслуживания растет — старые долги гасятся, новый берут под ставку ЦБ + %

Тут ставка что через пол года — год или меньше ЦБ будет понижать ключевую!

Ну и система опять перезаймет под 8 -9 %!

Но если высокие ставки будет долго) то это печально

Название для себя сам придумаешь..

Сегодня праздник, не буду ругаться

ахилесова пята портфеля известна. к сожалению, понятные и низкорискованные компании всё же прибивало тапком: газпром, сегежа, татнефть (история про отмену субсидий), детский мир, полиметалл. каждая компания получила негатив, считавшийся в каждом случае крайне маловероятным а то и невозможным. этот драгоценный опыт говорит о том, что ни в коем случае не должна быть какая-то основная ставка на одну компанию. это больше лотерея. результатом этой лотереи помимо выигрыша, может быть и потеря N лет инвестирования. на мой взгляд это не стоит того.

1 вопрос — емнип, было решение после 9кк больше не вносить, но график говорит о том, что решение было изменено. появились какие-то дополнительные соображения? желание ускорить?

благодарю.

Ставка с АФК на любителя. Но кто бы говорил уж- у меня Газпром.

Но в общем — удачи. Вдруг повезет

Что будет дальше с Сегежа? Будет ли Система дальше закачивать деньги в компанию или прекратит это делать?

Цена система 0 рублей

А если МТС не будет выплачивать дивиденды, системе — конец

Netro, у него же там есть график дохи в долларах.

Или вы не стали читать пост?

Я бы здесь сказал так:

«Прибыль Системы сгорит в огне инфляции и вообще никак не будет поспевать за ростом долга. Долг как снежный ком будет нарастать гораздо быстрее чем получаемые доходы».

Озон убыточен.

Кроме своего долга еще Сегежу надо спасать в 2024 году. Доходности:

Сегежа2P1R 24.3%

Сегежа3P2R 29.6%

Сегежа2P5R 30.2%

Сегежа2P3R 31.3%

Свой долг вместе с дочерними предприятиями (Система., МТС, Сегежа итд):

Только Система:

Чтобы выбраться из долговой ямы с учетом высокой ставки, явно, одного года недостаточно

И вообще, некорректно, набрать спорной позиции и везде описывать только хорошие стороны

В декабре 2020 — Шадрин здорового человека.

В декабре 2023 — Шадрин Системы.

Александр, у тебя при нормальной диверсификации сейчас есть возможность выйти на дивидендный денежный поток примерно в 200 тыс. руб./месяц с примерным его ростом на 15-20% в год. Т.е. стать достаточно обеспеченным дивидендным рантье и примером для подражания на РФР. Стать настоящим разумным инвестором.

Не проеби такую возможность.

В отношении Системы у тебя явный пунктик и завышенная важность, а такое хорошим обычно не кончается.

Хотя, каждый …чит, как он хочет.

А Система, скорее всего, начнёт расти только после того как ты из нее в основном выйдешь.

В данной ситуации ставя на Систему выигрышнее выглядит ставка на долги ее дочек в облигациях. Те же 20%-30% в год но с большей вероятностью исполнения.

Вотчлист понравился, что-то заберу себе :))