АЗОВКИН

ЦБ Аргентины ОТЖИГАЕТ

- 30 апреля 2018, 00:05

- |

Во вторник ЦБ Аргентины на своем заседании оставил основную учетную ставку без изменения на уровне 27.25%.(Да, это не опечатка, в Аргентине одна из самых высоких учетных ставок в мире!!!) А уже в пятницу местный центральный банк шокирует рынок и в экстренном порядке поднимает ставку сразу на 3 процентных пункта до 30.25%.

Вдобавок, регулятор проводит рекордную интервенцию за последние 15 лет, чтобы защитить курс аргентинского песо от дальнейшей девальвации. За неделю почти 5% ЗВР Аргентины было потрачено на эти цели.

Посмотрим, поможет ли это аргентинскому песо. Налицо очень неуклюжие действия Центрального Банка. Правда стоит признать, что не только ЦБ Аргентины так нелепо действует. Достаточно вспомнить, что делал ЦБ Швейцарии последние годы (подробно про это писал в телеграме https://t.me/MarketDumki/290, когда сравнивал действия ЦБ РФ и ЦБ Швейцарии). Что уж тут говорить про аргентинский центробанк, если в швейцарии проводилась такая непоследовательная политика.

- комментировать

- ★2

- Комментарии ( 16 )

Судьба ЕВРО

- 27 апреля 2018, 21:39

- |

На вчерашнем заседании ЕЦБ, г-н Драги, как всегда, ничего дельного не сказал и не сделал. Ни одну из трех ставок не поднял, про QE сказал достаточно неопределенно — вроде и заканчивать планирует, но если потребуется, то продолжит. Всё как обычно! Но если в прошлом году евро на это БОРМОТАНИЕ г-на Драги реагировал ростом, то сейчас этого уже нет. Вроде бы всё тоже самое, а доллар перестал быть слабым. (подробнее писал в телеграме https://t.me/MarketDumki/320)

На самом деле, уже не так важно, закончит ли ЕЦБ программу QE в августе или еще продлит срок ее действия. Итог «брачной ночи» будет один и тот же — евро будет снижаться к доллару. Если европейский «печатный станок» продолжит работу, то разрастающийся баланс ЕЦБ будет всё больше оказывать давление на курс Евро по отношению к доллару, учитывая тот факт, что баланс ФРС активно уменьшается (https://t.me/MarketDumki/281).

Если же QE закончат, то будет еще интересней! Кто будет покупать итальянские гособлигации под такие низкие проценты как сейчас? По 10-леткам сейчас дают 1.74%. Кому этот «мусор» (junk bonds) нужен будет под такой низкий процент? Разве в такую низкую доходность заложено, что страна фактически находится в предбанкротном состоянии? Нет! Значит начнутся распродажи итальянского долга и очень быстро может опять начаться паника как 2012 году. И это естественно приведет к резкому снижению курса евро по отношению к доллару.

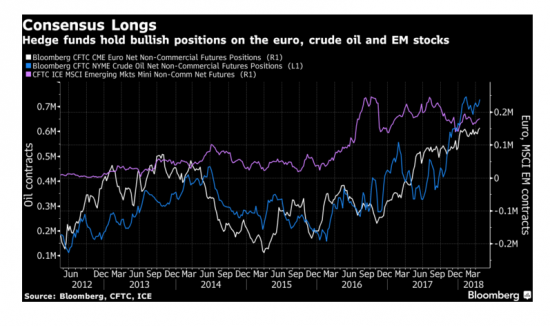

Скорее всего, в этом году мы увидим курс евро существенно ниже уровня 1.20 за доллар. Должны быть закрыты все те огромные ставки (https://t.me/MarketDumki/323), которые были сделаны на рост европейской валюты.

Что ждать от НЕФТИ?

- 26 апреля 2018, 19:55

- |

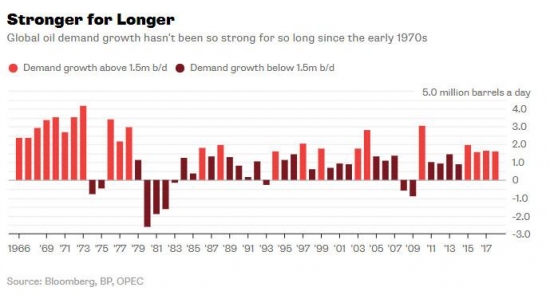

Почему же всё-таки цены на нефть выше 70$ за баррель? Вроде и добыча растет в США рекордными темпами, а цены пока и не думают снижаться. Неужели ОПЕК вместе с РФ добились успеха, благодаря своему соглашению о сокращении добычи? Отчасти да! Но, пожалуй, основной фактор, который поднимал нефтяные котировки — это сильнейший рост спроса на нефть, начиная с 2015 года. 4-ый год пошел, когда спрос на нефть стабильно растет более чем на 1.5 млн баррелей в сутки. Такого высокого роста спроса на нефть не наблюдалось с далеких 1970-х годов. (см. картинку ниже).

Сохранятся ли такие темпы роста спроса и дальше? Очень сомнительно! Мировая экономика находится в поздней стадии бизнес цикла. Уже во второй половине года может начаться замедление. И это естественно приведет к сокращению спроса на нефть.

Еще один важнейший фактор, который помог забраться ценам на нефть выше 70$ — это слабый доллар. Но и здесь ситуация уже начала меняться. Похоже, что индекс доллара, уже показал свои минимальные значения, и теперь начинается цикл укрепления американской валюты (подробно писал в телеграме https://t.me/MarketDumki/320). А сильный доллар — это всегда плохо для цен на сырьевые товары.

Когда сильный доллар и замедление темпов роста мировой экономики проявят себя во всей красе, тогда все и вспомнят про стремительный рост добычи нефти в США. И цены на нефть скорее всего вернутся ближе к 50$ за баррель.

Торговые ВОЙНЫ

- 26 апреля 2018, 13:40

- |

Инвесторы явно продолжают делать ставку на то, что разразившаяся торговая война между США и Китаем далека от завершения. Китайский биржевой индекс Shanghai Composite никак не может оторваться от своих минимальных значений почти за 2 года. (см. график ниже). И такая динамика происходит несмотря на падающую ставку SHIBOR (подробнее писал в телеграме https://t.me/MarketDumki/312) на межбанковском рынке в Китае. Инвесторы опасаются покупать китайские акции, т.к. до конца непонятно, на какие еще товары из Китая будут введены очередные заградительные пошлины со стороны США.

Последние годы именно Китай был главный бенефициар глобализации и свободной торговли. США явно проигрывают конкуренцию. Достаточно посмотреть на размер дефицита торгового баланса США c Китаем. По итогам 2017 года он составил 375 млрд $$$. Это и есть основная причина появления разного рода пошлин. А других вариантов и нет особо у американцев. Доллар ослабить не получится — Китайцы не допустят этого, да и ЕС с курсом евро выше 1.25 за USD очень быстро скатится в рецессию. Поэтому остаются только пошлины...

Победителей в торговой войне конечно же не будет. Но как справедливо отметил г-н Трамп, США имея отрицательный торговый баланс в размере 600 млрд долларов в год, особо и нечего терять. Тяжелые времена наступают для финансовых и товарных рынков.

ОПАСНЫЕ консенсус-трейды (лонг по евро и нефти)

- 25 апреля 2018, 18:14

- |

Что такое консенсус-трейды? Грубо говоря, это когда основная масса инвесторов ставит на один и тот же исход. Чем это всегда заканчивается? Болью, разочарованием и конечно же убытками. Хороший пример был пару месяцев назад, когда резко подскочила волатильность на американском рынке акций. Весь прошлый год индекс волатильности (VIX) находился на рекордно минимальных отметках. Абсолютное большинство игроков считало, что такая же ситуация будет и в этом году. И тут рвануло! Волатильность в феврале выросла в разы и убытки у игроков исчислялись сотнями миллионов долларов. Почему так происходит? Есть одна прописная истина, что все не могут заработать. На бирже всегда кто-то должен оплатить выигрыш кому-то. Поэтому так и происходит.

Какие сейчас самые основные консенсус-трейды? Это лонги по ЕВРО, по НЕФТИ и по акциям развивающихся стран (см. картинку ниже)!!!

По доллару уже писал в телеграмме (https://t.me/MarketDumki/317

( Читать дальше )

Подтвержден РОСТ Доллара

- 23 апреля 2018, 20:59

- |

Самое важное событие сегодня на рынках — это фронтальный рост доллара ко всем валютам. Вчерашняя гипотеза себя полностью оправдала (писал в телеграме http://t.elegram.ru/MarketDumki/317), DXY выходит наверх из трехмесячной консолидации. Вдобавок к этому, американец сегодня растет опережающими темпами к валютам развивающихся стран: к южноафриканскому ренду на 2%, к мексиканскому песо на 1.8%, к бразильскому реалу на 1%. Очевидно, что цикл падения доллара завершен!

Хотел бы обратить внимание на очень любопытный факт. Две недели назад у нас из-за геополитической напряженности резко упал российский рубль. Еще пару месяцев назад доллар стоил на минимуме 55.6 руб, а сейчас уже 61.8. На сколько процентов вырос бакс? Почти на 12%. Давайте посмотрим на динамику бразильского реала. Минимум по доллару в этом цикле был на уровне 3.05 реала за одну американскую единицу. А сейчас за доллар уже дают 3.44. Насколько вырос бакс? Примерно на 13%! Похоже на рубль??? Да! С южноафриканским рендом такая же история. Если просто сравнивать графики, то может сложиться впечатление, что санкции ввели не только против РФ, но и против Бразилии и ЮАР.

( Читать дальше )

А был ли ИНСАЙД по РУСАЛУ?

- 23 апреля 2018, 16:36

- |

Министр финансов США допустил возможность снятия санкций с РУСАЛА, если в компании поменяется собственник. После выхода этой новости, цены на алюминий и никель рухнули на 7 и 5 процентов соответственно. Кто-то явно знал еще на прошлой неделе, что могут появиться такие новости. В четверг 19 апреля писал в телеге http://t.elegram.ru/MarketDumki/309, что рост в двух металлах окончен. Явно у кого-то была информация, что никакого дефицита алюминия и никеля на рынке не будет!!! Вот и думайте, а был ли у кого-то инсайд?

Момент ИСТИНЫ для Доллара

- 21 апреля 2018, 22:33

- |

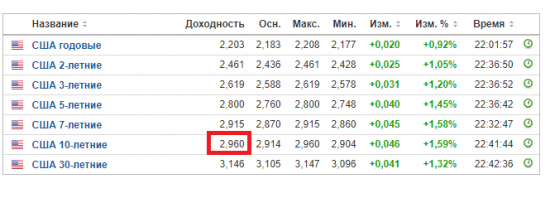

Наступает решающий момент для рынков и доллара. На уходящей неделе продолжился рост доходности по американским гособлигациям. Доходность по 10-леткам вплотную приблизилась к отметке в 3%. Почему это очень важно, подробно описывал в телеге http://t.elegram.ru/MarketDumki/316

По 2-х леткам доходность уже достигла 2.45%. Т.е. инвесторы уже закладывают еще 3 повышения учетной ставки с текущих значений в 1.75%. Увеличивающаяся разница в процентных ставках в США и Европе будет всё больше оказывать повышательное давление на доллар. Рост бакса практически неминуем.

В августе ЕЦБ свернет программу QE и рынок европейского долга останется без поддержки. Посмотрим, сколько продержатся такие низкие доходности по европейским бондам, как сейчас. Например, по итальянским 10-летним гособлигациям сейчас дают 1.78%. Италия, как заемщик, стала надежней США??? Вот это как раз самый наглядный пример искусственных (artificial как выражается г-н Трамп) котировок. Так что распродажи на рынке европейского долга — это практически неизбежное событие в условиях роста ставок в США. И это по-любому приведет к достаточно сильному падению евро против доллара. Высока вероятность того, что доллар уже на следующей неделе выйдет из консолидации и начнется его рост. DXY подошел к верхней границе 3-х месячной консолидации (см. график ниже). Учитывая динамику доллара ко многим валютам, есть все основания ждать прорыва наверх.

Лажа от DEUTSCHE BANK

- 20 апреля 2018, 16:18

- |

Deutsche Bank по ошибке перечислил немецкой бирже 28 млрд Евро (https://www.rbc.ru/finances/20/04/2018/5ad9c5e29a794728188ef060?from=newsfeed)

Символичная лажа от крупнейшего немецкого банка! Недаром котировки акций Deutsche Bank сейчас стоят почти в 10 раз дешевле, чем в 2007 году. И еще приходится его постоянно докапитализировать. Вам это ничего не напоминает? Конечно же, российский ВТБ!

Последствия ЛОЖНОГО пробоя

- 19 апреля 2018, 23:10

- |

Интересная картина складывается по британскому фунту на этой неделе. Писал пару дней назад в телеге, что по фунту оформили ложный пробой (http://t.elegram.ru/MarketDumki/305). Во вторник пара gbp/usd перебила январские максимумы на уровне 1.4344 и резко пошла вниз. Как правило такое поведение свидетельствует о том, что это ложный пробой, т.к. в противном случае актив должен продолжать расти при пробое значимых точек. Но с фунтом этого не произошло и пара начала падать камнем вниз (см. график ниже). Конечно, надо дождаться конца месяца, но пока складывается впечатление, что месячный отскок фунта с уровня 1.20 закончился.

теги блога АЗОВКИН

- Apple

- DAX

- exxon mobil

- LIBOR

- NASDAQ

- pmi

- QE

- QT

- S&P500

- S&P500 фьючерс

- акции

- алюминий

- баланс фрс

- банк Японии

- биткоин

- Биткойн

- бразильский реал

- ввп

- вечный рост

- ВТБ

- Газпром

- гонконгский доллар

- гособлигации США

- Доллар

- доллар - рубль

- Доллар рубль

- Доллар-рубль

- Евро

- евро-доллар

- еврозона

- ецб

- звр

- ЗВР Китая

- золото

- Индекс S&P

- Индекс доллара

- Индекс ммвб

- Индекс РТС

- инфляция в России

- Канадский доллар

- Керри Трейд

- Китай

- коррекция

- коррекция на мировых рынках

- криптовалюта

- криптовалюты

- Кукл

- куклач

- курс рубля

- лира

- магнит

- МЕДЬ

- мировая экономика

- Мировые рынки

- ММВБ

- Нефть

- нефть в рублях

- норвежская крона

- ОАК

- облигации

- офз

- падение

- палладий

- печатный станок

- платина

- пошлины

- промышленные металлы

- развивающиеся рынки

- ранд

- реал

- рецессия

- Роснефть

- российский рынок

- российский рынок акций

- российский фондовый рынок

- РТС

- Рубль

- рупия

- Русал

- рынки

- Рэнд

- санкции

- Сбер

- сбербанк

- ставка

- Ставка ЦБ

- сша

- сырьевые товары

- татнефть

- торговая война

- торговые войны

- трамп

- трежерис

- ФРС

- ЦБ

- цб рф

- цены на нефть

- экономика России

- юань

- юмор