АЗОВКИН

"Кровожадный" Доллар

- 10 сентября 2018, 21:52

- |

Чуть ли не каждый день курс доллара в какой-то из стран мира обновляет исторический максимум. Сегодня главная «неудачница» — индийская рупия. Доллар уже достиг отметки в 72.5 рупии (см. график внизу). Вроде ходили слухи, что местный ЦБ не даст подняться USD выше 70, потом 71 и 72. Какие-то интервенции проводятся, но это не мешает доллару продолжать расти. На рупию давят две фундаментальные вещи, которым трудно что-либо противопоставить.

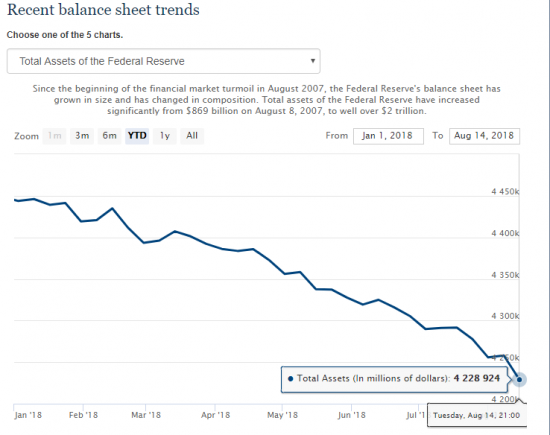

1. Политика ФРС, которая сокращает количество долларов в системе ( ранее писал в телеграме про программу QT https://tele.click/MarketDumki/622) и делает займы в них всё более дорогими. Естественно это приводит к массированному оттоку капитала практически из всех стран в мире. Мы это прекрасно видим на примере российских ОФЗ, откуда бегут нерезиденты последние 5 месяцев. Похожая ситуация и в других странах.

2. Т.к. Индия является чистым импортером нефти, то очевидно, какое влияние нынешние нефтяные котировки оказывают на экономику. На нефть приходится почти 20% индийского импорта. Соответственно дорогая нефть увеличивает дефицит текущего счета, а это в свою очередь оказывает мощнейшее давление на рупию.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 23 )

И АВСТРАЛИЯ тоже?

- 08 сентября 2018, 23:45

- |

Последнее время у всех на слуху возникшие проблемы в развивающихся странах, которые столкнулись с оттоком капитала из-за растущих процентных ставок в США и из-за сокращения баланса ФРС (ранее на эту тему писал в телеграме https://tele.click/MarketDumki/586 ). Часто сталкиваюсь с мнением — «мол, а что вы хотите от таких стран как Бразилия, Россия, Индия, Турция, Аргентина и т.д. Политическая система неустойчивая, высокий уровень коррупции, слабо диверсифицированная экономика. То ли дело в развитых странах».

Так вот, хочу вам сказать, что и в развитых странах накопились колоссальные проблемы, которые непонятно каким способом будут решаться. Сегодня поговорим про Австралию — страну с одним из самых высоким уровнем жизни на Земле. Казалось бы райская жизнь. Но как всегда есть нюансы...

Уровень закредитованности домохозяйств в Австралии один из самых высоких в мире и равняется 120% ВВП страны. Этот показатель намного выше, чем в других развитых странах (см. график ниже).

( Читать дальше )

"Стабильность" рубля

- 07 сентября 2018, 21:05

- |

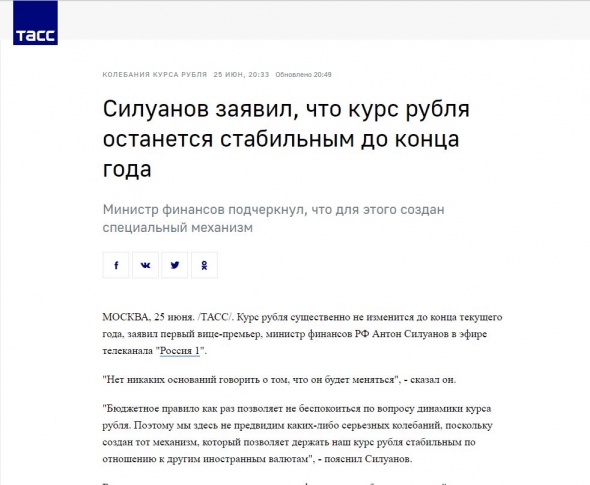

Глядя на то, что происходит сейчас с рублем (доллар около 70 и евро выше 80), невольно вспомнилось как в конце июня министр финансов г-н Силуанов буквально ванговал (https://tass.ru/ekonomika/5322590), что российская валюта будет стабильна до конца года. И всё благодаря созданному правительством специальному механизму, который позволяет избегать резких скачков рубля. Подробно писал в июне в телеграме (https://tele.click/MarketDumki/479), почему эти высказывания не имеют ничего общего с реальностью. Так всё и произошло. Нерезиденты еще вывели несколько миллиардов долларов из ОФЗ и курс доллара уже почти 70 руб.

Пока не произойдет каких-то серьезных структурных изменений в экономике, рубль будет оставаться высокорискованной валютой. Поэтому после периода относительной стабильности и даже небольшого укрепления российской валюты, всегда будет приходить новая волна ее девальвации. И курс доллара мы будем видеть всё выше и выше...

Нефть, Медь и РТС

- 06 сентября 2018, 18:37

- |

Всё сильнее расходятся дороги у нефти и меди в 2018 году. Если Brent с начала года +14%, то медь в минусе на 17% (см. график внизу). Учитывая, что медь традиционно выступала и продолжает выступать барометром здоровья мировой экономики и промышленного производства, то динамика этого товара чрезвычайно важна для понимания того, какие перспективы у сырьевых рынков. Этот промышленный товар гораздо менее спекулятивен, на него не влияют ураганы в Мексиканском заливе, а также геополитическая напряженность на ближнем востоке. Падающие цены на медь красноречиво говорят о затухании мирового экономического роста.

Цены на нефть пока держатся близко к годовым максимумам. Но у нефтяных котировок есть свойство последними начинать снижение. Остальные сырьевые товары уже находятся в даунтренде с начала года. Не лучше динамика и у драгоценных металлов. Серебро вернулось на минимум января 2016 года, когда нефть опускалась до 27$ за баррель. А цены на платину опустились до значений, которые были в самый разгар финансового кризиса в 2008 году.

( Читать дальше )

НАКАЛЯЕТСЯ обстановка в Гонконге

- 04 сентября 2018, 20:41

- |

В апреле уже писал про напряженную обстановку связанную с гонконгским долларом (см. в телеграме https://tele.click/MarketDumki/291). Спустя 5 месяцев ситуация продолжает накаляться. Курс местной валюты жестко привязан к американскому доллару. Гонконгскому доллару позволено колебаться в диапазоне 7.75 -7.85 за один USD. И если предыдущие десятилетия особых проблем не возникало, то последнее время всё изменилось, когда ФРС начала повышать ставку. Это привело к очень мощному давлению на гонконгский доллар из-за разницы в процентных ставках. У крупных спекулянтов появилась возможность безрисково зарабатывать деньги, играя против местной валюты. Занимаешь в гонконгских долларах под более низкую ставку, покупаешь американские доллары и получаешь по ним более высокий процент. Разница оседает у них в кармане. Да и просто крупным инвесторам стало выгодно держать деньги в долларовых (usd) активах, где платят более высокий процент.

Что делает местный центральный банк (HKMA)? Поднимать ставку опасно, т.к. ситуация на рынке недвижимости может выйти из под контроля. Именно в Гонконге самая дорогая недвижимость в мире. Местное население сильно закредитовано и повышение процентных ставок может привести к ипотечному кризису наподобие того, что было в США в 2008 году. Поэтому гонконгский ЦБ ставку не поднимает, и проводит непрерывные интервенции у верхней границы разрешенного диапазона на уровне 7.85. Т.е. HKMA продает USD из резервов и покупает на них местную валюту. И этот процесс уже идет 5 месяцев подряд. Это приводит к высасыванию ликвидности с денежного рынка. Ставка межбанковского кредитования естественно начала расти. Если HIBOR в начале года равнялся 1.5%, то сейчас уже 2.5%, догоняя стоимость заимствования в долларах ( ранее про Libor в долларах https://tele.click/MarketDumki/546).

( Читать дальше )

Самый ПРОДОЛЖИТЕЛЬНЫЙ и самый ИСКУССТВЕННЫЙ

- 30 августа 2018, 21:35

- |

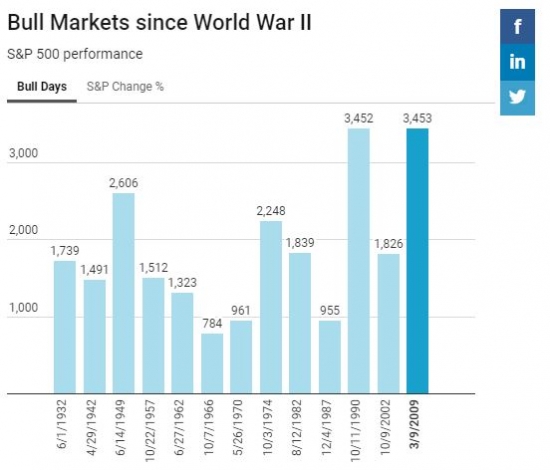

Итак, мы сейчас являемся свидетелями самого продолжительного бычьего рынка в США за всё послевоенное время (см картинку ниже). Казалось бы всё отлично и остаётся только порадоваться. Но на самом деле далеко не всё так красиво, как может показаться на первый взгляд.

Во-первых, надо четко понимать, что этот рост во многом искусственный. Он был создан за счет колоссальных вливаний денег в мировую финансовую систему. С 2009 года ФРС, ЕЦБ и Банк Японии совокупно «напечатали» около 15 трлн долларов в рамках программы количественного смягчения (QE). Если бы не эти «напечатанные» деньги, то вряд ли бы бычий рынок начался в марте 2009 года. И вообще неизвестно, где бы сейчас болтался индекс S&P 500. Подозреваю, что явно ниже максимумов 2000 и 2007 года на уровне 1560 пунктов.

Во-вторых, если посмотреть на ВВП США начиная с 2009 года, то мы увидим, что темпы роста американской экономики самые слабые со времен второй мировой войны. И это несмотря на то, что госдолг в этот период вырос более чем в 2 раза.

( Читать дальше )

Циклический КРИЗИС в США всё ближе и ближе

- 29 августа 2018, 19:33

- |

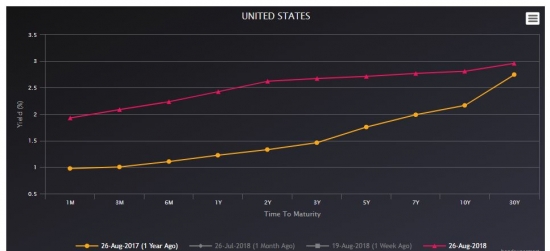

Продолжается уплощение кривой доходности американских гособлигаций. Именно этот процесс и говорит нам о том, что бизнес цикл в США находится в завершающей стадии. А перед всеми последними кризисам, кривая доходности всегда принимала сначала плоский вид, а потом происходила инверсия, т.е. доходность по коротким трежерис начинает превышать доходность по длинным бумагам. Большой капитал ставит деньги именно на такой исход.

Если посмотреть на график внизу, то хорошо заметно, что кривая доходности уже почти приняла плоский вид (красная линия). Для сравнения посмотрите на угол подъема кривой год назад (желтая линия). По некоторым прикидкам где-то полгода осталась до полного уплощения и возможно даже инвертированного вида кривой.

Последние выходящие макроэкономические данные начали сигнализировать о том, что экономика США уже прошла пик роста и начался процесс затухания. Ближайшие 1-1.5 года в США с очень высокой вероятностью начнется очередной циклический кризис. Его последствия будут просто разрушительны как для мировой экономики, так и для российской (подробно про влияние на российскую экономику писал в в телеграм-канале https://tele.click/MarketDumki/598). И как всегда все будут надеяться на ФРС и на новое количественное смягчение. Может оно и будет. Но сначала будет дефляционный шок на рынках...

Выше 4 уже. Опасно для рубля!

- 22 августа 2018, 11:59

- |

Доллар вчера продолжил свой рост к бразильской валюте и превысил отметку в 4 реала за одну американскую единицу. Последний раз такие значения (см. график ниже) были на пике паники на мировых рынках в январе 2016 года, когда цены на сырьё достигли своих минимальных значений. Именно в тот момент цены на нефть опускались ниже 30$ за баррель, а курс доллара в РФ поднялся выше 80 руб.

Ранее уже писал в телеграме https://tele.click/MarketDumki/296, что у рубля и реала очень высокая корреляция. Т.е. практически одинаковая динамика на длинной дистанции. Единственное отличие заключается в том, что реал чуть раньше чем рубль начинает ослабляться к доллару. Связано это с тем, что рубль больше завязан на нефть, а цены на «черное золото» имеют свойство снижаться последними. На длинном графике хорошо видно, что реал начал падать еще в 2013 году, а рубль еще год стоял как стойкий оловянный солдатик. Но потом наступил 2014 год и российская валюта быстро догнала и даже перегнала реал в своем ослаблении к доллару.

( Читать дальше )

Еще 30 ярдов $ изъяли

- 20 августа 2018, 23:11

- |

К вопросу об ОТКАЗЕ от Доллара

- 19 августа 2018, 22:47

- |

Обратил внимание на одну интересную вещь во время вчерашней пресс-конференции Путина и Меркель. Президент РФ говоря (https://www.youtube.com/watch?v=GlKd6tMpmgU) о товарообороте между двумя странами, об инвестициях немецкого бизнеса в РФ и российского бизнеса в Германию, постоянно упоминал доллары. Хотя он мог бы называть эти цифры в евро, учитывая, что Германия — это крупнейшая страна Еврозоны и именно ее экономика является основой для единой европейской валюты. Фактически президент РФ невольно дал понять, какая из валют для него и для РФ является основной. Так что разговоры про отказ от доллара и переход на расчеты в национальных валютах преждевременны.

Пока что всем нужны доллары и все расчеты удобней всего проводить именно в них. Не забываем, что основная масса долгов в мире номинирована в американской валюте. Да, со временем ситуация изменится, поэтому сша и начали всех прессовать, понимая, что тотальное доминирование доллара в мировой финансовой системе подходит к концу (подробно на эту тему писал в телеграме https://tele.click/MarketDumki/570). Но это будет позже. А в ближайшее время нет поводов для беспокойства за доллар.

теги блога АЗОВКИН

- Apple

- DAX

- exxon mobil

- LIBOR

- NASDAQ

- pmi

- QE

- QT

- S&P500

- S&P500 фьючерс

- акции

- алюминий

- баланс фрс

- банк Японии

- биткоин

- Биткойн

- бразильский реал

- ввп

- вечный рост

- ВТБ

- Газпром

- гонконгский доллар

- гособлигации США

- Доллар

- доллар - рубль

- Доллар рубль

- Доллар-рубль

- Евро

- евро-доллар

- еврозона

- ецб

- звр

- ЗВР Китая

- золото

- Индекс S&P

- Индекс доллара

- Индекс ммвб

- Индекс РТС

- инфляция в России

- Канадский доллар

- Керри Трейд

- Китай

- коррекция

- коррекция на мировых рынках

- криптовалюта

- криптовалюты

- Кукл

- куклач

- курс рубля

- лира

- магнит

- МЕДЬ

- мировая экономика

- Мировые рынки

- ММВБ

- Нефть

- нефть в рублях

- норвежская крона

- ОАК

- облигации

- офз

- падение

- палладий

- печатный станок

- платина

- пошлины

- промышленные металлы

- развивающиеся рынки

- ранд

- реал

- рецессия

- Роснефть

- российский рынок

- российский рынок акций

- российский фондовый рынок

- РТС

- Рубль

- рупия

- Русал

- рынки

- Рэнд

- санкции

- Сбер

- сбербанк

- ставка

- Ставка ЦБ

- сша

- сырьевые товары

- татнефть

- торговая война

- торговые войны

- трамп

- трежерис

- ФРС

- ЦБ

- цб рф

- цены на нефть

- экономика России

- юань

- юмор