Блог им. AMCapital |Чем закончилась история с Silicon Valley Bank?

- 20 марта 2023, 17:24

- |

Венчурные компании и технологические стартапы, которые они финансируют, начали возвращать свои деньги в новую версию Silicon Valley Bank всего через несколько дней после того, как случилась банковская паника. С прошлого понедельника более 650 венчурных компаний подписали заявление в поддержку Silicon Valley Bridge Bank, организации, созданной Федеральной корпорацией страхования депозитов (FDIC) для поглощения оригинального Silicon Valley Bank. General Catalyst, Bessemer, Greylock, Lightspeed, Lux Capital, Mayfield Fund, Redpoint и Upfront уже рекомендовали своим портфельным компаниям сохранять или возвращать не менее 50% своего общего капитала в бывший Silicon Valley Bank.

💬Изменились две вещи:

1. Регулирующие органы США решили не ограничиваться максимальной суммой страхования вкладов в $250,000 долларов и пообещали обезопасить всех вкладчиков;

2. Компании Кремниевой долины решили, что можно возобновить банковские операции в Silicon Valley Bank.

ℹ Цель существования промежуточного банка Silicon Valley Bridge Bank заключается в том, чтобы либо найти покупателя, либо свернуть деятельность.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. AMCapital |В чем отличие сегодняшнего банковского кризиса от 2008?

- 16 марта 2023, 17:50

- |

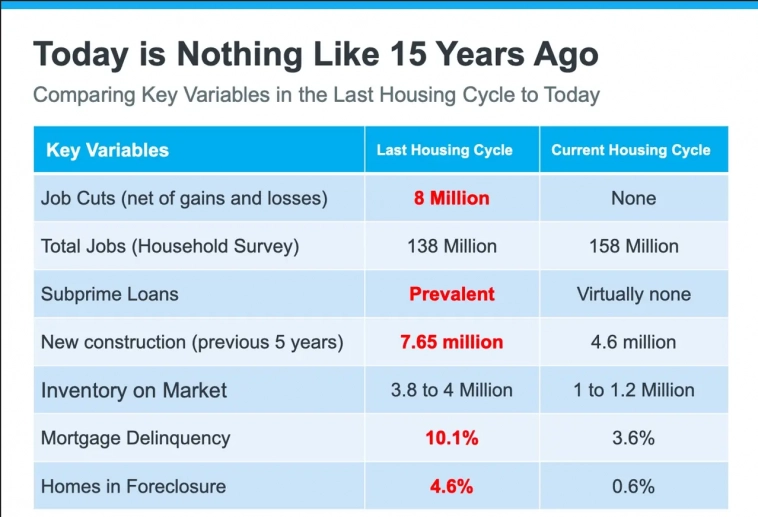

Новый кризис начался на прошлой неделе, когда Silicon Valley Bank, 16-й по величине банк в США и ключевой для технологического сектора, рухнул в пятницу после банковской паники. Федеральные банковские регуляторы взяли на себя управление банком, а министр финансов Джанет Йеллен объявила, что FDIC защитит вкладчиков обоих банков. На этой неделе акции почти всех американских и европейских банков испытали сильное падение, а многострадальный Credit Suisse оказался на грани банкротства. И буквально все заговорили о повторении 2008 года. Но в чем отличия?

✔ Разные причины

Финансовый кризис, вызвавший Великую рецессию 2008 года, был одним из самых тяжелых экономических спадов в истории США и Европы. Крах ипотечного рынка в США привел к нехватке ликвидности в мировой банковской системе и резкому падению банковского кредитования. Проблемы, возникающие в настоящее время, вызваны спадом в технологическом и криптовалютном секторах, и наблюдаются в нескольких малых и средних банках, которые оказались втянутыми в спад в технологическом секторе и крах рынка криптовалют.

( Читать дальше )

Блог им. AMCapital |Круговорот доллара в природе. Как доллар контролирует мировую экономику?

- 19 октября 2022, 18:17

- |

Доллар — это мировая резервная валюта, и когда у доллара проблемы, то проблемы начинаются во всем мире. Разберемся, как работает система.

🔄 Страны экспортируют продукцию в США и получают за это доллары;

↪️ Третьи страны экспортируют в страны, экспортирующие в США и получающие за это доллары;

↪️ Доллары начинают обращаться по всему миру и становятся глобальными ↩️

↪️ Мировые банки создают больше глобальных долларовых активов и пассивов на основе долларов, полученных от торговли с США;

↪️ Спустя годы банковские балансы глобальных долларовых активов и пассивов значительно превышают сумму «реальных» долларов, полученных от торговли с США ↩️

↪️ ФРС удерживает низкую ключевую ставку и применяет количественное смягчение (QE) = печатает деньги

↪️ Доллары становятся более доступными, а глобальные долларовые балансы растут быстрее ↩️

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс