Мой первый ЛЧИ и какие я ставлю перед собой цели

Друзья, в кои-то веки решил поучаствовать в ЛЧИ.

Хоть конкурс и называется «Лучший частный инвестор» в реальности к инвестициям никакого отношения он не имеет. Поэтому я перед собой не ставлю задачу показать лучший результат и максимальную доходность. Чтобы этого добиться нужно идти на максимально возможный риск, а конечный результат будет продиктован не столько умением инвестировать, сколько банальной удачей.

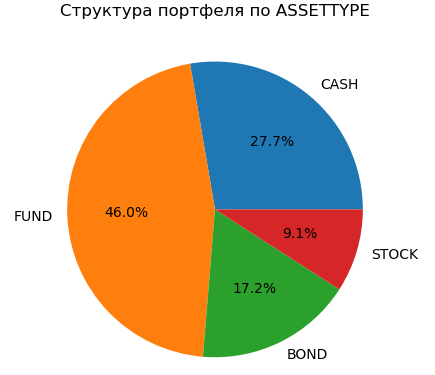

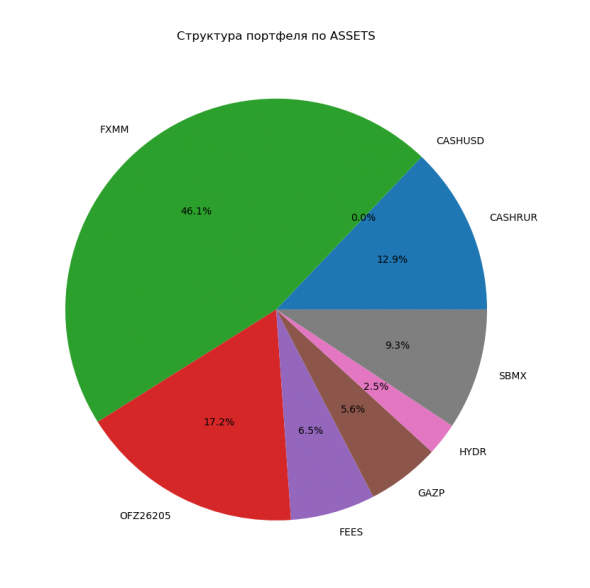

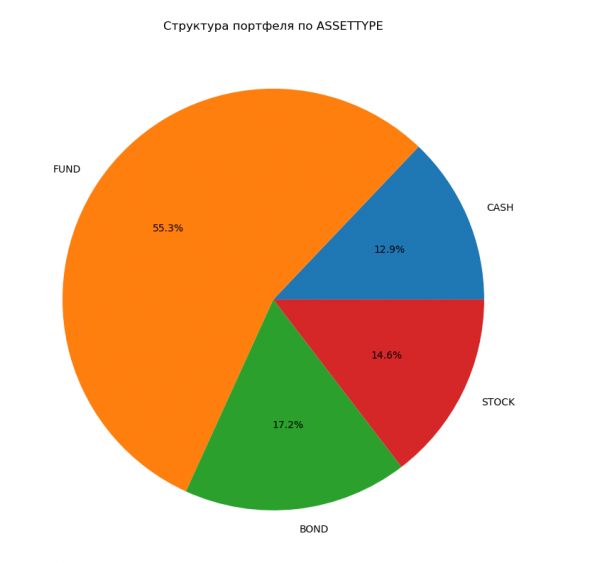

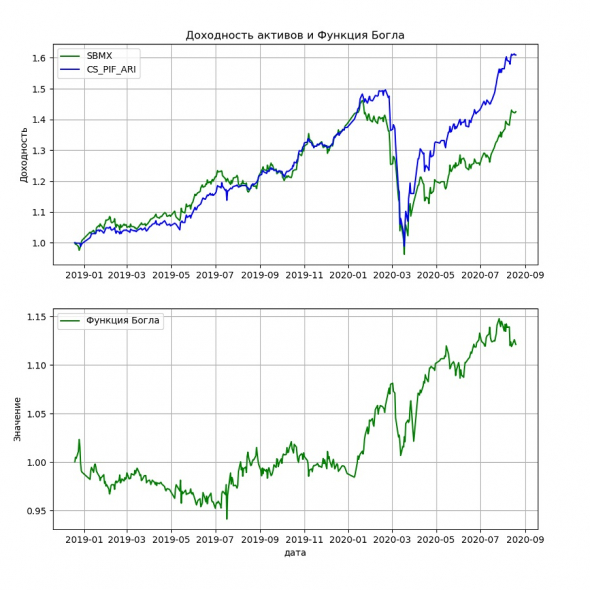

Моя же цель тривиальна — показать, какие результаты можно получить, придерживаясь достаточно консервативной стратегии с разумным вложением денежных средств исходя из тех реалий, которые сейчас есть на рынке. Возможно мне удастся продемонстрировать некоторые интересные принципы хеджирования инвестиционного портфеля.

Сумму я выделил специально небольшую — 300 тысяч рублей, чтобы показать, что разумные инвестиции возможны и на небольшом счете, хотя, конечно это несколько ограничит меня в демонстрации некоторых инвестиционных идей. С другой стороны есть ограничения по инструментам, которые можно выбирать в ЛЧИ. Так что, большая сумма мне может ничем особо не помогла.

В связи с тем, что период проведения конкурса сильно ограничен. Я не смогу в полной мере повторить ту стратегию, которую реализую в своем портфеле. Мне придется в ЛЧИ больше брать риска, то есть вкладывать в акции, хотя на текущий момент я считаю что время для долгосрочных инвестиций в них ещё не пришло. Я постараюсь сделать максимально аккуратно.

Я даже завел в свой базе данных отдельного клиента, чтобы на примере показать, как в реальности работает мой отчет перед моими настоящими клиентами, о котором писал

здесь на Smart-lab.ru

Мой ник на ЛЧИ не отличается оригинальность — AVBacherov. За результатами всех участников, в том числе и моих можно следить на

Авто-репост. Читать в блоге

>>>