Дисклеймер

Данный биф будет между отдельно собранным индексом Мосбиржи MCFTRR и бпифами на индекс Мосбиржи MCFTR

Пост написан об обычном инвесторе, а не увлеченном человеке данным процессом, прошу учитывать при комментировании.

Я сам прошел через составление своего индекса, через отслеживание своего портфеля самостоятельно в таблице и Snowball. Меня это порядком достало, очень много телодвижений и очень много времени, а как мы знаем, время деньги. Не говоря уже о комиссиях и прочем. Для меня важнее потратить время на что-то более полезное.

Акции еще у меня остались, но больше не накапливаю, а покупаю на дивы фонды

Привет.

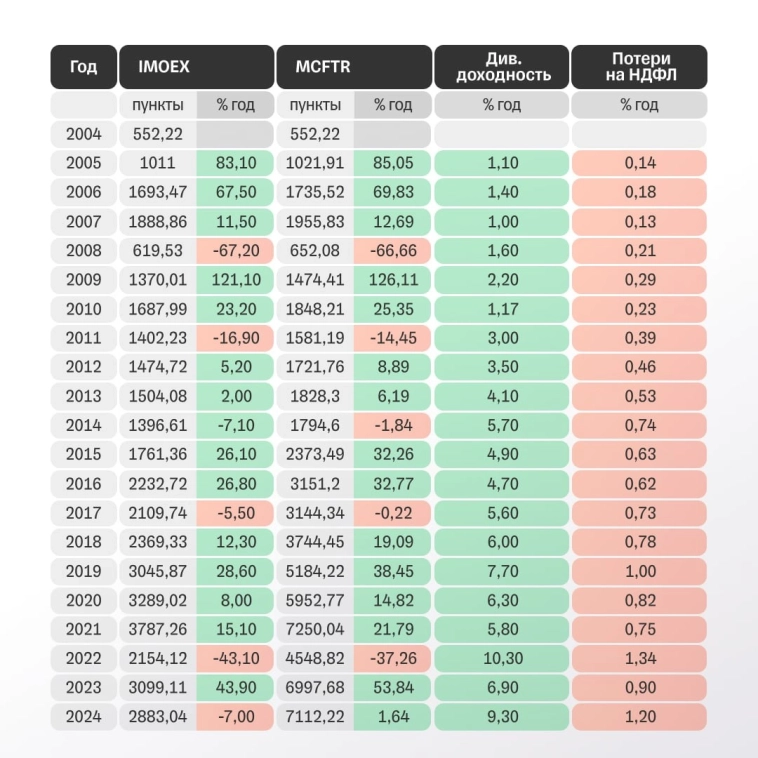

В быту своей инвестиционной молодости, я подвергался дивидендному искажению и ошибке, что круто покупать дивидендные акции, они лежат, есть не просят, а ты снимаешь сливки и на них живешь. Но, есть нюанс, за последние 5 лет наш IRUS(IMOEX) вышел плюс-минус в 0, вычтем отсюда инфляцию и что получится, а получится то, что наш капитал без дивидендов прожигается каждый год, как будто лежит под матрасом, накопленная дивидендная доходность отсутствует и в итоге, с постоянным выводом дивидендов капитал сам себя исчерпает.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций