Блог им. AVBacherov |Что отличает доверительное управление в соответствии с законом о рынке ценных бумаг от других форм управления капиталом?

- 21 февраля 2024, 16:58

- |

Часто возникает вопрос, какие есть преимущества использования ДУ в соответствии с законом о рынке ценных бумаг и именно в управляющей компании, имеющей лицензии на управления инвестиционными фондами, по сравнению с другими формами управления капиталами клиентов!

Среди большинства инвесторов и финансовых консультантов распространено только одно виденье, которое транслируется из книг по пассивным инвестициям. Оно касается исключительно вознаграждения, которое на ОЧЕНЬ ДОЛГОСРОЧНОМ горизонте «убивает» конечную прибыль клиента, делая его инвестиции менее интересными, чем вложения в простые индексные фонды. Но 2022 год показал, что у независимых УК, таких как ФБ АВГУСТ, есть ряд преимуществ перед брокерскими домами с лицензией ДУ и крупными финансовыми холдингами на базе всем известных банков. Например, клиенты Августа не остались с замороженными активами, и после известных событий я, как управляющий, смог спокойно распродать все американские ценные бумаги клиентов.

Какие ещё есть плюсы, кроме приведенного примера, я рассказал на конференции ASSET ALLOCATION 2024. И рассматривая их, возможно, то вознаграждение, которое берёт, по крайней мере УК ФБ АВГУСТ, меньше, чем вы платите за страховку вашего имущества!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. AVBacherov |Алгоритмическая стратегия ABIGTRUST и размышления по хеджу акций в портфельных стратегияx...

- 14 августа 2023, 10:16

- |

1. Про результаты АЛГО СТРАТЕГИИ ABIGTRUST

Четыре месяца назад я анонсировал запуск алгоритмической стратегии ABIGTRUST на своих ресурсах, которую мы запустили вместе с Ильёй Гадаскиным и его алгоритмической командой на сервисе COMMON FINAM. Стратегия реализуется с помощью торговых роботов. Из-за нашего желания дать возможность людям с небольшим капиталом присоединится к ней она реализуется только частью торговых алгоритмов, в то время как в индивидуальном порядке мы можем запустить их все, что значительно улучшает стабильность результата. Но даже в таком виде, стратегия оправдывает ожидания и принесла почти 42% дохода при просадке в 12%. Конечно, любому профессиональному инвестору понятно, что на таком непродолжительном горизонте делать выводы некорректно. Но мы уверены в правильности работы стратегии, так как имеем трэк работы алгоритмов на ресурсе МФД за 10 лет. Подробнее о стратегии можно прочесть здесь — ABIGTRUST, а при желании и возможностях можно присоединится с полной стратегии, где использованы все алгоритмы.

( Читать дальше )

Блог им. AVBacherov |О доверительном управлении. Это знать обязательно!

- 24 октября 2022, 13:09

- |

Об услуге доверительное управление на рынке ценных бумаг сложилось крайне негативное впечатление у подавляющего большинства инвесторов. И к моему глубочайшему сожалению, многое для этого было сделано самими профучастниками. Настоящий пост я хотел бы посветить разговору про доверительное управление и постараться без прекрас показать, что действительно стоит знать, и что может помочь при выборе доверительного управляющего.

Первый блок будет о том, почему доверительное управлении в подавляющем большинстве плохо работает, и в чем вина профучастников.

Большая часть проблемы и откровенно плохих результатов у клиентов ДУ связана с работой крупных инвестиционных домов и банков, которые оказывают весь комплекс финансовых услуг. К сожалению, за время моей профдеятельности и то, что я видел из отчетов клиентов, которые делились информацией по своим портфелям в ДУ у крупняка, я могу сделать однозначный вывод, что деньги клиентов прежде всего используются для интересов этих структур и только потом в интересах клиентов. Выражается это обычно в двух основных подходах:

( Читать дальше )

Блог им. AVBacherov |Почему большинство пассивных инвесторов не смогут воспользоваться преимуществами пассивных инвестиций

- 17 октября 2022, 13:44

- |

Написав свой пост «Пассивные инвестиции! Все ли так прекрасно?», я ожидаемо получил несколько комментариев, вполне справедливых, где значился стандартный аргумент, в упрощенном виде который, можно изложить так: «Можно ли привести значимое и достаточно большое количество примеров, систематического обыгрывания индекса на долгосрочном горизонте». Как я и написал в том же посте — спор между апологетами пассивного инвестирования и активного управления будет вечным, так как ни у одной из сторон никогда не будет полного набора данных подтверждающих ни одну из точек зрения. И прежде всего это будет связано с тем, что статистика существует только для публичных фондов. Однако существует немалая часть тех, кто никогда не будет раскрывать своих результатов. Например, компания BlackStone, о которой кое-что можно узнать, прочитав книгу «Король капитала».

( Читать дальше )

Блог им. AVBacherov |Знай своего контрагента! Ликбез...

- 12 февраля 2019, 10:05

- |

Хочу поднять одну из тем, которая часто ускользает из общего поля обсуждения, но прекрасно используется мошенниками для обмана добропорядочных граждан и добросовестных компаний (обычно небольших. в больших компаниях или профессиональной среде – это встречается очень редко, из-за наличия четких директив по этому вопросу).

Вообще эта тема касается любых взаимоотношений сторон, особенно если они будут носить долгосрочный характер, но я опишу её применительно к рынку финансовых услуг, потому что мне он просто ближе и на мой взгляд обмана на нём больше, чем во многих других сферах (но это субъективное восприятие). Речь пойдёт о принципе: «Знай своего контрагента». При чём он в равной степени касается как тех, кто получает услуги, так и тех кто их оказывает.

Вообще эта тема касается любых взаимоотношений сторон, особенно если они будут носить долгосрочный характер, но я опишу её применительно к рынку финансовых услуг, потому что мне он просто ближе и на мой взгляд обмана на нём больше, чем во многих других сферах (но это субъективное восприятие). Речь пойдёт о принципе: «Знай своего контрагента». При чём он в равной степени касается как тех, кто получает услуги, так и тех кто их оказывает.

В самом простом понимании «знай своего контрагента» — это вопрос проведения несложных проверок на стадии вашего знакомства, переходящего к сотрудничеству. Конечно, пока Вы общаетесь на общие темы, можно легко пренебречь почти всеми пунктами, которые я напишу ниже, но как только дело у доходит до заключения договора или обмена персональной информацией (и не только персональным данными), необходимо провести проверку. Сегодня, Слава Богу, много информации доступно в прямом доступе, поэтому проблем с проверкой особо не возникает. Вот три простых пункта:

- Репутация. Пожалуй, эта самая субъективная часть во всей проверке. По сути — просто сбор различной информации, доступной в открытых источниках. Сюда попадают и открытость контрагента, доступность информации о нём, рекомендации, отзывы и т.д. У меня нет каких-то жестких критериев по отработки такой информации, но понятное дело, чем больше и легче найти о человеке/компании информацию, чем больше можно проследить историю её деятельности, публикаций о нем/ней, чем авторитетней будут рекомендации, тем с большим доверием я буду относится к такому контрагенту.

( Читать дальше )

Блог им. AVBacherov |О трейдерах, рисках и доверительном управлении

- 03 октября 2018, 09:57

- |

Вчера прочёл, чтоЦБ планирует ограничить плечо для лицензионных форекс диллеров в России с 1 к 50, до 1 к 30, обосновывая это тем, что средний срок жизни клиента около 6 месяцев. На мой взгляд это бесполезная трата времени и ресурсов того же цб. После такого введения срок жизни удлинится на 1-2 месяца. Статистика ФОРТС нам показывает, что там клиенты 90% уходят в ноль за 10 месяцев, а ведь там плечо 1 к 10 (ГО по фьючерсам обычно в районе 10 процентов от стоимости базового актива).

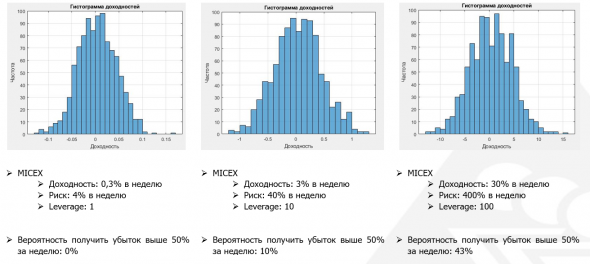

На своих семинарах я люблю демонстрировать как плечо влияет на ожидаемую доходность и риск, показывая вот такие диаграммы. Самое интересное в них – это вероятность получить убыток свыше 50% (то есть потерять больше 50% первоначального капитала) при разном уровне плеча.

К моему сожалению, об этом мало говорят на различных бесплатных семинарах в FOREX компаниях, ограничиваясь простым заявлением, что торговля – это дело рискованное. Но для большинства новичков – эти слова пролетают мимо ушей… Вообще многие преподаватели вопросам риска в трейдинге уделяют крайне мало внимания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс