Блог им. AVBacherov |Что там с золотом?

- 24 марта 2023, 15:09

- |

Из всех лет, которые я инвестирую, я наверное не смогу вспомнить ни одного года, когда бы люди не обсуждали золото в качестве объекта вложений. И наверное это единственный актив, про который тиражируются одни и те же «сказки» всё это время.

Золото прекрасный актив для портфеля, но совсем не по тем основаниям, которые любят говорить различные аналитики. Всё куда как проще, чем пытаются представить.

Золото имеет всего два положительных эффекта для глобального инвестора и три для российского:

- Золото раскоррелировано практически со всеми активами. А это значит, что добавив его мы уменьшаем волатильность портфеля.

- В период кризисов этот актив нивелирует большую часть просадки.

- И для российского инвестора инвестиции в золото являются валютной экспозицией.

На этом всё! Именно поэтому в моем портфеле всегда есть золота и весь вопрос в том, сколько его должно быть в разные времена.

На своем закрытом канале в телеге раз в месяц я публикую данные о текущей ситуации в золоте на основе моих статистических индикаторов на краткосрочном горизонте (до года). И раз в три месяца показывают картину на долгосрочном (от 5 лет и выше). И делюсь своим планом действий.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. AVBacherov |Про экономику Китай, новую финансовую систему, юань и другие валюты развивающихся стран

- 16 марта 2023, 10:45

- |

Признаюсь, мне было сложно, поскольку сам я не торгую на Forex, и считаю, что обыкновенным людям стоит держаться подальше от этого рынка. Однако, мне удалось высказать несколько мыслей, которые носят скорее макроэкономический характер.

Первое — про Китай, его экономику и перспективы юаня (примерно 6 минут):

Второе — про валюты развивающихся стран на FOREX, как стоит подходить к ним с позиции активного трейдера и инвестора (примерно 4 минуты):

( Читать дальше )

Блог им. AVBacherov |МАРКЕТИНГ В ИНВЕСТИЦИЯХ. ЧТО МОЖЕТ БЫТЬ НЕ ТАК?

- 07 марта 2023, 12:31

- |

К сожалению мир инвестиций пестрит различного рода мошенничеством. Почва здесь благодатная и позволяет легко вешать лапшу на уши вновь испечённым инвесторам. Уровень же финансовой грамотности крайне невысок. Большинство бесплатных курсов, вебинаров семинаров крайне низкого уровня. А если они делаются на стороне профессиональных участников, то зачастую их цель — побудить клиента чаще совершать сделки с ценными бумагами или купить какой-нибудь чудо продукт.

Этот пост будет посвящён не мошеничеству с точки зрения уголовного кодекса РФ, а скорее недобросовестной практике, которая на мой личный взгляд порочна, так как наносит вред инвестиционной среде в долгосрочном периоде, несмотря на то, что может принести краткосрочные выгоды профессиональному участнику.

Речь пойдёт о маркетинге инвестиционных продуктов (у меня есть несколько статей, с конкретными примерами, которые я перечислю в конце).

Вы никогда не задумывались, почему любой крупный банк и реже брокерско-инвестиционный дом, предлагают очень широкий перечень своих инвестиционных фондов (продуктов)?

( Читать дальше )

Блог им. AVBacherov |У акций России большие перспективы!

- 03 марта 2023, 15:22

- |

Поговорили с Андреем Верниковым.

За 30 минут успели много, что бывает редко :)

Затронули перспективы роста экономики России, инфляции, почему я наращиваю акции в своих портфелях, готов брать длинные ОФЗ, и чем мне не нравятся корпоративные бумаги инвестиционного уровня, когда и как я бы стал покупать ВДО, каков может быть курс рубля, правы ли ученые из Стэнфорда о девальвации, и готов ли мой портфель к таким рискам.

Блог им. AVBacherov |Мы все учились понемногу чему-нибудь и как-нибудь...

- 27 февраля 2023, 11:49

- |

Образование в экономике и в частности в инвестициях пестрит огромным количеством предложений. К моему глубочайшему сожалению, 95% материалов является откровенным мусором, и даже может нанести прямой ущерб вашему личному благосостоянию.

И как часто это бывает, в нашем «безумном» мире, намного большей популярностью пользуются не хорошие и грамотные курсы или отдельные лекции, а финансовая беллетристика. И это не удивительно, потому что очень многим хотелось бы найти простой путь к своему финансовому благополучию с приложением минимум усилий. Но так не бывает, и любая профессиональная среда требует глубоких знаний и массу труда.

Примечательно, что среди моих студентов в ВШЭ, я встречаю весьма популярных блогеров или же людей, которые работают на них. И я без злорадства хочу сказать, что рад этому. Конечно, я не буду писать их имена, так как это не этично. А рад я, потому что вижу в этом плюс для развития финансовой грамотности в целом. Если эти люди нашли в себе мужество прийти и научится чему-то по-настоящему стоящему, значит сильно растёт вероятность, когда через свою популярность они донесут до широкого круга людей, то чему мы их старались научить. Я не летаю в облаках и понимаю, что ведение популярного блога, это больше деятельность похожая на СМИ, где действуют другие экономические законы, и вопрос продажи рекламы там куда как важнее, чем, например, в моем более профессиональном блоге. Помните не так давно я по этой теме даже написал лонгрид: «Почему профессиональные инвесторы редко рассказывают что-то новое?» И даже при всём общем недостатке блогосферы я вижу позитив в такой тенденции и плюсы для рынка в целом.

( Читать дальше )

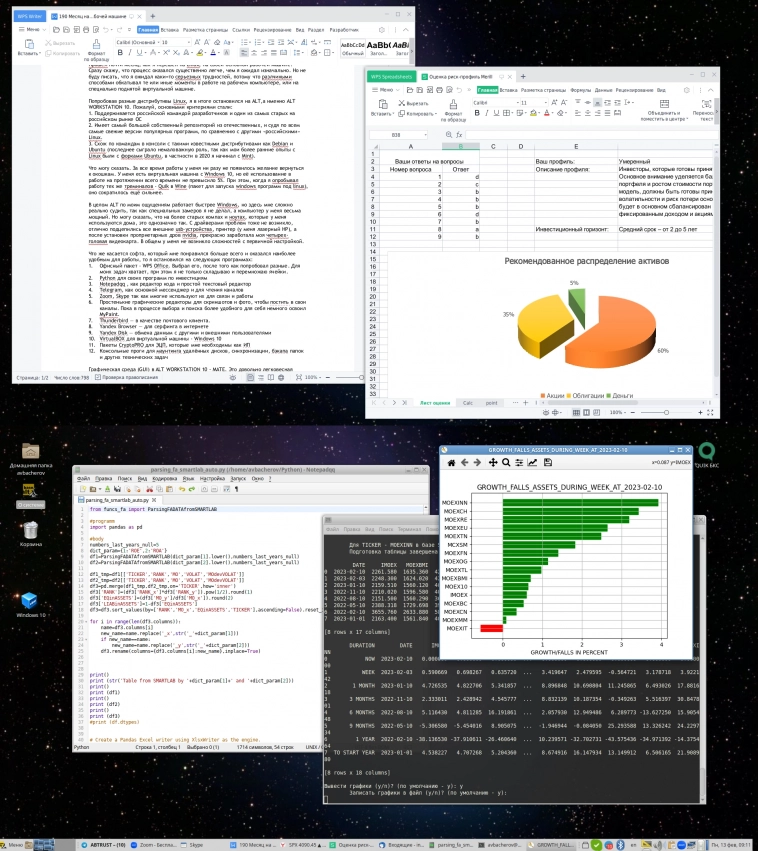

Блог им. AVBacherov |Месяц на ALT Linux на рабочей машине... R.I.P. Windows and MAC OS

- 13 февраля 2023, 10:24

- |

Прошёл почти месяц, как я перешёл на Linux, на своей основной рабочей машине. Скажу, что процесс оказался существенно легче, чем я ожидал изначально. Но не буду писать, что я ожидал каких-то серьёзных трудностей, потому что различными способами обкатывал те или иные моменты в работе на домашних компьютерах, или на специально поднятой виртуальной машине.

Попробовав разные дистрибутивы Linux, я в итоге остановился на ALT, а именно на ALT WORKSTATION 10. Пожалуй, основными критериями стали:

- Поддерживается российской командой разработчиков и один из самых старых на российском рынке Linux дистрибутив

- Из «отечественных» Имеет самый большой собственный репозиторий, и судя по всем самые свежие версии популярных программ, по сравнению с другими «российскими» Linux.

( Читать дальше )

Блог им. AVBacherov |Инвестор VS Трейдер (Спекулянт)

- 06 февраля 2023, 11:08

- |

Меня часто спрашивают, где я провожу грань между инвестициями и спекуляциями (трейдингом). Это вопрос не в технике, а философии. Я описал разницу этих двух подходов на фондовом рынке достаточно подробно в своей книге «АЗЫ ИНВЕСТИЦИЙ», здесь же я ограничусь совсем кратким изложением моей философии. Я ни в коей мере не претендую на истину в последней инстанции и не стараюсь написать академически верный трактат, когда излагаю данные мысли.

- Инвестор преследует цели (при этом данные цели не должны быть из разряда — «я хочу много денег» или «хочу доходность в 25% годовых», они приведут к плачевному результату). Цель обычно лежит в житейской плоскости.

- Цель определяется сроком, суммой, текущими возможностями, потенциальными доходами за срок её достижения. Все это позволяет правильно подобрать финансовые и фондовые инструменты для достижения цели с минимально возможной волатильностью.

( Читать дальше )

Блог им. AVBacherov |Волк с Уолл-стрит по-русски, или как продают свои услуги брокеры в России

- 03 февраля 2023, 11:19

- |

( Читать дальше )

Блог им. AVBacherov |Бизнес по англосакски

- 26 января 2023, 14:34

- |

В том году много было разговоров о нарушение прав, которые всегда являлись основами и принимались как базовые факторы успеха развития капитализма в западных странах и прежде всего в США. Конечно, я пишу про «незыблемость» права частной собственности и «свободы слова». Про второе напишут квалифицированные люди, хорошо разбирающиеся в этом вопросе. А вот первое многие российские инвесторы смогли осознать на собственном опыте. Конечно, всегда можно сказать, что заморозка или ограничения использования, не влечет за собой автоматического лишения права собственности, но все мы прекрасно понимаем, что такая юридическая казуистика если и интересна теоретикам, то явно бесполезна обычным людям. Нельзя сказать, что нарушения «права собственности» в западном мире не встречалось ранее. Подобные звоночки были, но по отношению к таким немаленьким (во многих смыслах этого слова) странам как Россия, они не применялись.

Но сегодня я хочу рассказать, не про тяготы российских инвесторов и «злом» западе, а про то, как ведут бизнес англосаксы, даже с теми, кто не находится под санкциями, и старается соблюдать их правила. Здесь невольно вспоминается фраза, предписываемая Иосифу Виссарионовичу: "Я всегда думал, что демократия — это власть народа. Но товарищ Рузвельт мне доходчиво объяснил, что демократия — это власть американского народа".

( Читать дальше )

Блог им. AVBacherov |Фундаментальный анализ не работает?

- 23 января 2023, 13:34

- |

В последние годы появилось много разговоров и исследований на предмет проверки эффективности использования в инвестициях фундаментального анализа. Самыми яркими и известными представителями и последователями этого подхода, конечно, являются Питер Линч, Уоррен Баффет и непосредственно сам основатель Бенджамин Грэм. Большая часть исследований весьма убедительно показала, что эффективность использования подходов мастодонтов фондового рынка к сожалению сильно проигрывала индексному инвестированию, за которое так «топил» Джон Богл. Что уж говорить, если сам Баффет, считает, что для 95% людей лучше склониться к индексному инвестированию, чем пытаться отбирать акции в свой портфель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс