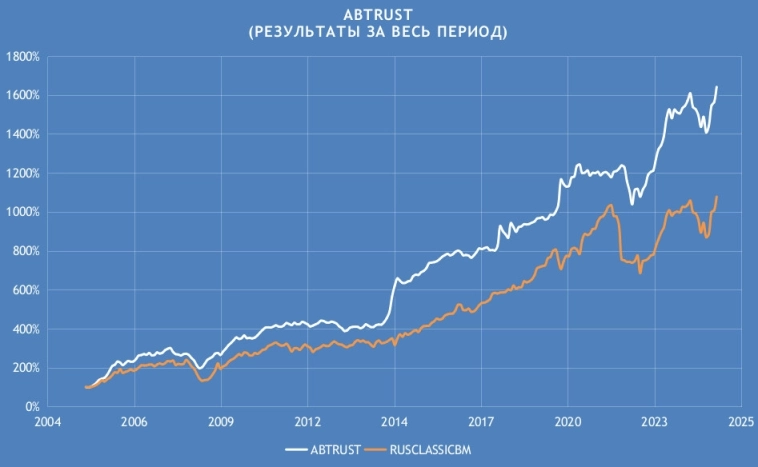

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-03-31)

- 07 апреля 2025, 13:59

- |

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-02-28)

- 07 марта 2025, 11:53

- |

Блог им. AVBacherov |Почему мы клиентам предлагаем наши «гибридные» стратегии?

- 11 февраля 2025, 14:12

- |

Когда мы общаемся с нашими потенциальными VIP клиентам (напомню, что это клиенты весьма состоятельные, так как вход для VIP от 10 млн рублей), то мы, конечно, рассказываем о всех наших стратегиях. Но по опыту мы уже знаем, что люди готовые вложить суммы от 5 млн, иначе расставляют приоритеты в своих инвестициях, чем большинство инвесторов на фондовом рынке России. В порядке убывания их можно расположить следующим образом: сохранить капитал, получить доходность не ниже «безрисковых» вложений, постараться получить доходность выше инфляции, получить доходность в два раза выше «безрисковых» инвестиций. Сегодня получить доходность выше инфляции можно и на «безрисковых» инструментах, но такие периоды бывают редко и длятся не долго, по меркам долгосрочных инвестиционных горизонтов (напомню, что в стандартной практике это от 5 лет и больше). Понимая это, мы всегда советуем наши гибридные стратегии и в 95% случаев клиенты выбирают их.

К гибридным стратегиям мы относим прежде всего AITRUST и новый вариант AITRUST 2.

( Читать дальше )

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-01-31)

- 05 февраля 2025, 10:53

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2024-12-31)

- 09 января 2025, 11:21

- |

Блог им. AVBacherov |АЛЬФА СКАКУНЫ радуют, и не только они

- 26 декабря 2024, 14:12

- |

Оптимизм на российском рынке, вызванный решением ЦБ не повышать ставку, не мог не отразится на моих стратегиях. Все они тоже подросли.

Особенно меня радуют АЛЬФА СКАКУНЫ — AHTRUST, которые в новом виде в боевом режиме начали свою работу 9.10.2024. Cтратегия с даты начала по 25.12.2024 прибавила 6,76%, в то время как тот же SBMX (БПИФ, повторяющий индекс MCFTR = IMOEX + DIV) принес только 0,94%. При этом просадка за этот период в стратегии была чуть менее 6%, а у SBMX чуть менее 12%.

Портфель основной стратегии ABTRUST за указанный период тоже имеет +4,89%, при просадке менее 4%, хотя до своих максимумов он ещё не добрался.

( Читать дальше )

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2024-11-30)

- 04 декабря 2024, 09:37

- |

Блог им. AVBacherov |Альфа скакуны AHTRUST в боевом режиме подтверждают расчётные значения

- 25 ноября 2024, 09:49

- |

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2024-10-31)

- 02 ноября 2024, 11:51

- |

Блог им. AVBacherov |Стратегия ABTRUST продолжает идти навстречу к более широкому кругу инвесторов!

- 11 октября 2024, 16:15

- |

С сегодняшнего для инвестиционная портфельная стратегия ABTRUST теперь представлена в том числе в сервисе автоследования БКС — Fintarget.

Если Вы клиент этого брокера, то можете подключиться по следующей ссылке: https://fintarget.ru/strategies/abtrust

Все базовые принципы соблюдены одинаково во всех вариантах автоследования!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс