Блог им. AVBacherov |Секрет экономического роста - ставка выше инфляции, больше денег в М2❗️

- 06 марта 2023, 12:12

- |

Меня часто спрашивают, кого я читаю в интернете и за кем слежу.

Примерно с два года назад в Дзен мне попались в качестве рекомендаций статьи Сергея Блинова, который пишет про экономику и денежно-кредитную политику. Я почитал, полистал ленту и могу сказать откровенно, что был приятно удивлен. С тех пор одним из источников по вопросам макроэкономики я считаю Сергея и с интересом наблюдаю за его публикациями. Кстати, он один из немногих после начала СВО написал, что падение Российского ВВП скорее всего не будет столь драматичным, как его рисовали многие эксперты, в особенности за рубежом.

Сегодня мы с Сергеем пообщались по видео в Telegram. Сергей поделился своими соображениями, рассказал о своей работе и дал некоторые комментарии по тем идеям, которые он публикует на своих ресурсах. Я также рассказал о себе и своей профессиональной деятельности. Наметили встречу в офлайн в конце марта.

Считаю полезным порекомендовать его блог здесь на Smart-Lab, если вам как и мне интересны вопросы макроэкономики и дкп -> https://smart-lab.ru/my/M2econ/

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. AVBacherov |Медвежьи прогнозы по американскому рынку. Повторятся ли 70-е в США?

- 02 февраля 2023, 13:02

- |

Люблю хорошие, вдумчивые и образовательные посты. И не люблю переписывать своими словами. Всегда лучше поделиться на своих ресурсах оригиналом и дать ссылку на источник. Уверен, следующий текст будет многим интересен, а для некоторых полезным с образовательной точки зрения.

Медвежьи прогнозы по американскому рынку. Повторятся ли 70-е в США?

Майкл Бьюрри, которого многие знают как героя фильма «Игра на понижение», не из тех людей, которые боятся поставить свою репутацию, делая смелые экономические прогнозы. Он делает такие прогнозы на протяжении многих лет и самое страшное, что обычно оказывается прав.

В 2006 и 2007 годах инвесторы высмеивали его, когда он предсказывал крах рынка недвижимости в США. Но в 2008 году оказался прав на все сто процентов. В феврале 2021 года он предсказал массивный всплеск инфляции в Соединенных Штатах, в то время как уровень инфляции на тот момент был менее двух процентов. И что мы видим сегодня? Он снова оказался прав. В июне 2021 года он предсказал самый спекулятивный пузырь всех времен во всех активах и как вы знаете акции, криптовалюты, упали в течение 22 года. В сентябре 2022 года он предсказал рецессию белых воротничков, и посмотрите последние новости технологическом секторе – происходят массовые увольнения. У Бьюрри явно есть талант оказываться правым. Недавно он снова запостил твит и сделал еще один смелый прогноз. Если он снова окажется правым, скорее всего экономику США ждут большие потрясения.

( Читать дальше )

Блог им. AVBacherov |Победить инфляцию легко! Ой ли?!

- 08 февраля 2022, 10:47

- |

Часто можно услышать такое утверждение: «В этом году (прошлом или любом другом) инвестор получил доход ниже инфляции – это фиаско (катастрофа, провал и т.п.)!» Интересно, что в таких утверждениях обычно подразумевается, что получение доходности на уровне инфляции – это плёвое дело, и как говорится «даже моя бабушка, легко справилась бы с этой задачей». Но на самом деле все обстоит куда как сложнее.

Для начала необходимо понять, что инвестор борется не с фактической инфляцией, а с ожидаемой, поскольку именно она обычно закладывается участниками рынка в доходность по самым надежным облигациям. По факту результат года может оказаться совсем иным! Так произошло в 2021 году – инвестор купивший американский трежурис по итогам года получил бы доход только в 0.1%, в то время как инфляция в США составила 7%, что было рекордным значение за последние 40 лет. В России ситуация была лучше доходность ОФЗ сроком на 1 год принесла 4.8% против официальной инфляции 8.4%. Но в любом случае реальные доходности (разница между доходностью по государственным облигациям и фактической инфляцией) были отрицательными что на рынке США, что в России. Доходность по краткосрочным государственным облигациям принято называть безрисковой, так как инвестор может гарантированно ее получить (или если быть совсем точным — вероятность ее не получить стремится к нулю). Любая доходность выше безрисковой потребует от инвестора пойти на риск. Получается, инвестор в США, чтобы компенсировать инфляцию должен был инвестировать в рисковые активы с таргетом не менее 6.9 процентных пункта доходности свыше без риска. А для такой доходности нужно быть готовым идти на риск просадки примерно на ту же величину и даже больше. И если бы активы упали, а не выросли, то текущий результат мог быть легко минус 14% и больше в реальной доходности. Это важно понимать, чтобы принимать инвестиционные решения, но не многие к этому готовы.

( Читать дальше )

Блог им. AVBacherov |Почему инфляция в США ставит рекорды, а доходность облигаций 30Y падает?

- 06 декабря 2021, 15:03

- |

Самый простой ответ на вопрос в заголовке такой — участники рынка верят, что инфляция носит краткосрочный характер, и скоро она начнёт падать. Но как заявлял Пауэл ещё год назад, долгосрочная цель ФРС по инфляции 2%. А доходность 30Y ниже. Получается, что спрос на длинные трежура явно больше, и участники готовы соглашаться на меньшую доходность и на отрицательную реальную ставку?

Но ведь участники рынка, особенно те кто ставит на 30Y вряд ли хотят заниматься благотворительностью. Да и физики напрямую с такими бумагами не игроки, если только через TLT и аналогичные фонды. Что же происходит тогда? Почему профессиональные и институциональные инвесторы готовы покупать 30Y, по текущим отрицательным реальным ставкам?

Одним из ответов может быть следующий крайне неприятный вариант. Инвесторы реально ждут рецессии в экономике США. При этом они не верят в бесконечную накачку ФРСом ликвидности, так как все прекрасно понимают, что такой путь на среднесроке — это путь к гиперинфляции, которая точно не на пользу США, да и вообще никому. А если маячит признак рецессии, то на долгосроке инфляция точно может уйти ниже 2%, но вместе с падением (стагнацией) экономики. Как бы не началась при этом ещё и дефляция (чего, конечно, постараются не допустить никаким образом)! И в этом случае доходность 30Y в 1.6% окажется очень неплохой инвестицией.

Но знаете, что напоминает такой сценарий? Нет не 1929, а Японию после 1989. В таком случае, возможно мы видим последнии хаи американского рынка, которые перепишут лет через 25, а то и больше. Япония их так и не переписала.

Блог им. AVBacherov |Покупать нельзя продавать Россию! Где поставить запятую?

- 25 июня 2021, 12:08

- |

Этот пост является логичным продолжением поста "Покупать нельзя продавать Америку! Где поставить запятую?" Все расчеты в нем выполнены по аналогии.

Сначала посмотрим на ВВП России в номинальном, реальном (с учетом инфляции) выражении, а также нормированным на М2. Все расчеты проведены для периода с начала 1998 года, когда прошла деноминация. Этот период удобен тем, что он захватывает дефолт 1998 года.

( Читать дальше )

Блог им. AVBacherov |Пузыри. «Система «Миссисипи»

- 02 апреля 2021, 12:30

- |

Основной идеолог и реализатор пузыря – шотландец Джон Лоу. Долгое время он не мог реализовать ее и ездил по Европе примерно 9 лет, пока фортуна ему не улыбнулась во Франции. Стоит отметить, что в эти трудные и порой безденежные времена его кормили азартные игры и казино.

Положение государственных финансов Франции к этому моменту находились в плачевном состоянии. «Король-солнце» — Людовик XIV и война начала XVIII века привели к накоплению национального долга в 3 млрд ливров, а годовые проценты по нему составляли 90 млн. К 1715 году были израсходованы все налоги на 4 года вперед. Все это приводило к дефициту кредита в реальной экономики и существенно ограничивало возможности ее развития. Сами налоги были высоки. А регент герцог Орлеанский, который правил страной после смерти Людовика – Короля -солнца реально рассматривал возможность банкротства Франции.

Схема предложенная Лоу регенту заключалась в следующем: конвертировать внешний долг Франции в акции банка с погашением через 25 лет, с сокращением выплат по процентам с 7 до 5 годовых. Лоу даже готов был профинансировать создание самого банка, так как к моменту его приезда во Франции он сумел сколотить капитал на азартных играх в 1,5 млн ливров. В 1716 году регент дал разрешение создать банк.

( Читать дальше )

Блог им. AVBacherov |Инфляция в России из-за денег у населения? Эльвира, Вы серьезно?

- 23 марта 2021, 11:47

- |

Много ли денег у населения в России?

19 марта 2021 года Эльвира Набиуллина де факто заявила, что рост цен достиг 5,8% и стал рекордным с 2016 года. Она пояснила: повышенный спрос толкает вверх цены, а для обеспечения спроса у россиян на руках остаются несколько триллионов рублей, которые они не потратили. Именно поэтому за 12 месяцев продовольственная инфляция разогналась до 7,7%.

Если выражаться языком макроэкономистов, то Набиуллина увидела рост цен из-за инфляции спроса, а не инфляции издержек, так как именно большое количество денег у населения толкает цены вверх.

Но так ли это на самом деле? Интересные аргументы приводит Яков Миркин, которые ставят под сомнение такой вывод. А это значит, что мы наблюдаем инфляцию издержек, которая в большой степени определяется налоговым бременем, тарифами государства, переоценкой валюты, сохранением рабочих мест в период пандемии и многими другими факторами, прямо бьющими по производителям.

( Читать дальше )

Блог им. AVBacherov |Почему ЦБ себя упорно загоняет в угол

- 07 августа 2019, 11:03

- |

Сейчас немало идёт разговоров в нашей профессиональной среде о категоризации инвесторов. По большому счёту бОльшая часть профсообщества, да и активных частных трейдеров видят в данном законе больше минусов, чем плюсов. И я разделяю эти взгляды. #цб же пытается уверить рынок, что всё это делается на пользу частному инвестору, который в своем большинстве (по мнению цб) является свиньёй на заклание стаи волков. И что все вокруг слепцы и не хотят видеть прекрасное будущее и долгосрочные выгоды, которые несёт такое решение.

Но если копнуть немного в другую сторону, то мы увидим, что ЦБ берёт на себя роль «невидимой руки рынка» и в другой части. Он вводит новые требования для банков, чтобы ограничить выдачу кредитов (хотя #набиулина не так давно парировала

( Читать дальше )

Блог им. AVBacherov |Реальная инфляция и денежная масса

- 20 сентября 2018, 12:58

- |

Готовя материалы для своего инвестиционного бюллетеня по включению макроэкономических показателей, я вспомнил о такой прекрасной экономической мысли, как количественная теория денег. Хочу отметить, что принципы количественной теории разделяли многие поколения экономистов, например, Юм и Фридмен. Для общего понимания о ней хорошо написано в книге Грегори Мэнкью «Экономикс», я же ограничусь здесь простым написанием основного уравнения:

( Читать дальше )

Блог им. AVBacherov |Почему мы живём всё хуже? (кратко)

- 07 сентября 2018, 12:10

- |

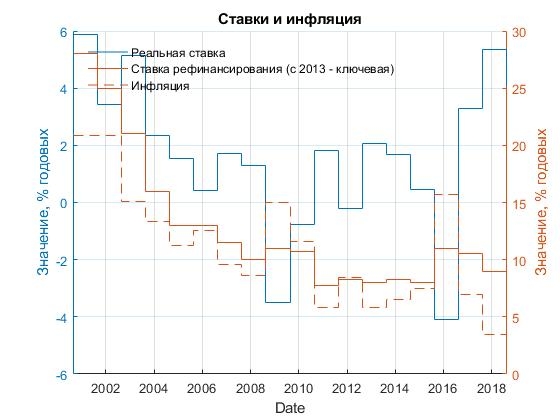

До 2009 года реальная ставка падала. После — растёт, и сейчас приближается к уровню 2002 года. Смотрите График 1.

График 1

Не сложно представить, что будет когда ЦБ, спасая рубль, решит поднять ключевую ставку.

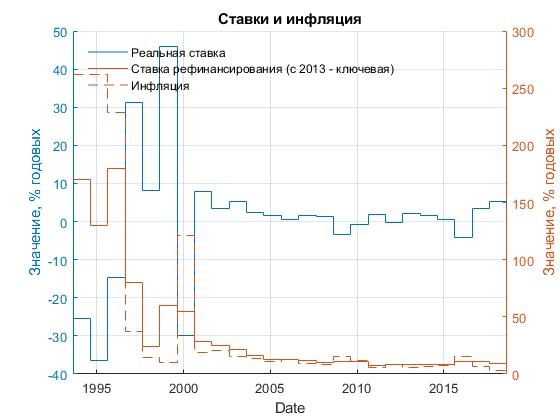

Обратите внимание, что после 2000-го года — это самые высокие значения (смотри график 2)

График 2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс