AlexChi

Корреляция цен акций и индекса МосБиржи

- 13 января 2019, 17:33

- |

Корреляция цен акций и индекса МосБиржи

Введение

Если вы торгуете на фондовым рынке МосБиржи, то вам наверняка будет интересна связь между ценой акции и значением индекса МосБиржи. Вы наверняка замечали, что когда растет индекс и даже сильно растет, то есть акции, которые при этом падают. Если вы достаточно наблюдательны, то могли заметить, что при росте индекса некоторые акции почти всегда растут, тогда как некоторые акции остаются на месте или даже снижаются. Дело в том, что каждая бумага может расти или падать из-за следующих трех причин:

- Причин, связанных с самой бумагой (высокие/низкие показания прибыли, отчеты, оказавшиеся лучше/хуже ожиданий, налоговые льготы и т.д.).

- Из-за роста/снижения сектора, это тот случай, когда растут/падают все бумаги сектора, например из-за роста цен на нефть растут все акции нефтедобывающих и нефтеперерабатывающих компаний.

- Из-за роста/падения всего рынка, например, когда весь рынок растет из-за каких-то положительных фундаментальных факторов, например ожидающееся потепление отношений между странами, повышение рейтинга страны и т.д.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 14 )

Просто посмотрите, какая красота!

- 11 января 2019, 23:38

- |

Просто посмотрите, какая красота!

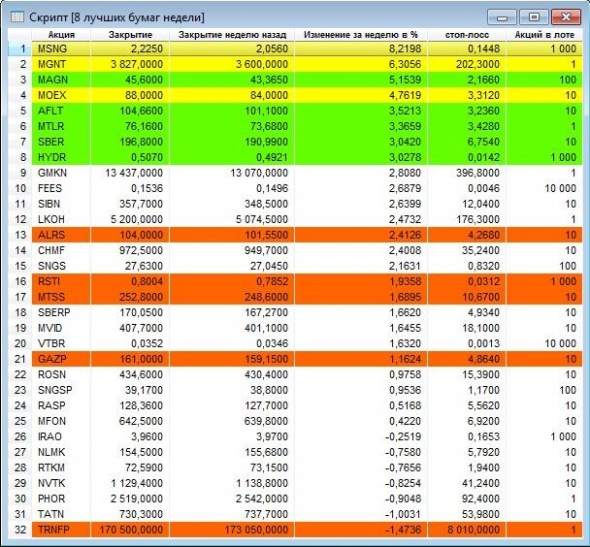

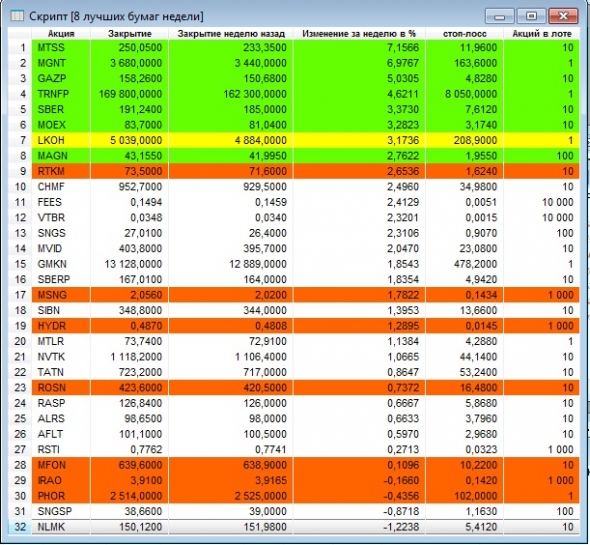

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за прошедшую неделю с 04.012019 по 11.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

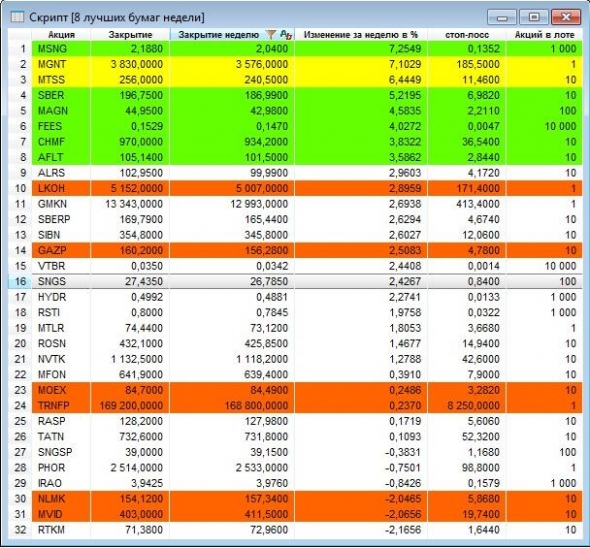

А теперь прошу обратить внимание на таблицу 2, в которой приведено сравнение доходности лучших бумаг недели с индексом МосБиржи:

( Читать дальше )

Лучшие бумаги недели. Выпуск 24 – обновления для пятницы

- 11 января 2019, 07:27

- |

Лучшие бумаги недели. Выпуск 24 – обновления для пятницы

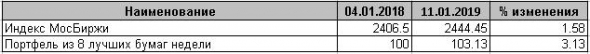

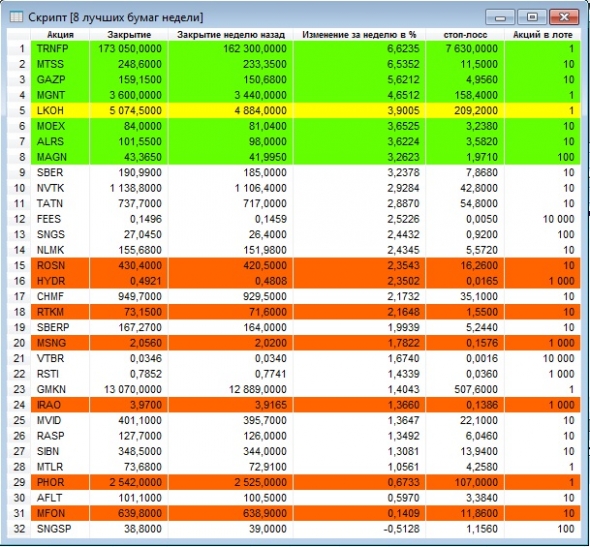

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 03.012019 по 10.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 11.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Тестирование модели медвежье харами на исторических данных

- 10 января 2019, 20:15

- |

Тестирование модели медвежье харами на исторических данных

Введение

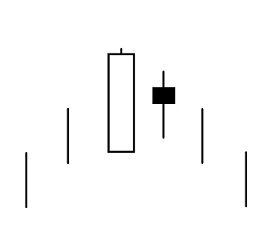

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели медвежье харами для прогнозирования будущего движения цены. Модель медвежье харами выглядит примерно так, как показано на Рис. 1.

Рис. 1. Модель медвежье харами.

Эта модель возникает тогда, когда выполнены следующие три условия:

- На рынке есть ярко выраженная восходящая тенденция.

- Тело первой свечи белое (цена открытия меньше цены закрытия), а второй свечи черное (цена открытия больше цены закрытия).

- Тело второй свечи полностью поглощается телом первой.

Модель медвежье харами считается разворотной моделью, т.е. после того, как на восходящей тенденции встретилась эта модель, то, в соответствии с канонами свечного анализа, стоит ожидать падение.

( Читать дальше )

Лучшие бумаги недели. Выпуск 23 – обновления для четверга

- 10 января 2019, 07:27

- |

Лучшие бумаги недели. Выпуск 23 – обновления для четверга

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 28.12.2018 по 09.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 10.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по четвергам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Лучшие бумаги недели. Выпуск 22 – обновления для среды

- 09 января 2019, 07:26

- |

Лучшие бумаги недели. Выпуск 22 – обновления для среды

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 28.12.2018 по 08.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 09.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по средам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Лучшие бумаги недели. Выпуск 21 – обновления для вторника

- 08 января 2019, 09:22

- |

Лучшие бумаги недели. Выпуск 21 – обновления для вторника

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 28.12.2018 по 04.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 08.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по вторникам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Каким будет дивидендный гэп в НЛМК и Татнефти?

- 07 января 2019, 17:48

- |

Каким будет дивидендный гэп в НЛМК и Татнефти?

Если кто-то вдруг забыл, то завтра у нас торговый день, плюс ко всему завтра с утра в акциях НЛМК и Татнефти будет наблюдаться дивидендный гэп. Это значит, что завтра с утра акции НЛМК и Татнефти откроются падением. Каким же будет величина этого падения?

Самым правильным ответом на этот вопрос будет примерно такой ответ: “никто точно не скажет”. И это, разумеется, так. Но можно сделать определенные предположения, основанные, прежде всего, на размере выплачиваемых дивидендов, а также на поведении акций накануне дивидендной отсечки.

Итак, вот что мы имеем.

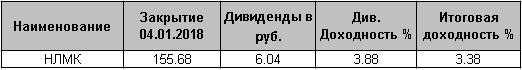

НЛМК

Дивиденды НЛМК выплатит в размере 6.04 рубля, как указано в таблице 1.

Таблица 1.

Обратите внимание, что размер фактически полученной дивидендной доходности будет в случае в НЛМК не 6.04 рубля на акцию, а 5.25 рубля, т.к. 13% будет удержано с вас в качестве налога. Таким образом, итоговая доходность составит примерно 3.38%, а не 3.88%.

( Читать дальше )

Влияние комиссионных издержек на общую прибыль

- 06 января 2019, 20:15

- |

Влияние комиссионных издержек на общую прибыль

Многие из тех, кто торгует на фондовом рынке, недооценивают эффект комиссионных издержек на результативность торгов. Это большая ошибка. Давайте рассмотрим на конкретном примере, какое значение оказывает размер комиссии на общую прибыль. Допустим, что вы совершили 100 сделок за год, и выигрышных сделок было 58. При этом прибыль на выигрышной сделке и убыток на проигрышной составляют 2%, т.е. для простоты расчета будем считать, что стоп-лосс и тэйк-профит вы устанавливаете на уровне 2% от цены покупки бумаги. Каким же будет в таком случае размер вашей общей прибыли за год? Большой ошибкой было бы предположить, что ваша прибыль составит (58 — 42) * 2% = 32%. Вовсе нет, прибыль будет гораздо меньше. Скажу даже больше, в зависимости от величины комиссии вы можете получить даже убыток! Это кажется парадоксальным, но давайте рассмотрим ситуацию на конкретном примере.

Для простоты расчета допустим, что вы торгуете каждый раз одной и той же суммой, обозначим ее буквой X, а при совершении каждой сделки, вы уплачиваете определенный процент комиссии, обозначим его буквой T.

( Читать дальше )

Какими акциями МосБиржи лучше всего хеджировать нефть?

- 05 января 2019, 20:44

- |

Какими акциями МосБиржи лучше всего хеджировать нефть?

Введение

Наверное, каждый трейдер следит за движением котировок нефти. Даже если вы сами не торгуете нефтью, как, например, я, все равно вам будет полезно знать, где сейчас находится цена на Brent или WTI. Дело в том, что от нефти на нашем фондовом рынке зависит очень многое. Вы наверняка слышали фразу типа этой: “благодаря росту нефти, индекс МосБиржи закрыл день в плюсе” или “сильное снижение цены на нефть вызвало обвал на фондовом рынке”.

Возникает вполне резонный вопрос: а можно ли как-то хеджировать покупку/продажу нефти акциями на фондовом рынке МосБиржи? И если это возможно, то какими акциями МосБиржи это лучше всего делать? Ответы на эти вопросы вы можете найти в данной статье.

Коэффициент корреляции

В нашем мире все взаимосвязано. Хочешь получить хорошую оценку в школе, надо выучить стишок или решить правильно задачку. Хочешь не опоздать на работу, надо раньше выйти из дома. Хочешь быть умным, красивым, богатым и знаменитым, надо… просто мечтать дальше.

( Читать дальше )

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети