В то время, как SPY всего на 1% ниже своих ATH, S&P 500 Total Return Index (индекс включает реинвестированные дивиденды) в настоящее время уже обновил максимумы.

VIX упал ниже 12 сегодня впервые с октября 2018 года.

читать дальше на смартлабе

Золотой крест Dow

Dow – первый из американских индексов, сформировал «золотой крест», в результате которого его 50 ma пересеклись выше 200 ma. “Золотой крест” обычно считается бычьими индикаторами для фондового рынка.

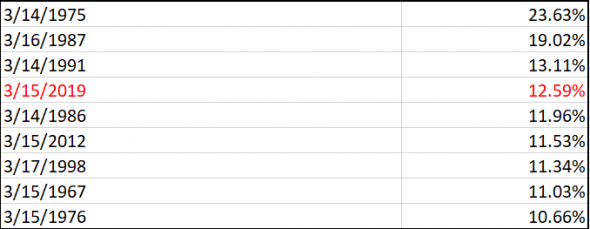

На фондовом рынке продолжается “туземун”, только 1 недельный откат за последние 12 недель. В целом, S&P 500 вырос более чем на 12% в этом году. С 1950 года по настоящее время – это 4-е лучшее начало года.

Годы, когда S&P 500 сделал > 10% в первые 50 дней:

S&P 500 закрывается выше уровня сопротивления 280.00, Vix формирует новые минимумы, закрывая неделю ниже 13.00

50 по RSI является важным значением для формирования импульса:

Транспортный индекс Доу-Джонса падал 9 дней подряд. Это самая длинная убыточная серия с февраля 2009 года. Транспортники наиболее чувствительны к сменам настроения на фондовом рынке и часто выступают опережающим индикатором коррекции рынка.

Привет Друзья!

SPY сформировал «V-образный» разворот, без труда пробил сопротивление 163.50 (отыграв уже 50% всей коррекции) и вернулся в диапазон октября-ноября, закрыв неделю выше 50 МА. Это хороший сигнал, чтобы увеличить экспозицию по equities и продолжить подбирать диверсифицированный портфель из сильных моментум акций.

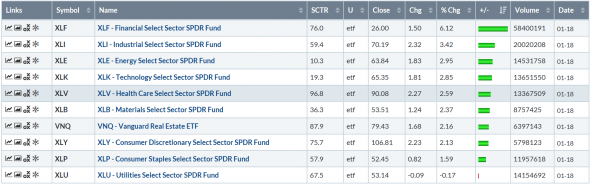

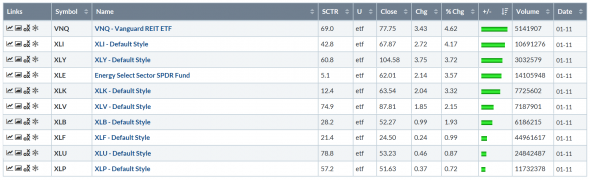

За прошедший квартал ротация секторов сигнализировала о завершении рыночного цикла, однако сейчас это меняется. Давайте рассмотрим динамику секторов на прошлой неделе:

Волатильность продолжает быстро расти и инвесторы становятся все более эмоциональными и настроенными на медвежий рынок, но для меня это наоборот, один из признаков возможного оптимизма, я объясню почему, но сначала рассмотрим некоторые из индикаторов рыночного сантимента.

Вы можете найти признаки медвежьего настроения и скептицизма инвесторов, смотря новости, читая блоги и мнения паблик гуру. Но есть также несколько индикаторов, которые дают хорошее представление о настроениях на рынке. Одним из таких является показатели AAII (Американская Ассоциация Индивидуальных Инвесторов. В конце прошлой недели они заявили, что медвежьи настроения, которые измеряются как ожидание падения цен на акции в течение следующих шести месяцев, выросли на 18,4% до 48,9% всего за неделю. AAII отметил, что 48,9% является самым высоким медвежьим показателем с апреля 2013 года, а также отмечает 10-ю неделю подряд, когда медвежьи настроения были выше исторического среднего уровня. Точно так же AAII заявила, что «бычьи» настроения, которые измеряются как ожидание роста цен в течение следующих шести месяцев, упали на 17% до 20,9%, самого низкого уровня с мая 2016 года.

Цена движет настроениями игроков, поэтому с более низкими ценами растет и страх.

41% акций S&P 500 закрылись на 20% ниже своего 52-недельного максимума. На минимуме 2016 года этот показатель достиг 57%, а в 2011 году – 65%. В 2008 году это значение было около 80%. В пятницу больше акции S&P достигли новых 6-месячных минимумов, чем когда индекс был на ноябрьском минимуме. Рынок продолжает ослабевать.

Привет, Друзья!

Итак, это была не самая лучшая неделя для фондовых рынков и многих, особенно краткосрочных трейдеров, рынок заставил понервничать. Давайте оценим общую ситуацию на рынках и потом я покажу вам некоторые торговые идеи и заготовки на предстоящую торговую неделю.

Несмотря на панику, которая буквально физически ощущается, когда сканируешь новостные потоки, я по прежнему спокоен за свои открытые позиции. Есть план Б, который я готов реализовывать в случае усиления падения в понедельник.

На фоне отсутствия явного негативного драйвера, панические распродажи на той неделе, заинтересовали меня скоростью и широтой падения.

Падали все, large, mid – caps из S&P-500 и Nasdaq, но больше всех досталось сегменту акций из small – cap. И я думаю ближайшие несколько недель, даже если рынок начнет восстанавливаться, акций малой капитализации стоит избегать.

Но все же в конце недели покупатели поддержали долгосрочный восходящий тренд.

Так куда же пойдет рынок?