Блог им. Alexander_Serezhkin |Стагфляции в США нет, а признаки есть

- 28 апреля 2024, 22:06

- |

Экономика США начинает демонстрировать признаки стагфляции, поскольку экономический рост слабый, а цены для среднестатистических американцев продолжают расти. Что не достает для того, чтобы наступила стагфляция???

Годовой экономический рост в США составил всего 1,6% в первом квартале 2024 года после сообщения о стабильно высокой инфляции в марте, составившей 3,5% в годовом исчислении. Сочетание низких темпов роста и высокой инфляции в сочетании с постоянно высокими государственными расходами и долгом привело к появлению признаков стагфляции в экономике США, которая на протяжении 1970-х годов наносила ущерб американским потребителям.

Дело не столько в том, что есть признаки стагфляции, сколько в том, что по сути экономический был обеспечен рост на триллионы долларов за счет заимствований из будущего, но в какой-то момент они должны быть возвращены.

Стагфляция — это уникальное экономическое явление, которое включает в себя медленный экономический рост, высокий уровень безработицы и повышенную инфляцию, и с ним особенно трудно бороться, поскольку решение одной проблемы может усугубить другие. Наиболее заметный пример стагфляции произошел в 1970-х годах, после нефтяного кризиса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Alexander_Serezhkin |Личные доходы и расходы в США, март 2024 года

- 26 апреля 2024, 23:05

- |

Согласно оценкам, опубликованным сегодня Бюро экономического анализа, в марте личные доходы увеличились на 122,0 миллиарда долларов (0,5 процента в месячном исчислении). Располагаемый личный доход (DPI), то есть доходы физических лиц за вычетом текущих налогов, увеличился на 104,0 миллиарда долларов (0,5 процента), а расходы на личное потребление (PCE) увеличились на 160,9 миллиарда долларов (0,8 процента).

Индекс цен PCE увеличился на 0,3 процента. Без учета продуктов питания и энергоносителей индекс цен PCE увеличился на 0,3 процента. Реальный DPI в марте вырос на 0,2%, а реальный PCE — на 0,5%. Товары подорожали на 1,1%, а услуги — на 0,2%.

Увеличение личных доходов в текущих долларах в марте в основном отражало увеличение размера оплаты труда.

Увеличение PCE в текущих ценах в марте на 160,9 млрд. долл. США отражает увеличение расходов на услуги на 80,6 млрд. долл. США и увеличение расходов на товары на 80,3 млрд. долл. США. Что касается услуг, то наибольший вклад в рост внесли здравоохранение (как амбулаторное, так и больничное обслуживание) и жилищно-коммунальное хозяйство (во главе с жилищным фондом).

( Читать дальше )

Блог им. Alexander_Serezhkin |Ахтунг! Завтра данные по инфляции! Ахтунг!

- 28 февраля 2024, 14:22

- |

Инвесторы рассматривали скорые возможные изменения в денежно-кредитной политике США, особенно процентных ставках, в ожидании ключевых экономических данных.

Индекс цен расходов на личное потребление (PCE-core) будет опубликован в четверг, и инвесторы все ещё надеются, что он будет сигнализировать о снижении инфляции. PCE является ключевым показателем инфляции для Федеральной резервной системы, и политики заявили, что они ищут больше доказательств того, что давление со стороны повышенных цен ослабевает, прежде чем принимать решения о снижении процентных ставок.

Январские индексы потребительских цен и цен производителей оказались выше ожиданий, что побудило инвесторов пересмотреть ожидания относительно того, когда произойдет первое снижение процентной ставки. Последнее снижение ставки было запланировано на июнь, на несколько месяцев позже мартовской даты, на которую инвесторы все еще надеялись в начале января 2024.

Данные, опубликованные во вторник, показали, что индекс доверия потребителей (consumer confidence) снижается по мере усиления опасений по поводу охлаждения рынка труда и нестабильной политической обстановки. Между тем, последний отчет о заказах на товары длительного пользования отразил снижение на 6,1%, что оказалось больше, чем ожидалось.

( Читать дальше )

Блог им. Alexander_Serezhkin |Инфляция в США, всё ли так норм?

- 15 февраля 2024, 12:13

- |

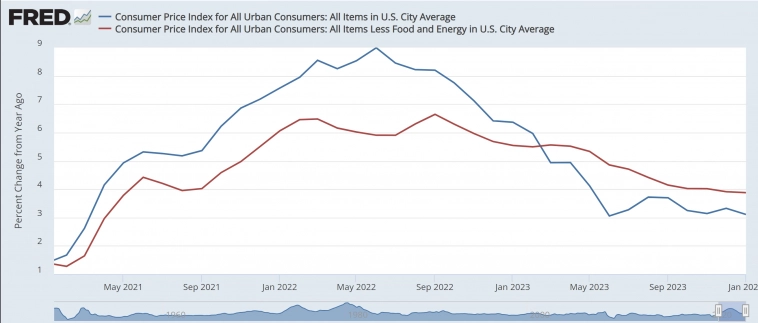

Бюро статистики труда (BLS) объявило, что инфляция, измеряемая индексом потребительских цен (ИПЦ), в январе составила 3,1 процента в годовом исчислении. Базовая инфляция (Core CPI), которая исключает волатильные цены на продукты питания и энергоносители, была немного выше и составила 3,9 процента. Основным фактором роста базовой инфляции стало жилье.

Если сосредоточится на более свежих тенденциях цен, картина инфляции выглядит более благоприятной. Общая инфляция за последние три месяца составила в среднем 2,8 процента в годовом исчислении. Базовая инфляция составила в среднем 3,9 процента. Повышенная базовая инфляция неудивительна: без учета продуктов питания и энергии доля жилья в индексе составляет 42%. Таким образом, рост цен на жилье оказывает еще большее влияние на базовый индекс потребительских цен, чем на общий индекс потребительских цен.

Давайте оценим текущую позицию денежно-кредитной политики, используя новые цифры. Диапазон ставок по федеральным фондам составляет от 5,25 до 5,50 процента. С поправкой на инфляцию, используя основные цифры, реальный целевой диапазон ставки по федеральным фондам составляет от 2,15 до 2,40 процента; используя базовые цифры, он составляет от 1,35 до 1,60 процента.

( Читать дальше )

Блог им. Alexander_Serezhkin |Ох, что-то надвигается нехорошее

- 03 февраля 2024, 18:09

- |

Краткосрочно о фондовом рынке США. Предстоящая неделя станет не простой, выходящих статистических данных не много, а ещё впереди неделя (12 по 16 февраля) с важными данными по инфляции. Поскольку я ожидаю данные по инфляции совсем неожиданные для рынка, то торговля, в этот период времени станет не простой и нервной.

Я свое внимание в это время обращу на динамику доходностей 10-х облигаций

( Читать дальше )

Блог им. Alexander_Serezhkin |Сюрпрайз. Данные потребительской инфляции в США за октябрь

- 14 ноября 2023, 19:00

- |

Согласно опубликованным сегодня правительственным данным, потребительская инфляция в США в прошлом месяце снизилась больше, чем ожидалось рынком, что стало приятной новостью для политиков, стремящихся контролировать рост цен без ущерба для экономики.

Показатель инфляции индекса потребительских цен ( CPI) вырос всего лишь на 3,2% за 12 месяцев по октябрь, по сравнению с 3,7% месяцем ранее, говорится в заявлении Министерства труда.

Часто случается, что инфляция в октябре снижается из-за окончания сезона отпусков и снижением цен на энергоносители.

Как годовые, так и месячные показатели оказались ниже годовых значений 2022 года как видно из графика выше.

Хотя ослабление инфляции является хорошей новостью для потребителей, текущий уровень инфляции, измеряемый целым рядом показателей, по-прежнему прочно удерживается выше долгосрочного целевого показателя ФРС в 2%.

ФРС США недавно сохранила ключевую кредитную ставку на 22-летнем максимуме второе заседание подряд, что заставило некоторых аналитиков и трейдеров предсказать, что это было сделано для ужесточения денежно-кредитной политики.

( Читать дальше )

Блог им. Alexander_Serezhkin |♨Пауэлл сказал, что ФРС ещё сделала не достаточно для снижения инфляции♨

- 09 ноября 2023, 22:26

- |

Основные мысли

1) Председатель ФРС Джером Пауэлл заявил, что он и его коллеги остаются непоколебимыми в приведении политики в соответствие с их целью по инфляции в 2%, но “мы не уверены, что достигли такой позиции”.

2) Он подчеркнул, что ФРС, тем не менее, может проявлять осторожность, поскольку риски между тем, чтобы делать слишком много и слишком мало, пришли в более тесное равновесие.

Председатель Федеральной резервной системы Джером Пауэлл заявил в четверг, что он и его коллеги-политики воодушевлены замедлением темпов инфляции, но не уверены, достаточно ли они сделали для сохранения этого импульса.

«Федеральный комитет по открытым рынкам привержен достижению позиции денежно-кредитной политики, которая была бы достаточно ограничительной, чтобы со временем снизить инфляцию до 2 процентов; мы не уверены, что достигли такой позиции», — сказал он в своей речи.

Пауэлл сказал, что инфляция «значительно выше» того уровня, который ФРС хотела бы видеть.

«Я и мои коллеги удовлетворены этим прогрессом, но ожидаем, что процессу устойчивого снижения инфляции до 2 процентов предстоит пройти долгий путь», — сказал он.

( Читать дальше )

Блог им. Alexander_Serezhkin |Библия по закрытию правительства в США, последние вести и перспектива продолжения инфляции в 2024 году, история. Без п-п-по-по-политоты

- 27 сентября 2023, 01:23

- |

Учитывайте, что эту информацию вы не найдете сейчас в СМИ не только в России, а знать это не помешает и даже запомнить и сказать своим друзьям и подругам. Меньше знаешь — лучше аппетит. Полезно знать для веганов, ЗОЖников, худеющих, алкашей, безработных, IT-шников, трейдеров, инвесторов и т.д. и т.п.

Содержание

1) Последние новости из Конгресса и Палаты представителей

2) Взгляд из Сената на ситуацию

3) История 5 самых продолжительных закрытий правительства в истории США

1) Республиканцы и демократы в Сенате достигли соглашения во вторник по плану временных расходов, который предотвратит закрытие правительства в воскресенье, одновременно выделив миллиарды на ликвидацию последствий стихийных бедствий и помощь Украине, по словам официальных лиц обеих партий, но эта мера столкнулась с сопротивлением в Палате представителей, возглавляемой республиканцами.

Законопроект, по которому намечено провести пробн

( Читать дальше )

Блог им. Alexander_Serezhkin |Министр финансов Джанет Йеллен попыталась прикинуться наивной в своем мнении об инфляции

- 16 ноября 2022, 11:02

- |

Министр финансов Джанет Йеллен заявила в Индонезии на встрече G-20, что ожидает инфляция снизится до нормального уровня в течение следующих двух лет с почти четырехдесятилетних текущих максимумов.

“Я действительно ожидаю, что инфляция снизится”, — сказала Йеллен в интервью на саммите Группы 20 ведущих богатых стран (+Украина), когда ее спросили, закончилось ли худшее из повышений цен. “Я думаю, мы видим некоторые хорошие признаки того, что инфляция готова снизиться”.

Отвечая на вопрос о сроках снижения инфляции, Йеллен отказалась предоставить ежемесячный прогноз, но сказала: “В течение следующих двух лет я определенно думаю, что инфляция вернется к уровням, близким к нормальным, к которым мы привыкли”. Она добавила, что, хотя отчет Министерства труда по индексу потребительских цен за октябрь был “солидным”, этого показателя было недостаточно, чтобы судить о предстоящих месяцах. Рост потребительских цен снизился до 7,7% в прошлом месяце, что не может быть ранним признаком того, что инфляция снижается. Данные сравнились с показателем в 8,2% в годовом исчислении в сентябре. В месячном исчислении инфляция выросла на 0,4%, как и в сентябре.

Федеральная резервная система объявила в этом месяце, что она повысила свою ключевую процентную ставку еще на 0,75% в попытке обуздать инфляцию, приблизив ее к годовому целевому показателю в 2% как это было ранее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс